Áp lực đáo hạn năm 2024 có phải là 'ngáo ộp' với thị trường trái phiếu?

"Thị trường trái phiếu doanh nghiệp trong năm 2022 và 2023 đã có rất nhiều tổ chức vi phạm nghĩa vụ trả lãi, trả gốc và những cái tổ chức này đã được thị trường nhận diện và sàng lọc, những doanh nghiệp còn lại chưa có vi phạm, có lịch sử trả lãi tốt sẽ là điểm sáng của thị trường", đại diện FiinGroup nêu quan điểm.

Thị trường trái phiếu doanh nghiệp đang trở nên sôi động trở lại. Theo thông tin từ ông Trần Phú Việt, Trưởng phòng Nghiên cứu & Phát triển sản phẩm, Khối thông tin tài chính của FiinGroup, cung cấp trong hội thảo "Triển vọng kinh tế vĩ mô và thị trường chứng khoán năm 2024" do FiinGroup tổ chức mới đây, những tháng cuối năm 2023, giá trị phát hành trái phiếu doanh nghiệp trên thị trường sơ cấp lớn hơn rất nhiều so với những tháng đầu năm.

Những đợt phát hành này chủ yếu là xuất từ các nhóm ngành như ngân hàng và bất động sản. Theo thống kê của FiinGroup, từ đầu năm đến nay, ngân hàng phát hành 110.000 tỷ đồng trái phiếu. Trong khi đó, con số này ở các doanh nghiệp bất động sản là 74.000 tỷ đồng. Phần lãi mà trái chủ nhận được từ các ngân hàng vào khoảng 7%/năm trong khi bất động sản là 15%/năm. Những con số này thể hiện phần nào mức độ rủi ro của các nhóm ngành này là khác nhau.

Trên thị trường thứ cấp, kể từ khi sàn giao dịch trái phiếu riêng lẻ ra đời khoảng giữa tháng 7/2023, giá trị giao dịch hàng ngày (tính trung bình theo tuần) tăng rất mạnh, đặc biệt là từ khoảng giữa tháng 10/2023, từ khoảng 1.000 - 2.000 tỷ đồng/ngày có những tuần gần đây đã lên đến khoảng 4.500 tỷ đồng/ngày.

"Thanh khoản của thị trường gia tăng, có nhiều tổ chức phát hành giao dịch hơn sẽ giúp được chúng ta thu thập được các thông tin rất quan trọng trên thị trường. Đây là lần đầu tiên chúng ta có thể xây dựng được đường cong lãi suất trái phiếu của doanh nghiệp. Ví dụ như VinFast, ở kỳ hạn 6 - 12 tháng, lãi suất trái phiếu của tổ chức này vào khoảng 8,92%/năm và với kỳ hạn 18 - 24 tháng là vào khoảng 9,81%/năm. Đây là thông tin rất bổ ích cho chúng ta trong hoạt động như quản lý danh mục, định giá danh mục, đầu tư...", đại diện của FiinGroup nhấn mạnh.

Dẫu có sôi động hơn nhưng nhìn chung, tổng giá trị lưu hành trái phiếu của toàn thị trường đang có xu hướng giảm bởi hoạt động mua lại và đáo hạn của các tổ chức phát hành, cũng như hoạt động phát hành thu hẹp hơn so với những giai đoạn trước. Theo FiinGroup, dòng tiền đáo hạn trong năm 2024 bao gồm cả nợ gốc và lãi khoảng 380.000 tỷ đồng, tập trung vào 2 nhóm ngành chính là bất động sản và ngân hàng.

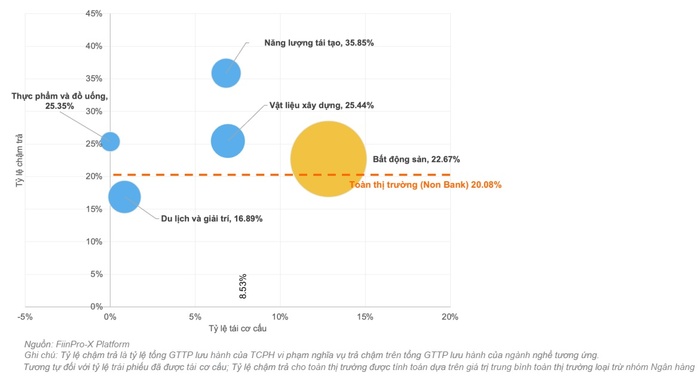

Để đo lường áp lực thanh toán trên thị trường trái phiếu, FiinGroup sử dụng quy ước trong thống kê là: Nếu như một lô trái phiếu của một tổ chức phát hành vi phạm mức độ trả lãi hoặc trả gốc thì có nghĩa là toàn bộ những phần giá trị trái phiếu đang lưu hành của tổ chức đó sẽ được đánh dấu là vi phạm.

"Dựa trên cách thống kê như vậy, chúng tôi đã nhóm lại những cái tổ chức phát hành vi phạm theo nhóm ngành. Bất động sản đang là nhóm ngành có tổng giá trị trái phiếu lưu hành cao nhất và mức độ vi phạm khoảng 22,67%, cao hơn thống kê toàn thị trường. Theo thống kê của chúng tôi, trong năm 2024, tổng giá trị đáo hạn trái phiếu của nhóm bất động sản sẽ vào khoảng hơn 110.000 tỷ đồng", ông Trần Phú Việt cho hay.

Những khoản nợ xấu này thuộc về 147 tổ chức phát hành đã được ghi nhận là vi phạm trong năm 2022 - 2023, đồng thời đã được khu trú và được thị trường xác định rất rõ.

"Do vậy, chúng tôi cho rằng những khoản đáo hạn của các tổ chức bất động sản này trong năm 2024 sẽ không gây quá nhiều sự bất ngờ cũng như biến động cho thị trường khi họ tiếp tục công bố những đợt trả chậm của những lô trái phiếu này, bởi vì thị trường đã nhận thức được rủi ro này", đại diện FiinGroup nêu quan điểm.

Nhận định triển vọng của thị trường trái phiếu doanh nghiệp trong năm 2024, ông Trần Phú Việt nêu cả mặt tích cực và tiêu cực.

Về mặt tiêu cực, sẽ có khả năng do môi trường kinh doanh tiếp tục khó khăn và phục hồi chậm, dẫn đến triển vọng kinh doanh của các tổ chức, đặc biệt là trong nhóm bất động sản và nhóm năng lượng tái tạo sẽ tiếp tục xấu hoặc sẽ không đủ dòng tiền để trả cho những trái phiếu mà họ nắm giữ.

Bên cạnh đó, kênh trái phiếu doanh nghiệp chưa hồi phục, một phần là do sự thiếu sự tham gia mạnh mẽ tổ chức định chế phi tài chính và những nhà đầu tư cá nhân, có thể do những vấn đề liên quan đến vi phạm trả lãi, trả gốc...

"Chúng ta sẽ phải chờ một thời gian nữa để những nhóm nhà đầu tư này quay trở lại thị trường, góp phần đưa kênh trái phiếu doanh nghiệp trở lại thành kênh huy động vốn trung và dài hạn cho các tổ chức kinh doanh", ông Trần Phú Việt nói.

Về mặt tích cực, thị trường trái phiếu doanh nghiệp trong năm 2022 và 2023 đã có rất nhiều tổ chức vi phạm nghĩa vụ trả lãi, trả gốc và những cái tổ chức này đã được thị trường nhận diện và sàng lọc, những doanh nghiệp còn lại chưa có vi phạm, có lịch sử trả lãi tốt sẽ là điểm sáng của thị trường, giúp thị trường thanh lọc và nhà đầu tư có thể lựa chọn những tổ chức có lịch sử trả trả lãi tốt, những ngành có ít tổ chức vi phạm và có triển vọng tốt để đầu tư.

Thứ hai, liên quan đến thông tin về trái phiếu, năm 2023, thị trường đã có những thay đổi rất mạnh mẽ như sàn giao dịch trái phiếu riêng lẻ ra đời, toàn bộ các trái phiếu riêng lẻ đều đã được lưu ký trên Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSDC) . Các thông tin như là lãi suất coupon, thông tin giao dịch... đều đã được công bố. Ngoài ra, những quy định về pháp lý như phải công bố báo cáo tài chính... sẽ tạo ra một bức tranh thông tin tài chính rất rõ ràng cho các nhà đầu tư tham khảo, phân tích để đưa ra quyết định đầu tư.

Bày tỏ quan điểm có phần khác biệt, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, cho hay những doanh nghiệp vi phạm đã được thị trường nhận diện, thế nhưng áp lực đáo hạn trái phiếu vẫn còn lớn và là một phần rủi ro của nền kinh tế, của thị trường tài chính, thế nên chúng ta vẫn phải theo dõi. "Trong năm tới, các nhà đầu tư vẫn cần đặc biệt theo dõi rủi ro và tác động lan tỏa hoặc lây chéo từ những doanh nghiệp có dư nợ trái phiếu lớn, đặc biệt đối với một số tổ chức tài chính, ngân hàng có dư nợ và chất lượng trái phiếu doanh nghiệp thấp", ông Thuân lưu ý.

Chia sẻ thêm về triển vọng của thị trường trái phiếu, Chủ tịch FiinGroup kể một câu chuyện gần đây, rằng sau khi Mỹ nâng cấp quan hệ chiến lược với Việt Nam, FiinGroup có tiếp 5 quỹ đầu tư lớn, chủ yếu là quỹ hưu trí của Mỹ. Họ quản lý khoảng 220 tỷ USD và quyết định phân bổ khoảng 1,5% cho một số thị trường mới nổi, trong đó có Việt Nam.

"Họ tưởng rằng thị trường trái phiếu Việt Nam đã phát triển, có xếp hạng tín nhiệm, có minh bạch thông tin nhưng trên thực tế, họ sẽ không thể tham gia được", ông Thuân nói và cho biết lý do là trái phiếu doanh nghiệp tại Việt Nam có bản chất là tín dụng, được các tổ chức trung gian như ngân hàng, công ty chứng khoán đứng ra thực hiện để tái cấu trúc vốn cho doanh nghiệp. Trong khi đó, các quỹ hưu trí phân bổ vốn dựa trên xếp hạng tín nhiệm và quy tắc quản trị danh mục đầu tư.

Từ câu chuyện trên, Chủ tịch FiinGroup cho rằng để thị trường trái phiếu phát triển bền vững, không chỉ cần nâng cấp các quy định về mặt phát hành mà việc phát triển cơ sở nhà đầu tư, đặc biệt là nhà đầu tư tổ chức, là rất quan trọng, thay vì chỉ phát triển theo hướng tái cấu trúc nguồn vốn cho doanh nghiệp như hiện nay.