CII loay hoay trong 'vòng xoáy' trái phiếu: Liên tục phát hành hành 'đảo nợ', trả lãi vay nghìn tỷ trong năm 2021

Trong tổng số nợ phải trả hơn 22.500 tỷ đồng với nợ vay hơn 17.000 tỷ đồng của CII, có tới 6.776 tỷ đồng dư nợ trái phiếu với lãi suất chủ yếu từ 9 – 11%. Năm 2021, doanh nghiệp đã phải trả khoản lãi vay “khủng” lên đến 1.279 tỷ đồng và liên tục p...

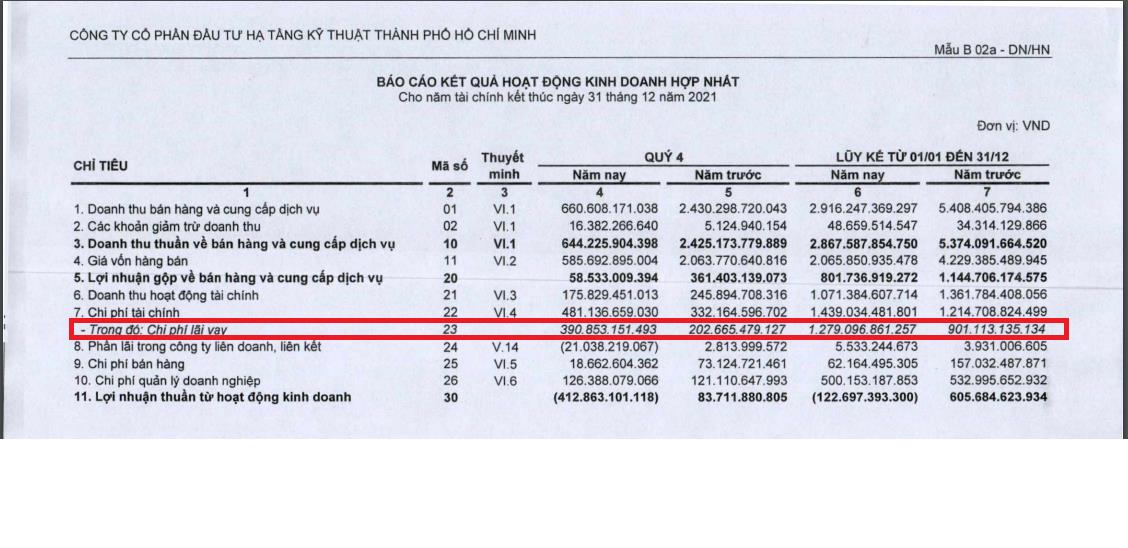

Trả lãi vay 1.279 tỷ trong năm 2021

CTCP Đầu tư Hạ tầng Kỹ thuật TP HCM (Mã CK: CII) vừa công bố tài liệu họp ĐHĐCĐ năm 2022. Trong năm nay, CII đặt mục tiêu lợi nhuận sau thuế cổ đông công ty mẹ CII là hơn 756 tỷ đồng, trong khi năm ngoái lỗ 375 tỷ đồng.

Đáng chú ý, về kế hoạch tài chính, CII cho biết sẽ tiếp tục thu hồi vốn đầu tư từ việc bán cổ phiếu quỹ và giảm tỷ lệ sở hữu tại đơn vị thành viên là Năm Bảy Bảy (NBB). Bên cạnh đó, để đảm bảo khả năng triển khai các dự án trọng điểm, công ty sẽ tìm kiếm các khoản vay mới hoặc sản phẩm huy động vốn mới thông qua công nghệ tài chính Fintech.

Liên quan đến hoạt động trong năm 2021, CII cho biết, một trong những thách thức lớn nhất trong năm qua là công tác huy động vốn gặp nhiều khó khăn trong bối cảnh các ngân hàng siết chặt và giảm cho vay. Đồng thời, Chính phủ cũng tăng cường kiểm soát chặt chẽ việc phát hành trái phiếu riêng lẻ. Tuy nhiên, doanh nghiệp vẫn huy động thành công hơn 2.700 tỷ đồng từ nguồn vốn ngân hàng và trái phiếu để đầu tư và phát triển các dự án hiện hữu trong năm.

Do đó, nguồn thu được sẽ được công ty tập trung cho việc thanh toán các nghĩa vụ tài chính đến hạn và chia cổ tức cho cổ đông. Theo kế hoạch, trong năm 2022, Công ty dự kiến sẽ thanh toán nợ gốc và lãi vay lần lượt khoảng 2.330 tỷ đồng và 640 tỷ đồng. Dự kiến đến cuối năm, tổng dư nợ của công ty sẽ giảm 30% còn khoảng 6.000 tỷ đồng so với thời điểm cuối năm 2021.

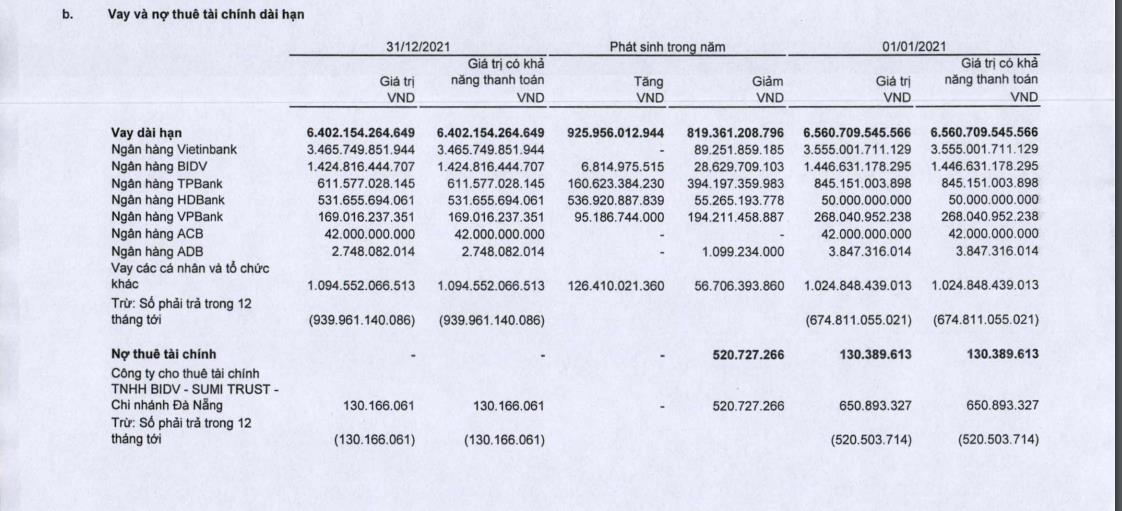

Tính đến cuối năm 2021, nợ phải trả của CII ở mức khá cao, với tổng số nợ lên đến 22.503 tỷ đồng, tăng 3,4% so với con số đầu năm và cao gấp 2,7 lần vốn chủ sở hữu. Trong đó, vay và nợ thuê tài chính ngắn hạn ghi nhận 3.861 tỷ đồng, vay và nợ thuê tài chính dài hạn ở mức 13.181 tỷ đồng.

Nợ vay gia tăng ở mức cao khiến doanh nghiệp phải “gánh” khoản chi phí lãi vay khá lớn. Cụ thể, chi phí lãi vay đã tăng từ 203 tỷ đồng quý IV/2020 lên mức 391 tỷ đồng trong quý IV/2021 (tăng 93%). Chi phí lãi vay cả năm cũng đã tăng từ 901 tỷ đồng năm 2020 lên mức 1.279 tỷ đồng năm 2021 (tăng 42%).

Ngoài ra, dòng tiền kinh doanh của CII ghi nhận mức âm 889 tỷ đồng trong khi cùng kỳ âm 1.393 tỷ đồng. Dòng tiền thuần từ hoạt động đầu tư dương 743 tỷ đồng, chủ yếu do công ty có thêm dòng tiền nhờ thu hồi các khoản đầu tư góp vốn vào đơn vị khác.

Kinh doanh thua lỗ nên từ ngày 30/3/2022, HoSE đưa cổ phiếu CII vào diện cảnh báo do công ty này có lợi nhuận sau thuế cổ đông công ty mẹ năm 2021 âm 332,4 tỷ đồng. Trước đó, cổ phiếu CII cũng vừa bị HoSE đưa vào danh sách chứng khoán không đủ điều kiện giao dịch ký quỹ cũng với nguyên nhân tương tự.

Đòn bẩy tài chính cao, liên tục phát hành trái phiếu đảo nợ

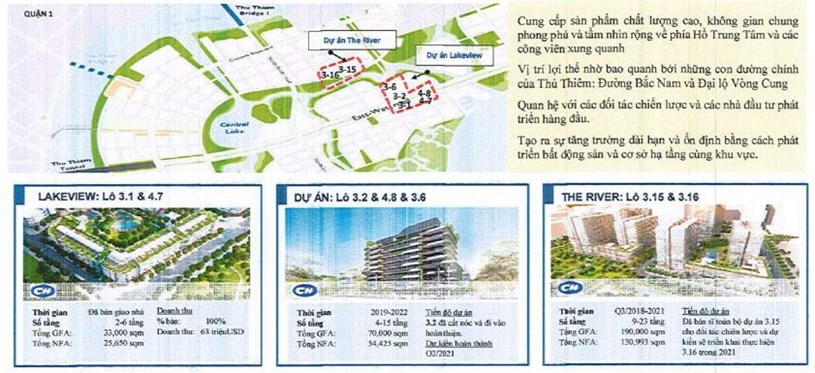

CII được biết đến là chủ đầu tư nhiều dự án hạ tầng, bất động sản quy mô lớn với vốn đầu tư lên tới hàng nghìn tỷ đồng, như: Dự án mở rộng Xa Lộ Hà Nội giai đoạn 2; Dự án Cao Tốc Trung Lương – Mỹ Thuận giai đoạn 1, dự án đầu tư hạ tầng trong khu dân cư phía bắc và hoàn thiện trục đường Bắc – Nam trong khu đô thị mới Thủ Thiêm, dự án Thủ Thiêm Lakeview, The River …

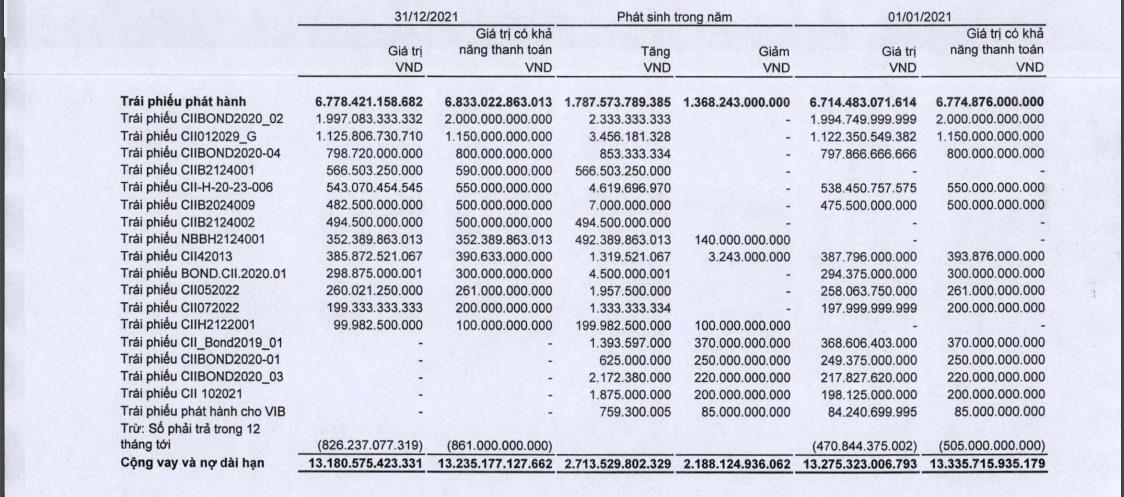

Để phục vụ tham vọng và triển khai các dự án nêu trên, CII phải huy động vốn từ nhiều nguồn và doanh nghiệp hiện đang sử dụng đòn bẩy tài chính rất lớn. Trong tổng số nợ phải trả hơn 22.500 tỷ đồng với nợ vay hơn 17.000 tỷ đồng, có tới 6.776 tỷ đồng là giá trị trái phiếu CII phát hành với lãi suất chủ yếu từ 9 – 11%.

Trong 4 năm gần đây, dòng tiền đầu tư của CII tăng nhanh, nhưng một phần được tài trợ với chi phí lãi vay từ phát hành trái phiếu đảo nợ và đầu tư mới. Điều này khiến CII phải trả lãi cao hơn nếu muốn gọi vốn tiếp.

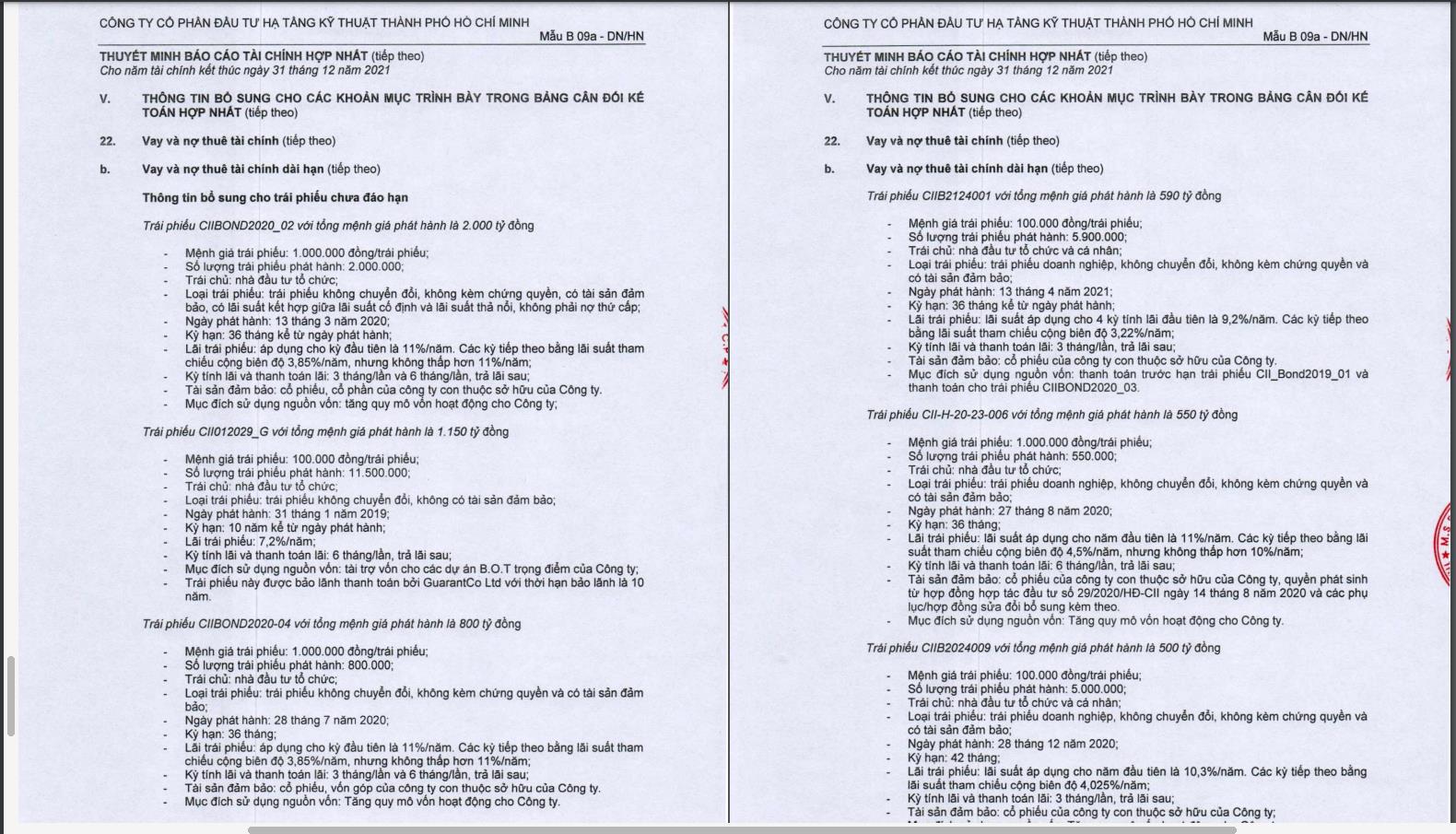

Trong năm 2021, CII dù việc phát hành trái phiếu đang bị siết chặt, nhưng CII vẫn thường xuyên gọi vốn qua kênh này. Theo Báo cáo tài chính hợp nhất bán niên sau soát xét năm 2021 của CII cho thấy, trong nửa đầu năm, doanh nghiệp đã thanh toán 776 tỷ đồng nợ gốc trái phiếu, nhưng có 3 đợt phát hành trái phiếu để vay thêm 1.041 tỷ đồng. Có thể thấy doanh nghiệp đã liên tục phát hành để đảo nợ, phát hành đợt mới để trả nợ những lô trái phiếu đến hạn.

Trái phiếu CIIB2124002 với tổng mệnh giá 500 tỷ đồng, phát hành ngày 21/10/2021, kỳ hạn 36 tháng, lãi suất 9,5%/năm, là lô trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo. Mục đích phát hành nhằm tăng quy mô vốn hoạt động cho công ty.

Trái phiếu CII 42013 với tổng giá trị 393 tỷ đồng, phát hành ngày 2/11/2021, kỳ hạn 5 năm, lãi suất 11%/năm là trái phiếu không chuyển đổi, không kèm chứng quyền, có lãi suất cố định và không có tài sản đảm bảo. Mục đích nhằm tăng quy mô vốn hoạt động cho công ty.

Tương tự, lô trái phiếu 300 tỷ đồng, phát hành ngày 12/3/2020; lô trái phiếu 261 tỷ đồng phát hành ngày 21/5/2019; lô trái phiếu 200 tỷ đồng phát hàng ngày 24/7/2019; lô trái phiếu 200 tỷ đồng, phát hành ngày 20/5/2021 đều là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, có lãi suất cố định 11-11,5%/năm.

Nhận diện trái phiếu doanh nghiệp có nguy cơ rủi ro cao

Thị trường trái phiếu doanh nghiệp đang là “tâm điểm” quan tâm của giới tài chính, đầu tư khi mới đây UBCKNN đã quyết định hủy 9 đợt phát hành trái phiếu với tổng trị giá hơn 10.000 tỉ đồng của nhóm doanh nghiệp liên quan đến Tân Hoàng Minh. Điều này đã khiến các trái chủ mua trái phiếu doanh nghiệp này đứng trước nhiều rủi ro. Đồng thời cũng là hồi chuông cảnh tỉnh đối với nhà đầu tư và thị trường TPDN.

Hiệp hội Trái phiếu VN (VBMA) đánh giá, nguy cơ rủi ro khá lớn ở nhóm trái phiếu doanh nghiệp bất động sản, bởi khối lượng trái phiếu phát hành không có tài sản bảo đảm, hoặc chỉ bảo đảm bằng cổ phiếu chiếm tỷ lệ lớn.

Những năm gần đây, thị trường TPDN Việt Nam phát triển khá “nóng” do mức lãi gấp đôi tiết kiệm tiền đồng, lên 10 - 12%/năm khiến nhiều nhà đầu tư tham gia mà bất chấp rủi ro. Theo các chuyên gia, so sánh trên thị trường đầu tư tài chính, mặt bằng lãi suất chỉ 6 - 7%/năm nhưng doanh nghiệp huy động đến 10 - 12%/năm thì người mua cần phải đặt nghi vấn bởi lãi suất cao sẽ đi đôi với những rủi ro càng cao. Đó là “chiêu” để các doanh nghiệp có nhu cầu cấp bách về nguồn vốn, những công ty chưa niêm yết hay công ty có tuổi đời chưa lâu, để thu hút đầu tư họ sẽ càng trả lãi suất cao.

Đặc biệt, hiện tượng doanh nghiệp phát hành trái phiếu để đảo nợ, nhà đầu tư cần nâng cao cảnh giác. TS. Nguyễn Trí Hiếu – Chuyên gia tài chính ngân hàng cho rằng, một số doanh nghiệp phải đảo nợ khi không thể thanh khoản cho trái chủ. Khi trái phiếu cũ đến kỳ trả nợ, doanh nghiệp sẽ tiếp tục phát hành mới với số tiền huy động có thể nhiều hơn và lãi suất cao hơn.

Điển hình như tại CII, dường như doanh nghiệp này đang loay hoay với các khoản nợ cũ, nợ mới, để thanh toán cho các lô trái phiếu đến hạn, doanh nghiệp liên tục phát hành mới với số tiền huy động nhiều hơn, và CII cũng phải trả lãi cao hơn nếu muốn tiếp tục gọi vốn.

Theo Bộ Tài chính, nhà đầu tư cá nhân không nên mua trái phiếu doanh nghiệp riêng lẻ nếu không có khả năng và nguồn lực để đánh giá đầy đủ rủi ro của trái phiếu, theo sát tiến độ giải ngân, mục đích sử dụng vốn, tình hình tài chính của doanh nghiệp phát hành sau khi đầu tư mua trái phiếu…

Bên cạnh đó, phải hết sức lưu ý nguyên tắc đầu tư cơ bản là lãi suất cao sẽ đi kèm với rủi ro cao, do đó phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu; không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.