BOT, KOS, CII, Licogi 18... và những thương vụ 'đảo nợ' ngoan mục trong năm 2020

Tình hình kinh doanh giảm sút, dòng tiền kinh doanh âm, nhiều doanh nghiệp phải lên kế hoạch phát hành cổ phiếu, trái phiếu để trả những khoản nợ khổng lồ từ ngân hàng.

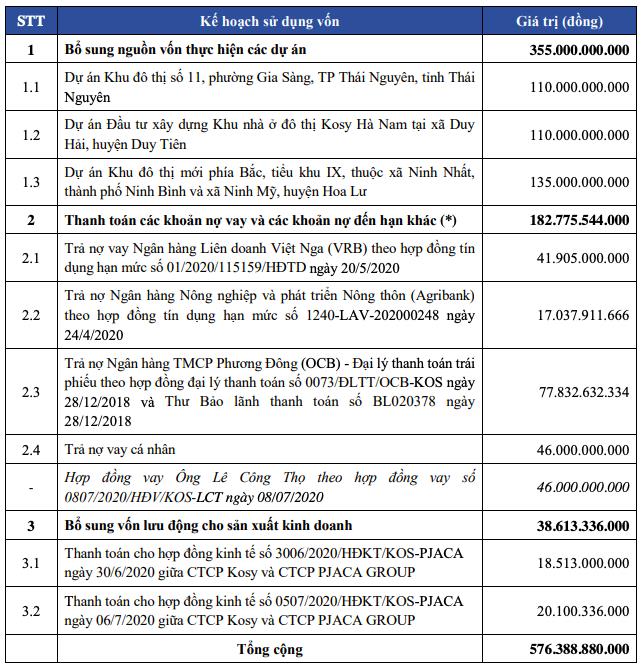

Công ty Cổ phần Kosy (KOS) mới đây vừa công bố thông tin đăng ký phát hành cổ phiếu ra công chúng. Theo đó, công ty dự kiến phát hành 57,6 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu, tương đương 576,38 tỷ đồng.

Số tiền thu về được Kosy dùng để trả nợ ngân hàng và đầu tư bất động sản. Cụ thể, Kosy dự kiến rót 335 tỷ đồng cho 3 dự án tại Thái Nguyên, Hà Nam và Ninh Bình. Còn lại 183 tỷ đồng sẽ được dùng để thanh toán các khoản nợ vay, nợ đến hạn các ngân hàng: Phương Đông (hơn 77 tỷ đồng), Liên doanh Việt Nga (gần 42 tỷ đồng), Agribank (17 tỷ đồng). Số tiền gần 39 tỷ đồng còn lại sẽ được bổ sung vào vốn lưu động để thanh toán hai hợp đồng giữa Kosy và Công ty cổ phần Pjica Group.

Tính đến ngày 30/9/2020, tổng tài sản của Kosy đạt 2.053 tỷ đồng. Trong đó, nợ phải trả chiếm hơn 44% tổng tài sản, ở mức 907,6 tỷ đồng. Vốn chủ sở hữu đạt hơn 1.145 tỷ đồng.

Đáng chú ý, vay và nợ thuê tài chính ngắn hạn của Kosy tăng tới gần 5 lần, từ 69,7 tỷ đồng đầu năm lên 339,8 tỷ đồng tại ngày 30/9. Trong khi đó, vay và nợ thuê tài chính dài hạn tăng 1,5 lần; từ mức 297,6 tỷ đồng lên 452,7 tỷ đồng.

Kết quả kinh doanh của doanh nghiệp này cũng có dấu hiệu giảm sút, ghi nhận doanh thu đạt 678,7 tỷ đồng, lợi nhuận sau thuế đạt 9,1 tỷ đồng, lần lượt giảm 17,2% và 53,8% so với cùng kỳ.

Tiếp theo là CTCP Đầu tư hạ tầng kỹ thuật TP.HCM (CII), một “ông lớn” trong lĩnh vực hạ tầng cũng đang “ráo riết” phát hành trái phiếu để huy động vốn.

Vào ngày 29/12 tới sẽ là thời điểm đáo hạn khoản trái phiếu 300 tỷ đồng của CII. Doanh nghiệp này đang triển khai đợt chào bán trái phiếu ra công chúng với tổng giá trị dự kiến 500 tỷ đồng. Lãi suất cố định trong 4 kỳ đầu dự kiến là 10,3%; các kỳ còn lại thì lãi suất thả nổi bằng tổng của 4,025%/năm + lãi tham chiếu của kỳ tính lãi đó.

Trong kế hoạch sử dụng vốn huy động, công ty sẽ dành 300 tỷ đồng để thanh toán khoản nợ trên. Còn lại, CII góp vốn vào công ty con là chủ đầu tư dự án cao ốc văn phòng trên đường Điện Biên Phủ.

Doanh nghiệp này cũng giống với Kosy khi 9 tháng đầu năm qua ghi nhận kết quả kinh doanh không mấy khởi sắc. Theo BCTC quý III/2020 của CII cho thấy, doanh thu đạt hơn 2.948 tỷ đồng, lợi nhuận sau thuế đạt hơn 460 tỷ đồng, lần lượt tăng hơn 100% và giảm tới hơn 38% so với cùng kỳ 2019.

Điểm đáng chú ý, dòng tiền hoạt động kinh doanh chính trong 9 tháng đầu năm âm kỷ lục, đạt gần 1.485 tỷ đồng, so với cùng kỳ dương hơn 523 tỷ đồng.

Theo ông Lê Quốc Bình, Tổng giám đốc CII, doanh nghiệp này không thiếu tài sản có khả năng sinh lời, từ các bất động sản đang xây dựng đến các dự án hạ tầng trọng điểm như Dự án mở rộng Xa lộ Hà Nội, Cao tốc Trung Lương - Mỹ Thuận.

Tuy nhiên, theo dự tính, phải đến cuối năm 2020 và các năm sau, dòng tiền mới chảy về, khi dự án hoàn thành hay bắt đầu thu phí. Tình thế thanh khoản hiện tại buộc CII phải tìm đến nguồn vốn nợ trên.

Nhưng theo kế hoạch trả nợ của CII sẽ rất lớn trong vòng 1 đến 2 năm tới, việc doanh nghiệp huy động vốn từ phát hành trái phiếu, trong khi hoạt động kinh doanh lại âm kỷ lục, một bên vẫn phải giả cổ tức tiền cho cổ đông hiện hữu. Những điều trên tạo nên một câu hỏi khá lớn cho CII, liệu doanh nghiệp này có đủ khă năng “xoay sở” dòng tiền để trả lãi cho nhà đầu tư hay không?

Ngoài phát hành trái phiếu thì các doanh nghiệp cũng sử dụng hình thức chào bán cổ phiếu để trả nợ.

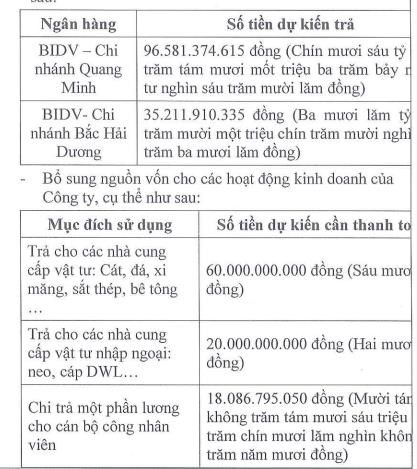

Đơn cử như Công ty CP Đầu tư và Xây dựng số 18 (LICOGI 18) mới đây vừa thông kế hoạch chào bán cổ phiếu thêm gần 230 tỷ đồng, trong đó hơn 57% số tiền huy động được để chi trả khoản nợ tại ngân hàng BIDV.

Tính đến ngày 30/9/2020, tổng tài sản Licogi 18 đạt 2.378 tỷ đồng. Nợ phải trả 1.985 tỷ đồng trong đó khoản nợ vay tài chính ngắn hạn hơn 447 tỷ đồng, tăng 31,7% so với đầu năm, nợ vay dài hạn cũng tăng 65% lên 374 tỷ đồng. Riêng vay nợ BIDV là 545,8 tỷ đồng, chiếm 66,4% tổng nợ vay.

Một doanh nghiệp khác cũng có kế hoạch tương tự, như Công ty Cổ phần BOT Cầu Thái Hà (UPCoM: BOT) vừa quyết nghị thực hiện phát hành thêm 15 triệu cổ phiếu, dự kiến thu về 150 tỷ đồng.

Toàn bộ số tiền thu được từ đợt chào bán sẽ được dùng để trả các khoản nợ của BOT Cầu Thái Hà. Trong đó, hơn 56 tỷ đồng được dùng để trả nợ vay tại VietinBank chi nhánh Hà Nam, hơn 93,8 tỷ đồng được dùng để trả nợ vay tại Công ty Tiến Đại Phát.

Gilimex, một doanh nghiệp chuyên gia công sản phẩm gia dụng cho các hãng lớn của nước ngoài cũng đã huy động được 180 tỷ đồng nhờ phát hành thành công 12 triệu cổ phiếu hồi giữa năm.

Sau khi dành toàn bộ số tiền để thanh toán nợ vay tại Vietcombank, tổng nợ vay ngắn hạn đến cuối quý III/2020 tăng gần 27% so với đầu năm, ghi nhận hơn 735 tỷ đồng.

Yến Linh (TH)