Lãi suất qua đêm liên ngân hàng thấp hiếm có, xuống dưới 1%/năm

Lãi suất cho vay bằng đồng Việt Nam (VND) bình quân liên ngân hàng kỳ hạn qua đêm đã giảm xuống dưới 1%/năm, về quanh mức giao dịch của thời kỳ “tiền rẻ”.

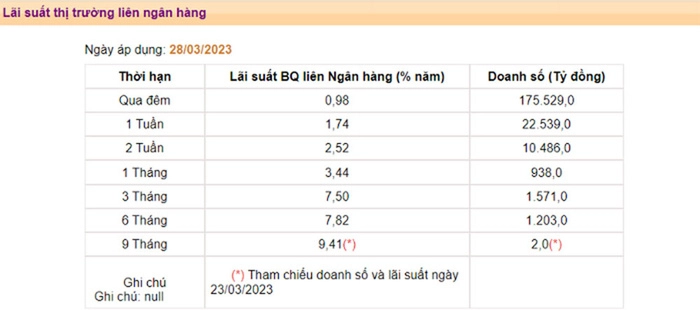

Số liệu mới cập nhật của Ngân hàng Nhà nước (NHNN) cho hay, ngày 28/3, lãi suất cho vay bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm trên 95% khối giao dịch giữa các nhà băng) chỉ còn 0,98%/năm, giảm 0,08 điểm % so với 1 ngày trước đó (ngày 27/3). Đây là mức lãi suất qua đêm thấp nhất kể từ giữa tháng 7/2022.

Gần đây, lãi suất qua đêm liên ngân hàng liên tục đi xuống. Từ mức trên 6%/năm hồi tháng 2, lãi suất cho vay bằng đồng Việt Nam (VND) qua đêm giữa các ngân hàng đã giảm về 5%/năm, 4%/năm, 2%/năm, 1,06%/năm và hiện chỉ còn 0,98%/năm.

Với việc liên tục giảm mạnh, lãi suất liên ngân hàng kỳ hạn qua đêm hiện về quanh mức giao dịch thời kỳ “tiền rẻ” được duy trì suốt thời gian dài từ đầu năm 2020 đến giữa năm 2022.

Trong khi lãi suất qua đêm giảm mạnh thì lãi suất liên ngân hàng tại các kỳ hạn 1 tuần và 2 tuần vào ngày 28/3 tăng 0,04 - 0,06 điểm % so với 1 ngày trước đó, lên lần lượt 1,74%/năm và 2,52%/năm.

Cùng với việc giảm lãi suất liên ngân hàng, để hỗ trợ thanh khoản hệ thống, NHNN đã dừng phát hành tín phiếu mới hút tiền về kể từ đầu tuần trước. Lãi suất các khoản vay cầm cố giấy tờ có giá (OMO) cũng giảm từ 6% xuống còn 5,5%. Đồng thời, NHNN định hướng cung ứng thanh khoản dài hạn hơn cho hệ thống, từ 7 ngày trước đó lên 28 ngày.

Dù được vay với lãi suất rẻ hơn, kỳ hạn dài hơn nhưng lượng trúng thầu trong những phiên gần đây liên tục giảm mạnh. Trong phiên 21/3, NHNN chào thầu 5.000 tỷ đồng nhưng không tổ chức nào cần hỗ trợ. Trong phiên 27/3, 5.000 tỷ đồng trên kênh cầm cố tiếp tục bị "ế". Điều này cho thấy thanh khoản hệ thống đã trở nên dồi dào hơn.

Hồi đầu tháng 3, Thống đốc NHNN Nguyễn Thị Hồng cho biết, hiện thanh khoản của hệ thống đã dồi dào trở lại, vượt khoảng 50.000 tỷ đồng so với yêu cầu bắt buộc.

Giới phân tích cho rằng, việc NHNN giảm lãi suất điều hành đồng nghĩa chi phí vốn sẽ rẻ hơn. Vốn rẻ kích thích tăng trưởng tín dụng, từ đó tác động tích cực nên nền kinh tế và cả thị trường chứng khoán, bất động sản.

Theo TS. Nguyễn Chí Hiếu, chuyên gia tài chính - ngân hàng, Cục Dự trữ Liên bang Mỹ (Fed) đã mấy lần tăng lãi suất ngân hàng và mới đây lại tiếp tục tăng 0,25%. Trong khi đó, NHNN lại giảm lãi suất liên ngân hàng. Điều này là đang đi ngược thị trường thế giới, làm giảm giá trị VND so với USD.

Việc NHNN giảm lãi suất, có thể có lợi cho xuất khẩu nhưng lại gây bất lợi cho nhập khẩu, bởi doanh nghiệp cần nhiều ngoại tệ hơn để thanh toán.

Ông Nguyễn Minh Hoàng, Giám đốc phân tích tại Chứng khoán Nhất Việt, nhận định, việc hạ lãi suất trong thời kỳ này có thể chỉ diễn ra trong thời gian ngắn. Dòng tiền sẽ không thể giữ ở vùng giá quá rẻ lâu như vào năm 2020 và 2021.

Đồng quan điểm, ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư của Maybank Investment Bank, nhìn nhận, dù lãi suất đã giảm, song chưa thể về ngang với thời kỳ "tiền rẻ".

Không chỉ trên thị trường liên ngân hàng mà lãi suất huy động trên thị trường dân cư cũng đã có bước giảm mạnh. Đến ngày 30/3, lãi suất huy động cao nhất tại các ngân hàng nhỏ dao động từ 8,5-9%/năm, còn các ngân hàng tư nhân lớn là 8-8,5%/năm.

Tại kỳ hạn 12 tháng, chỉ còn 2 ngân hàng niêm yết lãi suất tiền gửi ở mức từ 9%/năm là SCB và ABBank. Hàng loạt ngân hàng tư nhân lớn như Techcombank, MB, Sacombank, Eximbank đã điều chỉnh lãi suất tiền gửi cao nhất kỳ hạn 12 tháng xuống dưới 8%/năm.

Nhóm Big 4 (Vietcombank, VietinBank, BIDV, Agribank) có lãi suất huy động thấp nhất hệ thống, cao nhất chỉ 7,2%/năm với gửi tại quầy. Đối với hình thức online, Vietcombank và Agribank có lãi suất cao nhất là 7,4%/năm; VietinBank và BIDV là 7,7%/năm.