Ngân hàng An Bình tiếp tục chi hàng nghìn tỷ đồng mua lại trái phiếu trước hạn

Từ tháng 8/2022 đến giữa tháng 12/2022, ngân hàng An Bình đã mạnh tay bỏ ra 4.500 tỷ đồng để mua lại trước hạn toàn bộ 7 lô trái phiếu.

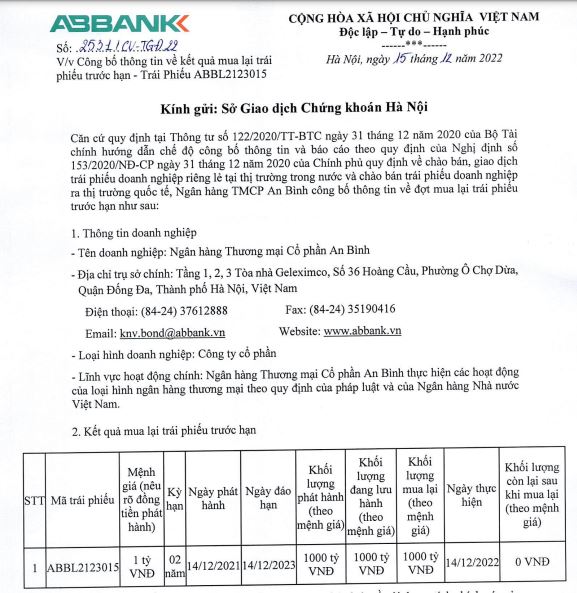

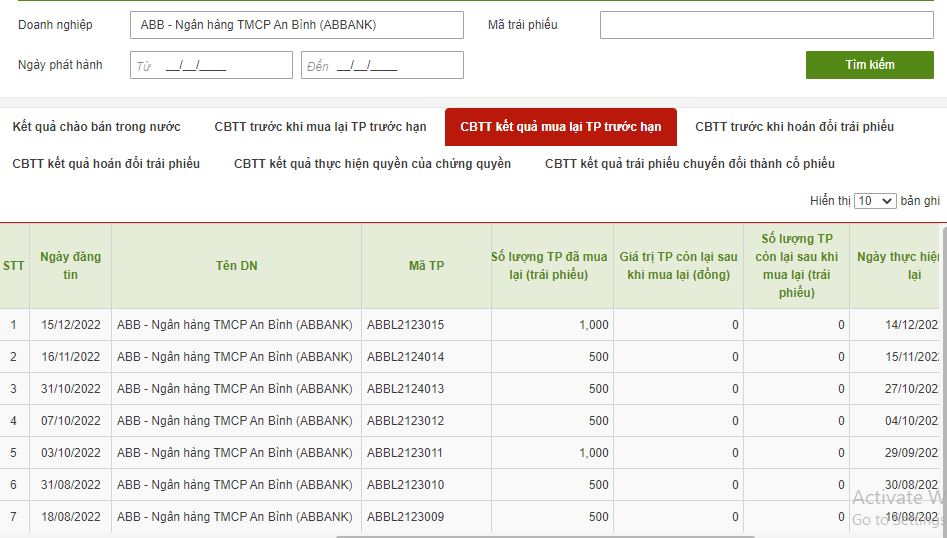

Mới đây, Sở Giao dịch Chứng khoán Hà Nội (HNX) thông báo Ngân hàng TMCP An Bình (ABBank, UPCoM: ABB) vừa hoàn tất mua lại toàn bộ lô trái phiếu mã ABBL2123015 có giá trị 1.000 tỷ đồng được phát hành ngày 14/12/2021, đáo hạn ngày 14/12/2023.

Trước đó, vào ngày 15/11, ngân hàng An Bình cũng chi 500 tỷ đồng mua lại toàn bộ lô trái phiếu mã ABBL2124014 kỳ hạn 3 năm, được phát hành ngày 15/11/2021 và đáo hạn ngày 15/11/2024.

Cuối tháng 10/2022, nhà băng này cũng chỉ ra 500 tỷ đồng để mua lại toàn bộ trước hạn lô trái phiếu mã ABBL2124013 cũng kỳ hạn 3 năm, được phát hành năm 2021 và đáo hạn năm 2024.

Đầu tháng 10/2022, ABBank tiếp tục mua lại trước hạn toàn bộ lô trái phiếu mã ABBL2123012 có kỳ hạn 2 năm, ngày phát hành 4/10/2021, ngày đáo hạn 4/10/2023 có tổng giá trị 500 tỷ đồng.

Chỉ trong 2 tháng (từ tháng 8/2022 đến 9/2022), nhà băng này đã chi ra 2.000 tỷ đồng để mua lại trước hạn 3 lô trái phiếu đều phát hành năm 2021 và đáo hạn năm 2023.

Như vậy, từ tháng 8/2022 đến giữa tháng 12/2022, ngân hàng An Bình đã mạnh tay bỏ ra 4.500 tỷ đồng để mua lại trước hạn toàn bộ 7 lô trái phiếu.

Ở một diễn biến khác, ngày 19/10, Ngân hàng Nhà nước Việt Nam (NHNN) đã có văn bản chấp thuận việc tăng vốn điều lệ của ABBank thêm tối đa gần 991 tỷ đồng qua hai phương thức.

Cụ thể, ngân hàng sẽ phát hành cổ phiếu để trả cổ tức từ nguồn lợi nhuận để lại năm 2021 có thể sử dụng chia cổ tức tối đa là 941 tỷ đồng (tỷ lệ 10%) vàphát hành cổ phiếu cho cán bộ nhân viên theo chương trình lựa chọn cho người lao động (ESOP) tối đa 50 tỷ đồng.

Phương án tăng vốn này đã được Đại hội đồng cổ đông thường niên năm 2022 của ngân hàng An Bình thông qua và Hội đồng quản trị ABBank điều chỉnh theo nghị quyết ngày 28/9.

Việc phát hành 5 triệu ESOP với giá ưu đãi 10.000 đồng/cp dự kiến sẽ được thực hiện trong quý IV/2022, sau khi hoàn thành việc phát hành cổ phiếu trả cổ tức cho cổ đông. Nếu thực hiện thành công hai đợt phát hành trên, vốn điều lệ của ABBank sẽ tăng từ 9.409 tỷ đồng lên 10.400 tỷ đồng.

Về kết quả kinh doanh, 9 tháng đầu năm 2022, lãi trước thuế tại ABBank tăng 9%, đạt hơn 1.748 tỷ đồng. So với kế hoạch 3.079 tỷ đồng lãi trước thuế đặt ra cho cả năm 2022, ABBank đã thực hiện được 57% sau 9 tháng đầu năm.

Tính đến cuối quý 3/2022, ABBank ghi nhận gần 1.896 tỷ đồng nợ xấu, tăng 17% so với đầu năm. Trong đó, nợ có khả năng mất vốn hơn 1.207 tỷ đồng (+40%). Do dư nợ cho vay khách hàng và tổng nợ xấu có tốc độ tăng trưởng ngang nhau nên tỷ lệ nợ xấu tại ABBank xấp xỉ mức đầu năm là 2,35%.