Nhà băng nào đang 'mạnh tay' trích lập dự phòng rủi ro nhất?

9 tháng đầu năm 2021, chi phí dự phòng rủi ro tại SCB ‘ngốn’ mất 90% lợi nhuận thuần và ngân hàng ACB có mức tăng cao nhất ngành, gấp 4 lần cùng kỳ.

Dự phòng rủi ro tại SCB ‘ngốn’ mất 90% lợi nhuận thuần, ACB tăng mạnh nhất ngành

Thống kê tại 28 ngân hàng cho thấy, trong 9 tháng đầu năm 2021, đã có 19/28 ngân hàng tăng chi phí dự phòng rủi ro so với cùng kỳ năm ngoái. Dự phòng rủi ro tín dụng của 28 ngân hàng này lên đến khoảng 93.000 tỷ đồng, tăng 40% so với cùng kỳ 2020. Trong đó, có nhiều ngân hàng phải trích chi phí dự phòng rủi ro tới hơn 50% lợi nhuận, thậm chí có ngân hàng trên 90%.

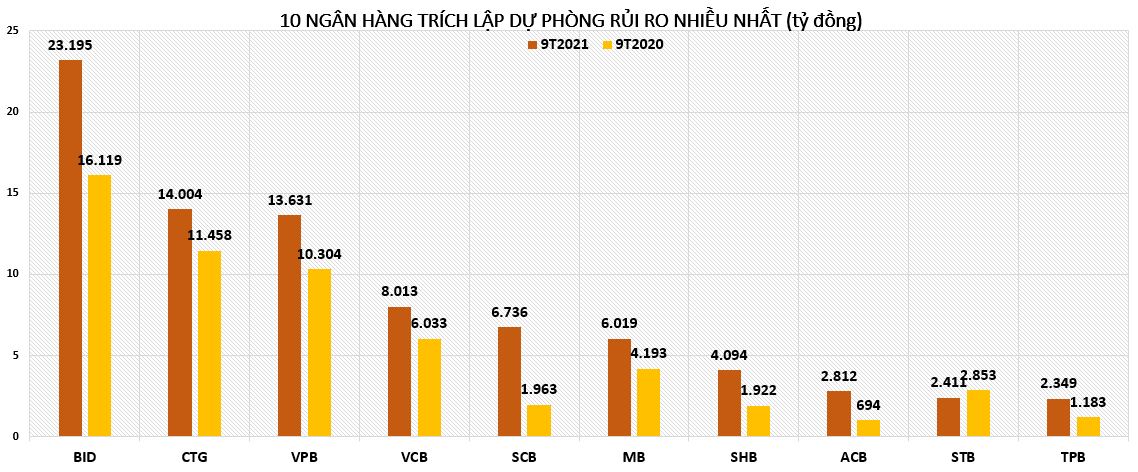

Tương tự như mọi năm, BIDV vẫn là nhà băng trích lập nhiều dự phòng rủi ro nhất trong 9 tháng đầu năm với 23.195 tỷ, tăng gần 44% so với cùng kỳ 2020, chiếm đến 68% lợi nhuận thuần.

Xét về con số tương đối, trong số 19 nhà băng ghi nhận tăng trưởng chi phí dự phòng so với cùng kỳ trong 9 tháng, ACB là ngân hàng có mức tăng cao nhất với mức trích lập gấp 4 lần cùng kỳ năm trước với hơn 2.812 tỷ đồng, chiếm tới 24% lợi nhuận thuần. Chi phí dự phòng ACB tăng đột biến trong bối cảnh nợ xấu của nhà băng này tăng 53% so với đầu năm với hơn 2.822 tỷ đồng.

Tương tự tại Vietcombank, 9 tháng đầu năm dành ra 8.013 tỷ đồng để trích lập dự phòng rủi ro tín dụng, tăng 33%, chiếm 30% lợi nhuận thuần. Chi phí dự phòng rủi ro tăng do chất lượng nợ vay của Vietcombank đi lùi khi tổng nợ xấu tính đến 30/09/2021 gấp đôi đầu năm, ghi nhận gần 10.884 tỷ đồng.

Tại các ngân hàng quy mô nhỏ hơn cũng ghi nhận chi phí dự phòng tăng đột biến.

Điển hình tại SCB, chi phí dự phòng rủi ro gấp 3,4 lần cùng kỳ, lên mức 6.736 tỷ đồng, chiếm đến 90% lợi nhuận thuần.

Tương tự tại NVB, chi phí dự phòng rủi ro gấp gần 4 lần so với cùng kỳ, hơn 146 tỷ đồng, chiếm 27% lợi nhuận thuần. Được biết, tổng nợ xấu tại NVB tính đến 30/9/2021 tăng 31% so với đầu năm, chiếm hơn 800 tỷ đồng trong tổng dư nợ.

Đáng nói tại TPBank, chi phí dự phòng rủi ro trong 9 tháng đầu năm 2021 là gần 2.349 tỷ đồng, tăng vọt 99% so với cùng kỳ, chiếm đến 35% lợi nhuận thuần.

Ngoài những nhà băng trên, LienVietPostBank, TPBank, SHB,… là những nhà băng có chi phí dự phòng tăng đột biến trong 9 tháng đầu năm.

TOP 10 ngân hàng có chi phí dự phòng rủi ro lớn nhất 9 tháng đầu năm gồm BIDV, VietinBank, VPBank, Vietcombank, SCB, MB, SHB, ACB, Sacombank và TPBank. Tổng chi phí dự phòng của các ngân hàng này đạt 83.263 tỷ đồng, chiếm 89,5% tổng trích lập của 28 nhà băng được thống kê.

Có thể thấy, cùng với sự ra tăng về nợ xấu, nợ tiềm ẩn, bộ đệm dự phòng tại các ngân hàng đã tăng mạnh trong đại dịch.

Việc trích lập từ lợi nhuận của ngân hàng một mặt sẽ giúp ngân hàng chủ động ứng phó với rủi ro tín dụng trong tương lai. Ngoài ra, đây là khoản được hạch toán vào chi phí hoạt động, do đó sẽ được khấu trừ vào thuế thu nhập hiện hành trước khi tính thuế thu nhập doanh nghiệp.

Trường hợp ngân hàng thu hồi được nợ xấu, khoản dự phòng này sẽ được coi như “của để dành”. Đến một giai đoạn thích hợp, khoản dự phòng này sẽ được hoàn nhập, hạch toán vào thu nhập bất thường. Khi đó, ngân hàng vẫn đảm bảo lợi nhuận tính thuế đều đặn trong tương lai.

Techcombank, Nam A Bank giảm dự phòng, nợ xấu tăng mạnh

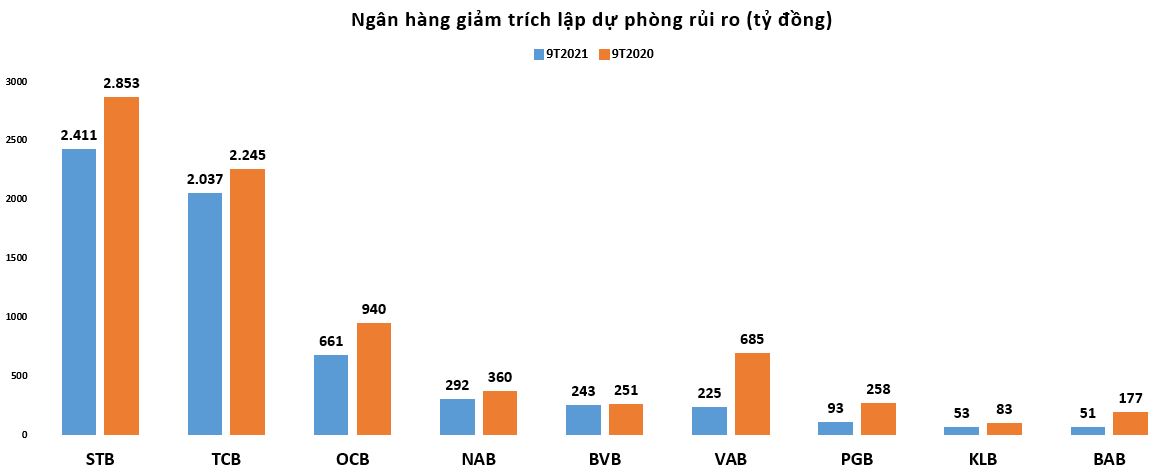

Ở một diễn biến khác, trong 9 tháng đầu năm 2021 có đến 9 ngân hàng giảm trích lập dự phòng rủi ro so với cùng kỳ.

Trong đó, ngân hàng Bac A Bank là nhà băng giảm chi phí dự phòng mạnh nhất (71,4%) xuống còn 51 tỷ đồng trong 9 tháng đầu năm 2021 từ con số 177 tỷ đồng cùng kỳ 2020.

Chi phí dự phòng tại VietABank cũng giảm mạnh 67% so với cùng kỳ, xuống còn 225 tỷ đồng; tiếp đến là PGBank giảm 64% xuống còn 93 tỷ đồng.

Ngoài ra, KienLongBank giảm 36% còn 53 tỷ đồng; Nam A Bank giảm 19% xuống còn 292 tỷ đồng; OCB giảm 30% ghi nhận 661 tỷ đồng; ‘ông lớn’ Techcombank giảm 9% xuống còn 2.037 tỷ đồng và Sacombank giảm 15% ở mức 2.411 tỷ đồng.

Việc cắt giảm chi phí dự phòng rủi ro đã giúp lợi nhuận của các ngân hàng này tăng trưởng. Mặc dù các mảng hoạt động chính không mấy khả quan nhưng lợi nhuận trước thuế vẫn ghi nhận tăng trưởng.

Chẳng hạn tại PG Bank, thay vì trích lập hơn trăm tỷ chi phí dự phòng như trong quý III năm trước, ngân hàng lại được hoàn nhập hơn 1,7 tỷ đồng trong kỳ, khiến cho lãi trước thuế vẫn cao gấp 4,6 lần cùng kỳ, đạt 97 tỷ đồng.

Đáng nói, tại một số ngân hàng giảm chi phí dự phòng rủi ro đang ghi nhận nợ xấu tăng cao. Điển hình tại Nam A Bank, tổng nợ xấu tại thời điểm 30/09/2021 tăng gấp 2,5 lần đầu năm, chiếm đến 1.849 tỷ đồng trong tổng dư nợ. Nợ xấu tại Techcombank tăng 41% so với đầu năm, lên mức 1.829 tỷ đồng.

Việc ngân hàng giảm trích lập dự phòng có thể gây rủi ro trong tương lai bởi, nếu nợ xấu bùng lên mà không có nguồn xử lý thì không chỉ lợi nhuận ngân hàng bị ảnh hưởng, mà sức khỏe tài chính của cả ngân hàng cũng đi xuống. Đặc biệt, trong bối cảnh dịch Covid-19 bùng phát lần thứ 4 sẽ tạo ra nhiều nợ xấu tiềm ẩn trong tương lai.

Nguyễn Trí Hiếu, chuyên gia kinh tế nêu quan điểm, giảm trích lập dự phòng rủi ro để tăng lợi nhuận là điều không nên. Nhưng giảm trích lập dự phòng vì tình hình nợ xấu được cải thiện, thu hồi được nợ thì hoàn lại dự phòng là hợp lý.