‘Nước cờ quen mà lạ’ của TCBS có gây bối rối cho các CTCK?

Chính sách miễn phí giao dịch (zero-fee) là “nước cờ quen” đối với TCBS bởi ngân hàng mẹ Techcombank từng rất thành công với chiến lược này. Tuy nhiên, đối với các công ty chứng khoán (CTCK) khác, đây lại là “nước cờ lạ” không dễ bắt chước.

Dũng khí nào để TCBS miễn phí giao dịch?

Với các công ty chứng khoán thế hệ đầu, bước ngoặt giúp họ bứt phá là thời kỳ Việt Nam gia nhập Tổ chức Thương mại Thế giới (WTO) đi liền với sự gia nhập mạnh mẽ của dòng tiền ngoại. Còn với các công ty thế hệ sau, cơ hội bứt phá đến khi đại dịch Covid-19 xuất hiện đi kèm với sự bùng nổ của công nghệ, tạo ra một thế hệ nhà đầu tư cá nhân mới, và một trong cái tên tận dụng được cơ hội này là Công ty Chứng khoán Kỹ Thương (TCBS).

Vốn dĩ TCBS không phải là tên tuổi nhỏ bé gì trong ngành chứng khoán. Sự thống trị của công ty chứng khoán này trong mảng trái phiếu doanh nghiệp, với sự hậu thuẫn của ngân hàng Techcombank, đã đưa TCBS lên ngôi quán quân lợi nhuận trong nhiều quý và hiện nay vẫn đang giữ “ngôi vương”. Tuy nhiên, điều gây bất ngờ là “cánh tay” của TCBS đã nối dài sang mảng cổ phiếu.

Trong 3 quý gần nhất, TCBS liên tiếp lọt vào Top 3 thị phần môi giới cổ phiếu trên sàn HoSE, đánh bật những tên tuổi lẫy lừng một thời như VNDIRECT, HSC, Vietcap. Trước đó, TCBS từng lọt vào Top 10 thị phần vài lần rồi lại “bật bãi”, mãi đến quý I/2021 bắt đầu ổn định ở trong Top 10. Khoảng cách đến ngôi “á quân” thị phần môi giới cổ phiếu chỉ còn chưa tới 1,9 điểm phần trăm.

Để làm được điều này, TCBS đã áp dụng chiến lược miễn phí giao dịch (zero-fee) kể từ đầu năm 2023, dù rằng trước đó, nguồn thu từ hoạt động môi giới chứng khoán của TCBS không phải là nhỏ.

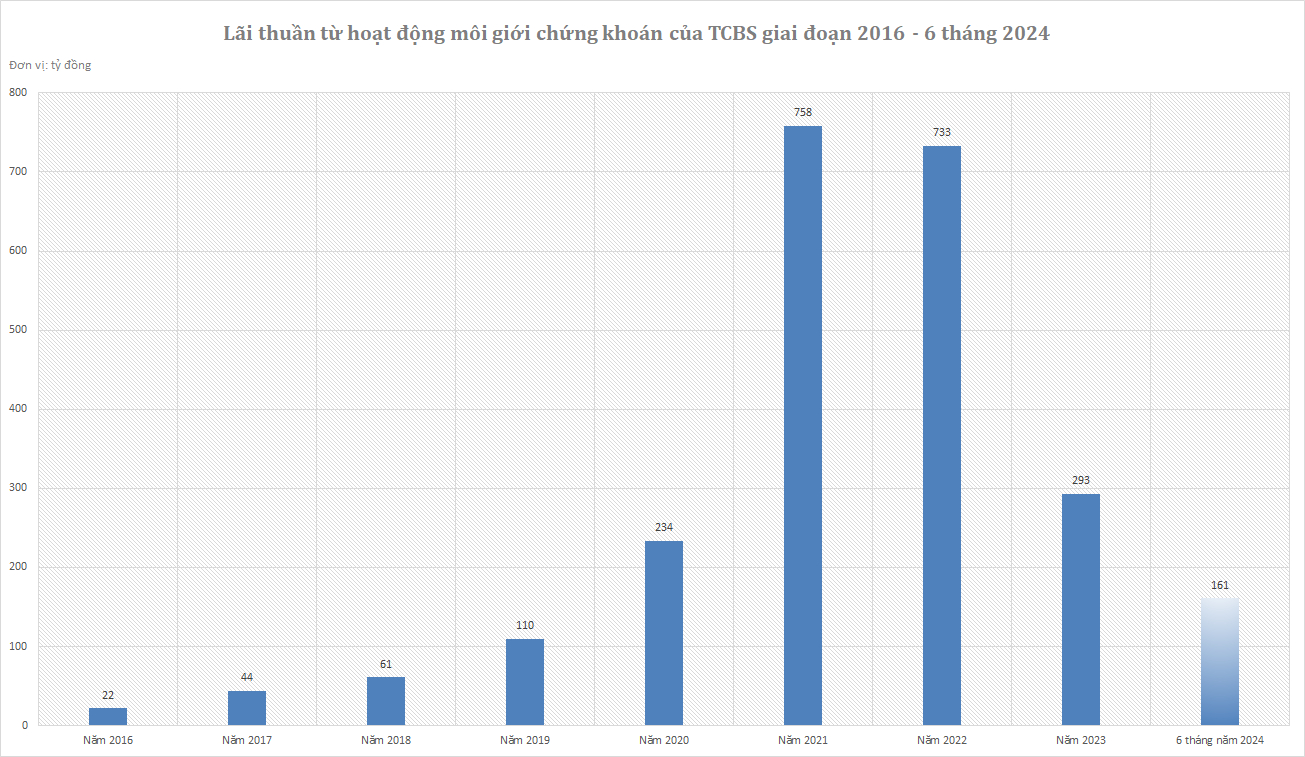

Cụ thể, trong hai năm 2021 và 2022, lãi thuần từ hoạt động môi giới chứng khoán của TCBS đều trên 700 tỷ đồng mỗi năm. Sau khi áp dụng chính sách zero-fee, lãi thuần từ hoạt động này “tụt dốc” xuống còn 293 tỷ đồng trong năm 2023 và tiếp tục ở mức thấp 161 tỷ đồng trong nửa đầu năm 2024.

Từ bỏ một nguồn lợi truyền thống lớn là điều hầu hết công ty chứng khoán hiện nay chưa dám làm, nhưng tại sao TCBS lại có “dũng khí” để làm? Nguyên nhân dễ thấy nhất là TCBS có nền tảng tài chính mạnh mẽ và mảng kinh doanh chính gắn liền với trái phiếu doanh nghiệp - không bị ảnh hưởng bởi chính sách zero-fee.

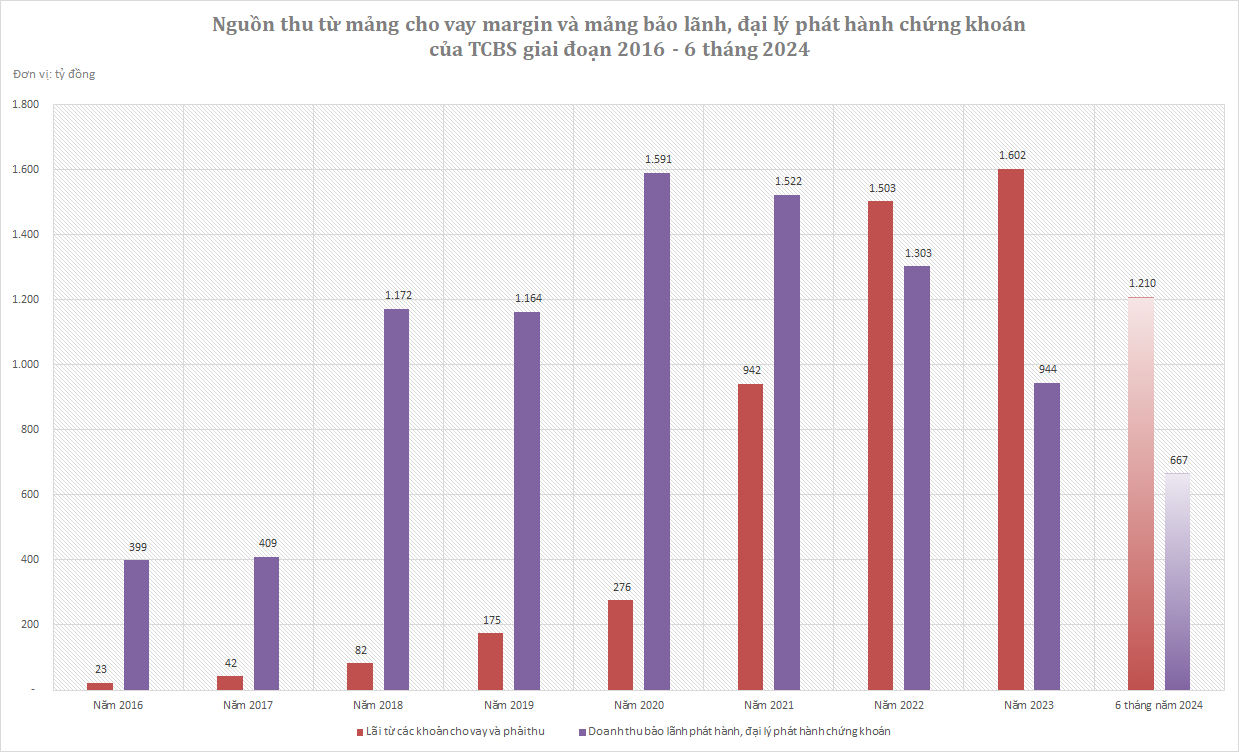

Tuy nhiên, bước ngoặt thực sự đến vào năm 2022 khi nguồn thu từ cho vay margin vượt qua nguồn thu từ hoạt động bảo lãnh, đại lý phát hành chứng khoán (chủ yếu là trái phiếu doanh nghiệp), lần lượt ở mức khoảng 1.500 tỷ đồng so với 1.300 tỷ đồng, trong khi ở các năm trước đó, nguồn thu từ hoạt động bảo lãnh, đại lý phát hành chứng khoán cao vượt trội so với nguồn thu từ cho vay margin.

Dữ liệu thực tế hơn vạn lời nói suông, cho vay margin mới là “tương lai gần” của TCBS và để nắm bắt xu hướng, công ty chứng khoán này đã quyết định áp dụng chính sách zero-fee để kéo khách hàng về và họ đang thành công khi lọt vào Top 3 thị phần, tạo nền tảng khách hàng lớn để đẩy mạnh cho vay margin, và mọi thứ đang đi theo đúng hướng mà TCBS mong muốn.

Năm 2023, lãi thuần từ các khoản cho vay và phải thu (chủ yếu là cho vay margin) của TCBS đạt mức 1.602 tỷ đồng, cao hơn hẳn mức lãi 944 tỷ đồng từ hoạt động bảo lãnh, đại lý phát hành chứng khoán - thời điểm TCBS chịu tác động khá tiêu cực từ cuộc khủng hoảng trên thị trường trái phiếu doanh nghiệp.

Tuy nhiên, sang đến nửa đầu năm 2024, khi mảng trái phiếu doanh nghiệp dần khôi phục, giúp lãi từ hoạt động bảo lãnh, đại lý phát hành chứng khoán của TCBS đạt 667 tỷ đồng thì con số này vẫn “chưa là gì” so với mức lãi khoảng 1.200 tỷ đồng từ hoạt động cho vay margin. So với cùng kỳ năm 2023, nguồn thu từ cho vay margin của TCBS trong nửa đầu năm 2024 tăng trưởng tới 80%.

Với TCBS, zero-fee không phải chiến lược lạ. Techcombank, ngân hàng mẹ của TCBS, là đơn vị khởi xướng xu hướng zero-fee trong ngành ngân hàng, bắt đầu từ tháng 9/2016. Thời điểm đó, chiến lược này gây ngạc nhiên cho hầu hết các ngân hàng khác, bởi phí giao dịch là nguồn thu đều đặn và quan trọng của các ngân hàng. Việc hy sinh nguồn thu này chỉ để kéo khách hàng về được nhìn nhận là “trả giá đắt”.

Thế nhưng rốt cuộc cái giá phải trả lại… vô cùng rẻ, bởi khi khách hàng đổ về mở tài khoản tại Techcombank để giao dịch miễn phí thì họ luôn phải duy trì một lượng tiền nhất định trong tài khoản để thanh toán khi cần. Góp gió thành bão, lượng tiền thanh toán này lớn dần theo số lượng khách hàng và điều quan trọng là lượng tiền này có lãi suất cực thấp (vì là tiền gửi không kỳ hạn), nhờ đó, chi phí huy động vốn của Techcombank ở mức thấp hơn nhiều các ngân hàng khác. Cắt giảm được chi phí chẳng khác gì có thêm nguồn thu.

Đó mới chỉ là lợi ích về chi phí vốn, chưa kể các lợi ích khác khi có nguồn khách hàng dồi dào, chẳng hạn như đẩy mạnh cho vay, bán chéo sản phẩm, dịch vụ…

Không dễ bắt chước

Sau khi thành công của Techcombank dần trở nên rõ ràng, xu hướng zero-fee lan nhanh trong ngành ngân hàng và vài năm gần đây, miễn phí giao dịch ngân hàng đã trở thành chuyện đương nhiên. Tuy nhiên, ngành chứng khoán chưa hẳn sẽ diễn biến như vậy, bởi có nhiều đặc thù khác ngành ngân hàng.

Thứ nhất, các công ty chứng khoán hiện nay chủ yếu vẫn vận hành dựa vào đội ngũ môi giới, mà hoa hồng cho đội ngũ này thì trích từ phí giao dịch. Nếu áp dụng zero-fee mà vẫn muốn giữ đội ngũ môi giới thì công ty chứng khoán không chỉ mất đi nguồn thu từ phí giao dịch mà còn phải bù tiền hoa hồng. Trong khi đó, TCBS hoạt động mà không có đội ngũ môi giới nên việc áp dụng zero-fee đơn giản hơn nhiều.

Thứ hai là rào cản công nghệ. Một khi áp dụng zero-fee, công ty chứng khoán phải chuẩn bị hạ tầng công nghệ đủ đáp ứng không chỉ lượng khách hàng tăng lên nhanh chóng mà tần suất giao dịch cũng tăng cao. Tuy nhiên, đầu tư hạ tầng công nghệ rất tốn kém trong khi nguồn lực tài chính của các công ty chứng khoán có hạn, không dồi dào như ngân hàng.

Thứ ba là rủi ro lợi ích thu về không như kỳ vọng. Công ty chứng khoán áp dụng zero-fee để thu hút khách hàng, từ đó đẩy mạnh cho vay margin, nhưng đó mới là điều kiện cần. Điều kiện đủ là công ty chứng khoán phải có đủ nguồn cho vay margin và phải có lãi suất cho vay margin hấp dẫn.

Việc áp dụng chiến lược zero-fee hay không đã trở thành chủ đề được quan tâm tại đại hội đồng cổ đông của không ít công ty chứng khoán trong năm nay. Tuy nhiên, cho đến hiện tại, các công ty chứng khoán nhìn chung vẫn còn khá dè dặt, chủ yếu là áp dụng “không toàn phần”, chẳng hạn như miễn phí giao dịch trong một thời gian nhất định hoặc miễn phí trọn đời cho một số ít khách hàng mở tài khoản và giao dịch trong thời gian diễn ra khuyến mãi. Chỉ một vài công ty chứng khoán vừa và nhỏ đang miễn phí giao dịch không kèm điều kiện như DNSE, Pinetree, JBSV.