2023: Rủi ro nào từ tín dụng bất động sản?

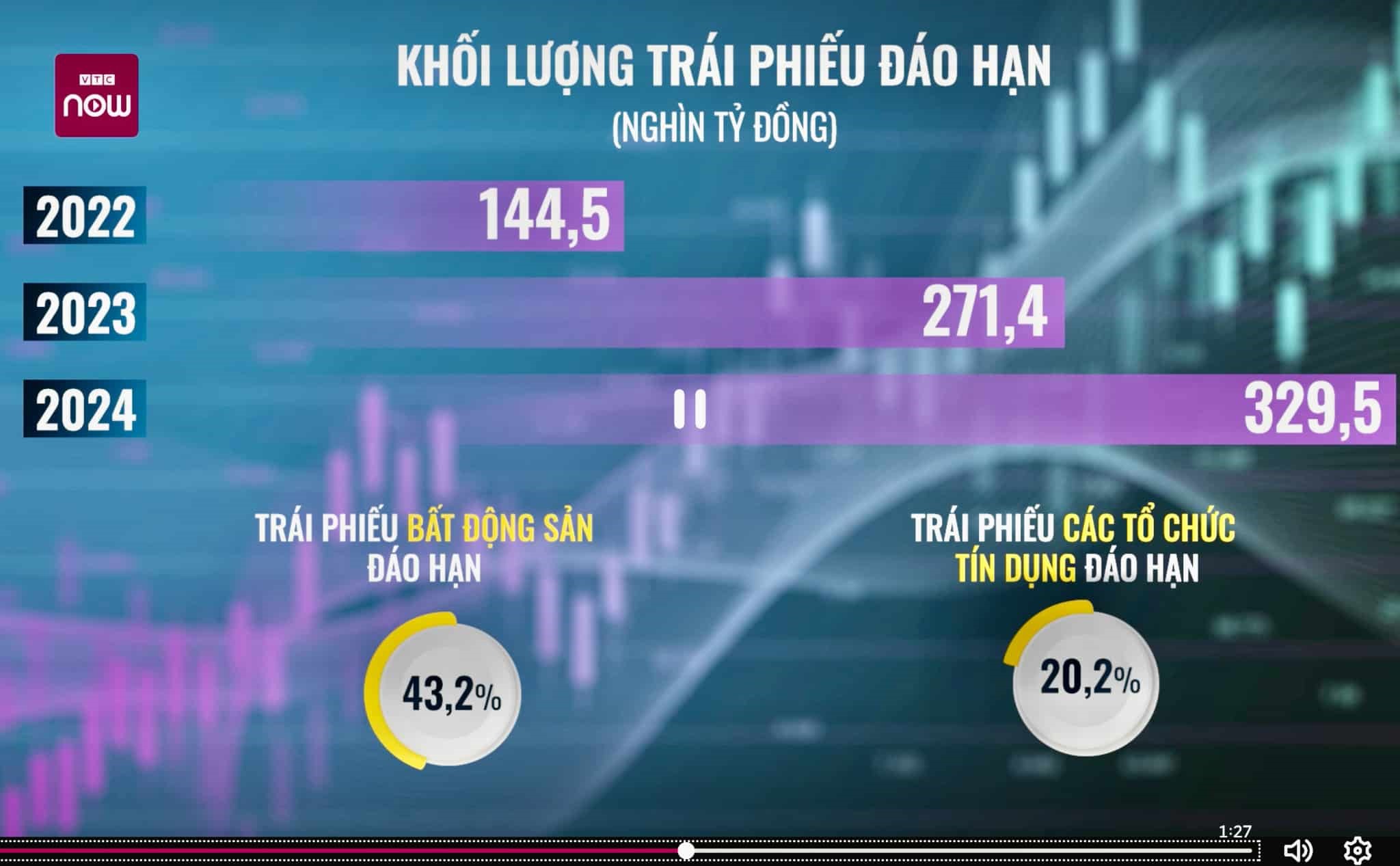

Trong thời gian sắp tới, việc điều hành tín dụng bất động sản (BĐS) vẫn còn nhiều thách thức dưới ảnh hưởng từ những bất ổn thế giới, lạm phát tăng cao. Dự đoán đến năm 2023 những rủi ro có thể sẽ rõ ràng hơn khi khối lượng lớn trái phiếu đáo hạn trong giai đoạn này.

Tín dụng BĐS góp phần thúc đẩu tăng trưởng kinh tế, tuy nhiên nếu không kiểm soát chặt chẽ tín dụng những rủi ro tiềm ẩn sẽ xuất hiện. Trong bối cảnh hiện tại, Ngân hàng nhà nước (NHNN) cần kiểm soát chặt chẽ tín dụng trong lĩnh vực BĐS để đảm bảo các rủi ro được phát hiện kịp thời.

Cảnh báo rủi ro tín dụng bất động sản

Trong 6 tháng đầu năm 2022, tổng dư nợ BĐS tăng 14,07% đạt mức 2,36 triệu tỷ đồng so với cuối năm 2021, chiếm 20,74% tổng dự nợ tín dụng toàn hệ thống. Cụ thể, tổng dư nợ BĐS kinh doanh tăng 8,19% chiếm 33% trong tổng dư nợ BĐS, tín dụng BĐS phục vụ mục đích tự sử dụng tăng 127%, chiếm 67% tổng dư nợ tín dụng BĐS. Nợ xấu BĐS tăng 5% ở mức 36,4 nghìn tỷ đồng. Tuy nhiên tỷ lệ nợ xấu là 1,54% thấp hơn năm 2021 với tỷ lệ nợ xấu là 1,67%.

Dự báo trong 6 tháng cuối năm 2022 từ bộ phận nghiên cứu tại Chứng khoán SSI, tỷ lệ hình thành nợ xấu tăng cao do các khoản vay tái cơ cấu hết thời hạn. Tuy nhiên theo thực tế các ngân hàng lớn đã chuẩn bị cho tình huống này trong đó có Vietcombank, BIDV, ACB, MBBank và Techcombank.

Thêm vào đó, đến năm 2023 - 2014, khi 65% trái phiếu được phát hành vào năm 2022 sẽ đáo hạn, ước tính tổng giá trị trái phiếu BĐS đến hạn đặt mức 207.800 tỷ đồng và trái phiếu các tổ chức tín dụng đến hạng là 207.500 tỷ đồng. Tuy nhiên, với khối lượng đáo hạn lớn vào năm 2023, nếu NHNN không theo dõi tín dụng chặt chẽ các rủi ro có thể xảy ra trong gian đoạn này.

Báo báo từ SSI Reseach cũng nhận định; “Rủi ro này sẽ thể hiện rõ hơn vào chất lượng tài sản của các ngân hàng từ năm 2023”. Bên cạnh đó, những rủi ro nợ xấu từ các khoản vay mua nhà trong thời gian ân hạn 2020 - 2022 cũng sẽ xuất hiện trong năm 2023 khi phải thanh toán cả gốc lẫn lãi trong khi chi phí huy động vốn của doanh nghiệp BĐS đang tăng lên.

Trong điều kiện lạm phát đang tăng nhanh, thu nhập khả dụng giảm xuống khiến cho người mua khó khăn khi thanh toán các khoản vay, do đó tỷ lệ nợ quá hạn từ khoản này có thể sẽ tăng lên. Dự báo với những rủi ro có thể xảy ra sẽ ảnh hưởng đến tốc độ tăng trưởng tín dụng trong năm 2023.

Các biện pháp hạn chế rủi ro bất động sản

Quản lý tốt tín dụng BĐS giúp NHNH kiểm soát được rủi ro và đảm bảo các hoạt động được diễn ra cách hiệu quả góp phần thúc đẩy tăng trưởng kinh tế.

Kiểm soát tín dụng nhà ở, thúc đẩy phân khúc BĐS nhà ở cho người dân, người lao động. Trong những năm gần đây dư nợ cho vay mua nhà ở tăng đều ở mức 10%, cùng nhịp với tăng trưởng tín dụng, với mức phát sinh từ nợ xấu thấp. Đây là tín hiệu tốt cho thấy ngân hàng kiểm soát tốt tín dụng, đảm bảo đáp ứng đủ các nhu cầu thực về nhà ở của người dân và người lao động.

Kiểm soát tín dụng trong lĩnh vực BĐS, bao gồm cho vay đầu tư, kinh doanh BĐS, cho vay dự án BĐS. Mặc dù rủi ro từ khoản vay này rất lớn nhưng khoản đóng góp tăng trưởng kinh tế từ ngành này cũng rất lớn. Thế nên để đảm bảo mức tín dụng luôn trong tầm kiểm soát ngân hàng nhà nước cần đặc biệt theo dõi và có những chính sách phù hợp với mỗi giai đoạn. Đây là việc cần thiết để kiểm soát dòng tiền vào đầu cơ để hạn chế rủi ro nợ xấu. Thực tế, trong quý 1 năm 2022, tổng dư nợ BĐS lên đến 2,28 triệu tỷ đồng, tăng 10,19% so với cuối năm 2021, chiếm 20,44% trong tổng dư nợ trong nền kinh tế, với tỷ lệ nợ xấu đạt mức 1,62%.

Bên cạnh đó, Ngân hàng nhà nước đã ban hành hành lang pháp lý để đảm bảo an toàn cho các hoạt động tổ chức tín dụng và giám sát vốn vay đảm bảo mục đích và hạn chế rủi ro. Tuy nhiên cần đa dạng hóa nguồn vốn từ thị trường chứng khoán, vốn FDI,… giảm sự phụ thuộc vào nguồn vốn ngân hàng. Song song với đó rà soát và hoàn thiện các quy định về các giao dịch chứng khoán, trái phiếu doanh nghiệp, công khai minh bạch trong hoạt động vốn trên thị trường.