Agribank sắp phát hành trái phiếu nhằm bổ sung nguồn vốn dài hạn

Thời gian qua, nhiều ngân hàng trong nước như Agribank, … đều có kế hoạch phát hành trái phiếu ra công chúng để tăng vốn cấp 2, tạo thêm nguồn vốn dài hạn đáp ứng nhu cầu vay vốn của các khách hàng cá nhân và tổ chức.

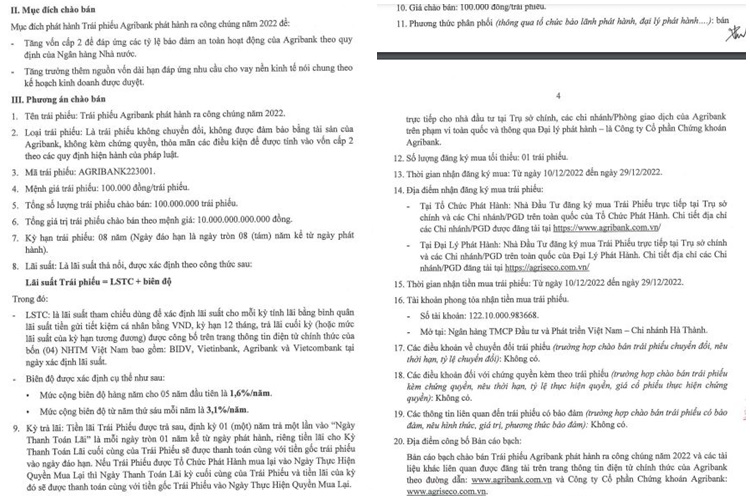

Ngày 9/12 vừa qua, Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) đã được Uỷ ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán trái phiếu ra công chúng trong tháng 12.

Theo đó, ngân hàng sẽ phát hành 100 triệu trái phiếu có mã AGRIBANK223001 với mệnh giá 100.000 đồng/trái phiếu. Tổng giá trị trái phiếu chào bán theo mệnh giá là 10.000 tỷ đồng. Kỳ hạn trái phiếu là 8 năm, trả lãi định kỳ một năm/lần.

Lãi suất áp dụng cho trái phiếu là lãi suất thả nổi, được tính bằng lãi suất tham chiếu (bình quân lãi suất tiền gửi tiết kiệm cá nhân bằng VND, kỳ hạn 12 tháng, trả lãi cuối kỳ được niêm yết của 4 ngân hàng BIDV, VietinBank, Agribank, Vietcombank tại ngày xác định lãi suất) cộng biên độ 1,6%/năm vào 5 năm đầu và 3,1%/năm vào ba năm cuối.

Thời gian nhận đăng ký mua trái phiếu là từ 10/12 đến 29/12.

Mục đích Agribank chào bán trái phiếu ra công chúng năm 2022 là để tăng vốn cấp 2, tạo thêm nguồn vốn dài hạn đáp ứng nhu cầu vay vốn của các khách hàng cá nhân và tổ chức, bảo đảm các tỷ lệ an toàn hoạt động theo quy định của Ngân hàng Nhà nước.

Agribank là một trong các Ngân hàng thương mại Nhà nước đóng vai trò chủ lực trong hệ thống ngân hàng, có mạng lưới rộng lớn nhất với gần 2.300 chi nhánh và phòng giao dịch trên khắp mọi vùng, miền, huyện đảo cả nước.

Tính đến thời điểm hiện tại, tổng tài sản của Agribank đạt 1,7 triệu tỷ đồng; nguồn vốn đạt trên 1,6 triệu tỷ đồng; tổng dư nợ cho vay nền kinh tế đạt trên 1,4 triệu tỷ đồng. Với tinh thần luôn đồng hành, chia sẻ khó khăn với doanh nghiệp, tháo gỡ khó khăn cho người dân Agribank là một trong những ngân hàng luôn tiên phong thực hiện hỗ trợ miễn giảm lãi, phí nhiều nhất cho khách hàng, doanh nghiệp.

Ước tính trong năm 2022, Agribank tiết giảm khoảng 2.000 tỷ đồng để hỗ trợ giảm lãi suất cho 2,2 triệu khách hàng. Đây là nỗ lực của Agribank trong bối cảnh mặt bằng lãi suất ở mức cao như hiện nay khi triển khai đồng bộ nhiều giải pháp tháo gỡ khó khăn, góp phần phục hồi và phát triển kinh tế - xã hội.

Theo quy định tại Thông tư 41/2016/TT-NHNN của Ngân hàng Nhà nước. Vốn tự có của ngân hàng là cơ sở để tính toán tỷ lệ an toàn vốn (CAR), bao gồm tổng Vốn cấp 1 và Vốn cấp 2 trừ đi các khoản giảm trừ quy định.

Vốn cấp 2 có nhiều cấu phần, trong đó gồm nợ thứ cấp do ngân hàng phát hành. Phát hành trái phiếu kỳ hạn dài (cùng một số điều kiện khác) là một cách phổ biến để ngân hàng tăng vốn cấp 2, từ đó cải thiện tỷ lệ an toàn vốn, đáp ứng chuẩn mực về quản trị rủi ro theo Basel II.

Hơn nữa, Theo quy định của Thông tư 08/2020/TT-NHNN sửa đổi Thông tư 22/2019/TT-NHNN thì đến ngày 01/10/2022 vừa qua, các ngân hàng đã phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn xuống mức 34%. Điều này có thể gia tăng áp lực đối với các ngân hàng đang có tỷ lệ vốn ngắn hạn cho vay trung dài hạn cao khi phải huy động nguồn vốn dài hạn, khiến chi phí vốn cao hơn để có thể đáp ứng cho vay kỳ hạn dài, dẫn đến làm giảm lợi thế của các ngân hàng này.

Vì vậy, việc phát hành trái phiếu kỳ hạn dài như trường hợp tại ngân hàng Agribank thời điểm này cũng giúp ngân hàng cân đối tốt hơn cơ cấu kỳ hạn nguồn vốn. Về bản chất, trái phiếu là vốn vay nhưng có kỳ hạn dài hơn vốn huy động là tiền gửi tiết kiệm và trái chủ không được rút vốn trước hạn như gửi tiết kiệm.

Ngoài Agribank, LienVietPostBank cũng đang chào bán lượng lớn trái phiếu nhằm tăng vốn cấp 2. Cụ thể, ngân hàng muốn phát hành 40 triệu trái phiếu có mệnh giá 100.000 đồng, tương đương tổng giá trị là 4.000 tỷ. LienVietPostBank sẽ phát hành theo 3 đợt.

Đợt 1 thực hiện trong quý 4/2022-quý 1/2023 gồm 1.700 tỷ đồng trái phiếu kỳ hạn 7 năm và 250 tỷ đồng trái phiếu kỳ hạn 10 năm. Trong đó, lãi suất trái phiếu kỳ hạn 7 năm bằng lãi suất tham chiếu + biên độ 2,8%/năm, lãi suất kỳ hạn 10 năm bằng lãi suất tham chiếu + biên độ 3,1%/năm. Thời gian nhận đăng ký mua từ 10/12 đến hết 30/12/2022.

Đợt 2 dự kiến thực hiện trong quý 1/2023 gồm 1.300 tỷ đồng trái phiếu kỳ hạn 7 năm và 200 tỷ đồng trái phiếu kỳ hạn 10 năm.

Đợt 3 trong quý 1, quý 2/2023 gồm 500 tỷ đồng trái phiếu kỳ hạn 7 năm và 50 tỷ đồng trái phiếu kỳ hạn 10 năm. Số trái phiếu trên là trái phiếu không chuyển đổi, không có bảo đảm, không kèm chứng quyền và là nợ thứ cấp, thỏa mãn các điều kiện để được tính vào vốn cấp 2.