Áp lực lãi suất đè nặng, các ngân hàng chống đỡ ra sao?

Trước áp lực lãi suất tăng cao, rủi ro cho vay lớn hơn và biên lợi nhuận giảm, ngân hàng nào có tiềm lực tài chính mạnh, tối ưu chi phí vốn và chi phí hoạt động tốt và nắm trong tay những thành tựu về chuyển đổi số sẽ có sức chịu đựng tốt hơn và duy trì được tốc độ tăng trưởng.

Trước sức ép tăng lãi suất của Fed, Ngân hàng Nhà nước (NHNN) đã phản ứng bằng cách tăng tất cả các lãi suất điều hành thêm 1%. Cùng lúc, các ngân hàng cũng liên tục tăng lãi suất huy động khi các kỳ hạn trên sáu tháng có ngân hàng áp dụng lãi suất huy động lên gần 8%/năm.

Để đánh giá rõ hơn tác động của việc nâng lãi suất lần này cần xem xét cách phản ứng của hệ thống ngân hàng thương mại (NHTM) trong bối cảnh Chính phủ đang yêu cầu các tổ chức tín dụng phấn đấu giữ ổn định mặt bằng lãi suất cho vay để chia sẻ khó khăn với người dân, doanh nghiệp đang phục hồi sau đại dịch.

Có thể thấy các NHTM thực tế đang đứng trước nhiều áp lực, đặc biệt trong môi trường lãi suất tăng cao việc cho vay sẽ trở nên rủi ro hơn và biến lợi nhuận giảm. Hơn nữa, trong bối cảnh chính sách tiền tệ thận trọng để kiểm soát chặt chẽ lạm phát thì nhiều khả năng room tín dụng cho năm sau sẽ khó tăng trưởng so với mức 14% của năm nay. Điều này đặt ra câu hỏi, các NHTM cần làm gì để duy trì biên lợi nhuận trong môi trường kinh doanh hiện tại?

Nhóm giải pháp chi phí: Tối ưu chi phí vốn và chi phí hoạt động

Thứ nhất chính là việc tối ưu chi phí của ngân hàng, bao gồm hai cấu phần chính: chi phí vốn và chi phí hoạt động. Trong khi chi phí vốn có thể được tiết giảm thông qua huy động vốn với giá hợp lý từ các nguồn uy tín trên toàn thế giới, việc chú trọng vào mũi nhọn công nghệ và số hóa chính là mũi tên hai đích: vừa có thể thu hút khách hàng để cải thiện CASA qua đó kiểm soát chi phí vốn, đồng thời lại có thể tiết giảm chi phí hoạt động.

Tuy nhiên việc này lại mang tính cam kết cao, cần liên tục hoàn thiện và nâng cấp với tầm nhìn tạo năng lực lõi trong trung dài hạn mà không phải việc có thể hoàn thành ngay. Điều này hàm ý rằng các ngân hàng đã tập trung vào mũi nhọn số hóa từ trước sẽ được hưởng lợi thế cạnh tranh nhất định.

Đối với Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), ngân hàng đã nỗ lực kiểm soát tốt cả hai cấu phần chi phí: các thương vụ vay hợp vốn từ các tổ chức uy tín như SMBC, Jica, ADB ... cho phép ngân hàng kiểm soát tốt chi phí vốn trong bối cảnh lãi suất đầu vào trong nước đang trong xu hướng gia tăng.

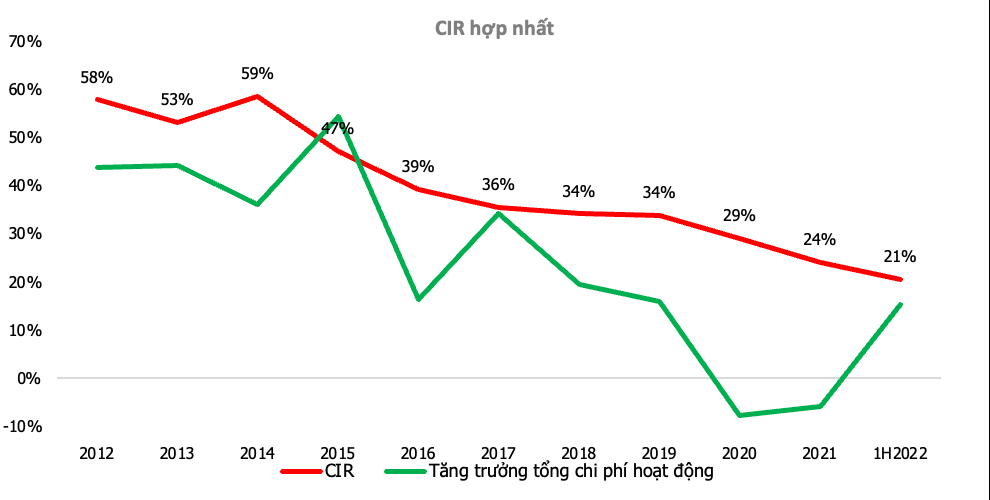

Bên canh đó, gọng kìm công nghệ cho phép ngân hàng thu hút thêm khách hàng mới để tăng trưởng CASA đồng thời nỗ lực số hóa ngân hàng đã đem đến quả ngọt và giúp ngân hàng cải thiện mạnh mẽ trong việc quản lý chi phí hoạt động đưa mức tỷ lệ chi phí/thu nhập hoạt động (CIR) giảm từ gần 58% trong 2012 xuống còn 20,6% trong quý II/2022 (sau khi loại bỏ khoản thu nhập bất thường từ thương vụ với AIA tỷ lệ này là 25%), đây được xem là mức CIR thuộc nhóm thấp nhất toàn ngành hiện tại.

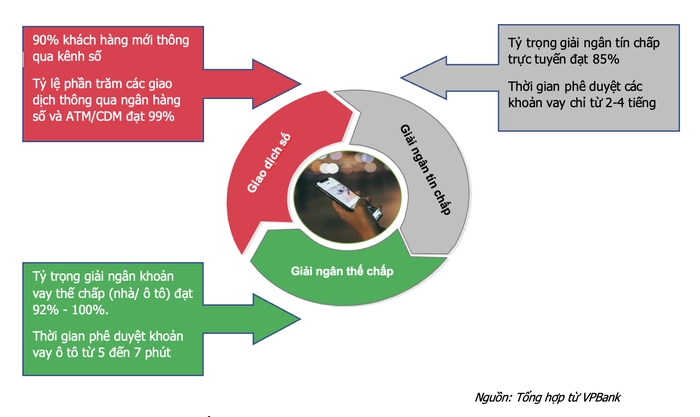

Ngoài ra, nỗ lực số hóa ngân hàng đã đem đến nhiều kết quả đáng khích lệ ở cả mảng giao dịch số và giải ngân thế chấp cũng như tín chấp. Chuyển đổi số toàn diện sẽ phục vụ cho tầm nhìn trở thành ngân hàng bán lẻ số 1 Việt Nam trong giai đoạn 2022-2026 của VPBank.

Nhóm giải pháp thu nhập: Đẩy mạnh thu nhập, tập trung ngoài lãi

Thứ hai chính là việc giữ vững và cải thiện biên lãi thuần (NIM) cũng như đẩy mạnh các nguồn thu ngoài lãi qua hệ sinh thái toàn diện bên cạnh bệ đỡ từ ngân hàng mẹ. VPBank đang là điển hình với hệ sinh thái đa dạng từ ngân hàng, công ty tài chính tiêu dùng (FE Credit) đến bảo hiểm nhân thọ (độc quyền phân phối bảo hiểm AIA) và phi nhân thọ (OPES); đồng thời gần đây nhất VPBank đã quay lại mảng chứng khoán với việc tăng vốn điều lệ VPBank Securities (VPBankS) lên hơn 8.920 tỷ, chính thức là một trong những công ty chứng khoán có vốn điều lệ “khủng” thị trường.

Trong khi việc đẩy mạnh NIM nhờ vào các công ty con với các sản phẩm lợi suất cao như sản phẩm cho vay tín chấp của FE Credit hay cho vay ký quỹ (margin) của VPBankS, việc bán chéo sản phẩm bảo hiểm nhân thọ và phi nhân thọ thuộc nhóm giải pháp các nguồn thu ngoài lãi.

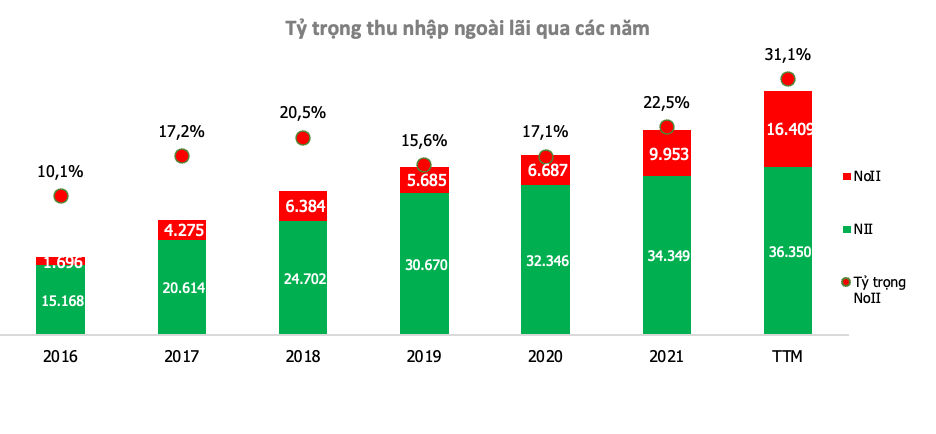

Thực tế, VPBank đã rất chú trọng hiệu quả trong các hoạt động thanh toán, thu nhập từ thẻ, bảo hiểm và các dịch vụ khác với mục tiêu đa dạng hóa nguồn thu nhập và tăng trưởng bền vững thu nhập ngoài lãi (vào 2016 tỷ trọng thu nhập ngoài lãi chỉ chiếm khoảng 10% trong khi tính đến hết quý II/2022 tỷ trọng này đã cải thiện lên mức 31,1% (trên 23% nếu loại trừ khoản thu nhập một lần từ thỏa thuận hợp tác phân phối độc quyền bảo hiểm với AIA).

Đồng thời với tệp khách hàng hơn 21 triệu người, ngân hàng có cơ hội bán chéo sản phẩm với đầy đủ các dòng sản phẩm tài chính từ bảo hiểm đến chứng khoán.

Nhóm giải pháp về năng lực tài chính

Cuối cùng chính là tăng cường năng lực tài chính để chuẩn bị cho tăng trưởng mạnh mẽ. Vừa qua vào ngày 29/9, VPBank đã chốt danh sách chia cổ tức bằng cổ phiếu với tỷ lệ 50%. Đồng thời theo chia sẻ của ban lãnh đạo, kế hoạch phát hành 15% cho cổ đông chiến lược được ngân hàng thực hiện trong năm 2022.

Điều này sẽ đưa vốn điều lệ của ngân hàng lên mức 79 nghìn tỷ đồng, là mức vốn điều lệ cao nhất toàn ngành. Bên cạnh đó, VPBank cũng xin ý kiến ĐHĐCĐ tháng 4/2022 về việc tái cơ cấu các tổ chức tín dụng yếu kém để thực hiện nhiệm vụ chung của ngành ngân hàng hướng tới hệ thống các tổ chức tín dụng lành mạnh và phát triển bền vững.

Như vậy, cùng nền tảng vốn và năng lực tài chính vững mạnh, đây sẽ là lợi thế lớn của ngân hàng trong việc nhận phân bổ room tín dụng còn lại của năm 2022.

Trước áp lực bảo toàn biên lợi nhuận trong môi trường lãi suất tăng, nhiều khả năng các NHTM sẽ áp dụng đồng đều cả ba phương án nói trên với mục tiêu tối ưu hoá tỷ lệ lợi nhuận/rủi ro, tuy nhiên bức tranh có thể rất khác nhau đặt trong bối cảnh mỗi ngân hàng có một chiến lược riêng trong việc huy động, cho vay hay phát triển hệ sinh thái và nỗ lực số hóa.

VPBank với tầm nhìn top 3 ngân hàng giá trị nhất Việt Nam đang đi đúng hướng và làm tốt cả ba phương án trên, qua đó hứa hẹn sẽ là cơ hội đầu tư đáng cân nhắc cho tầm nhìn trung dài hạn khi tình hình kinh tế thế giới và thị trường chứng khoán khởi sắc hơn trong giai đoạn cuối năm 2022 - đầu năm 2023.