Áp lực tỷ giá và lãi vay ảnh hưởng như nào đến PC1?

Công ty chứng khoán VNDirect – VND dự kiến giai đoạn bùng nổ lợi nhuận của CÔng ty CP Tập đoàn PC1 (HOSE: PC1) sẽ đến trong năm 2023 với mức tăng trưởng lợi nhuận ròng ấn tượng 163% đạt 1.148 tỷ đồng, thúc đẩy bởi mảng Niken và bất động sản.

9 tháng đầu năm, chi phí tài chính áp lực lên lợi nhuận

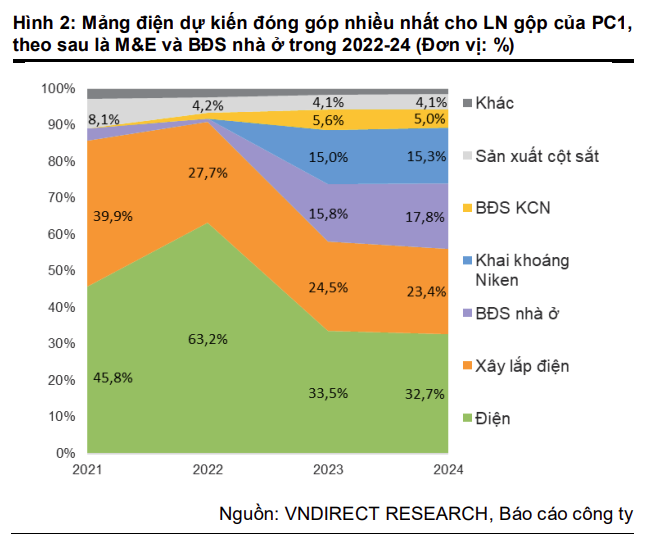

Nhìn lại tình hình kinh doanh 9 tháng đầu năm của PC1, lợi nhuận ròng đã giảm 52% svck đạt 262 tỷ đồng do chi phí lãi vay và lỗ tỉ giá tăng mạnh. VNDirect dự kiến mảng điện sẽ là lực đỡ chủ yếu của PC1 nhờ pha La Nina thuận lợi và đóng góp từ điện gió, kéo LN gộp tăng 104% svck đạt 1.086 tỷ. Cùng với đó, lợi nhuận gộp mảng xây lắp tăng 3% svck hỗ trợ bởi biên LN gộp cải thiện, bù đắp cho mức giảm doanh thu trong Q4/22, nhờ giá nguyên liệu giảm và lượng backlog chuyển tiếp lớn từ nửa đầu năm. Theo đó, LN gộp 2022 đạt 1.719 tỷ (+49% svck).

Tuy nhiên, VNDirect lưu ý, áp lực từ tỉ giá và lãi vay sẽ duy trì đến cuối năm do tỉ lệ nợ cao. Theo đó, lợi nhuận ròng PC1 2022 sẽ rơi 37% svck và đạt 437 tỷ đồng

Năm 2023, VNDirect kỳ vọng vào sự phục hồi của mảng xây lắp sẽ đóng góp lớn cho kết quả kinh doanh PC1. Bên cạnh đó, dự kiến PC1 sẽ ghi nhận doanh thu lớn bán hàng từ các dự án BĐS nhà ở và một loạt các dự án bắt đầu ghi nhận lợi nhuận lần đầu như khai khoáng niken và BĐS KCN (Yên Phong IIA).

Với năm 2024, VNDirect dự kiến doanh thu và lợi nhuận gộp tiếp tục tăng lần lượt 14% và 12% so cùng kỳ, kéo lãi ròng tăng 33% đạt 1.523 tỷ đồng nhờ. Cơ cấu lợi nhuận năm 2024 của PC1 sẽ nhờ mảng bất động sản KCN sẽ đóng góp 411 tỷ (tăng 167%) cho lợi nhuận từ liên doanh liên kết của PC1. Đồng thời mảng bất động sản nhà ở sẽ ghi nhận phần lớn doanh thu bán hàng từ 2 dự án mới trong 2024 theo dự phóng của VNDirect.

Tuy nhiên, VNDirect nhận thấy rủi ro tiềm ẩn từ chi phí tài chính và nợ vay tăng do tỷ lệ vay USD của PC1 khá cao cao khi ở mức 4.061 tỷ đồng, chiếm 36% tổng nợ trong 9 tháng 2022. Trong đó, chính sách lãi suất của khoản vay này phần lớn dựa trên libor 3 tháng + 6 tháng + biên độ.

VNDirect đánh giá việc tăng trung bình 1 điểm % lãi suất sẽ khiến PC1 mất khoảng 38 tỷ đồng chi phí lãi vay, đặc biệt trong bối cảnh Fed nỗ lực nâng lãi suất để kiểm soát lạm phát.

VNDirect cũng nhận thấy rủi ro lỗ tỷ giá liên quan đến các khoản vay USD, giữa tình hình USD/VND tăng giá như hiện nay. Nhóm nghiên cứu nhận thấy áp lực lỗ tỷ giá có thể duy trì đến giữa 2023 trong tình hình vĩ mô rất khó khăn ở Mỹ. Với tham vọng mở rộng kinh doanh của công ty khi liên tục đầu tư vào các dự án mới như khai thác khoáng sản và bất động sản, chúng tôi nhận thấy tỷ lệ nợ ròng/vốn chủ sở hữu sẽ tiếp tục duy trì ở mức cao trong năm 2022-2023, gây áp lực lớn lên dòng tiền của PC1.

VNDirect nhận thấy thách thức hiện tại của thị trường bất động sản đang cản trở tiến độ triển khai của các dự án sắp tới, cũng như trở ngại trong việc thu xếp các thủ tục pháp lý của PC1.

Mảng xây lắp sẽ bùng nổ lợi nhuận giai đoạn 2023-2024

VNDirect cho rằng bên cạnh xây lắp điện, giai đoạn 2023–2024, PC1 sẽ bùng nổ lợi nhuận với các hoạt động mở rộng kinh doanh ở nhiều ngành trong hệ sinh thái, bao gồm thủy điện, khai thác khoáng sản Niken, bất động sản dân cư và khu công nghiệp (KCN), mà trước mắt là hợp nhất mảng KCN vào báo cáo kết quả hoạt động kinh doanh của doanh nghiệp từ tháng 11 năm nay.

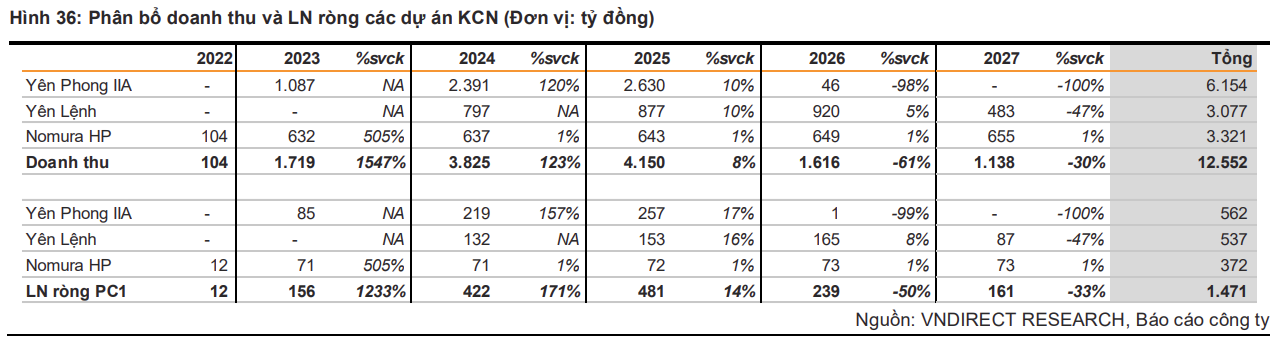

VND cũng cho rằng M&A là bước đệm giúp PC1 tham gia sâu hơn vào mảng KCN, cụ thể là quản lý KCN và phát triển các dịch vụ phụ trợ. Trong đó có Trung tâm logistics thông minh Yên Phong IIA (Bắc Ninh, 158 ha, vốn đầu tư 1.830 tỷ đồng) và Cụm cảng và KCN Yên Lệnh (Hà Nam, 70 ha, vốn đầu tư là 624 tỷ đồng).

Trong năm 2021, PC1 đã mua tổng cộng 18,5 triệu cổ phiếu của Công ty CP Western Pacific (WP). Trong đó 7 triệu cổ phiếu là của cổ đông hiện hữu và 11,5 triệu cổ phiếu còn lại phát hành riêng lẻ cho PC1. Theo đó, công ty sẽ nắm 30,08% cổ phần tại WP với tổng vốn đầu tư là 1.110 tỷ đồng. Western Pacific là công ty khu công nghiệp, tiên phong phát triển các dự án LIC (cụm công nghiệp logistic).

Ngoài ra, trong giai đoạn 2023-25, WP có kế hoạch phát triển cảng quốc tế Long An và các dự án KCN 1.000ha tại các tỉnh Bắc Giang và Hà Nam. Tuy nhiên, vẫn chưa có thông tin cụ thể về các dự án này và VND kỳ vọng đây sẽ là tiềm năng tăng giá cho PC1.

Mảng KCN dự kiến sẽ được hợp nhất vào báo cáo kết quả hoạt động kinh doanh của PC1 từ tháng 11 năm 2022, do đó, VND ghi nhận thêm doanh thu 2 tháng là khoảng 104 tỷ đồng trong năm 2022, dẫn đến lợi nhuận ròng cho PC1 là 11,7 tỷ đồng.

Bất động sản nhà ở sẽ trở lại sau vài năm vắng bóng

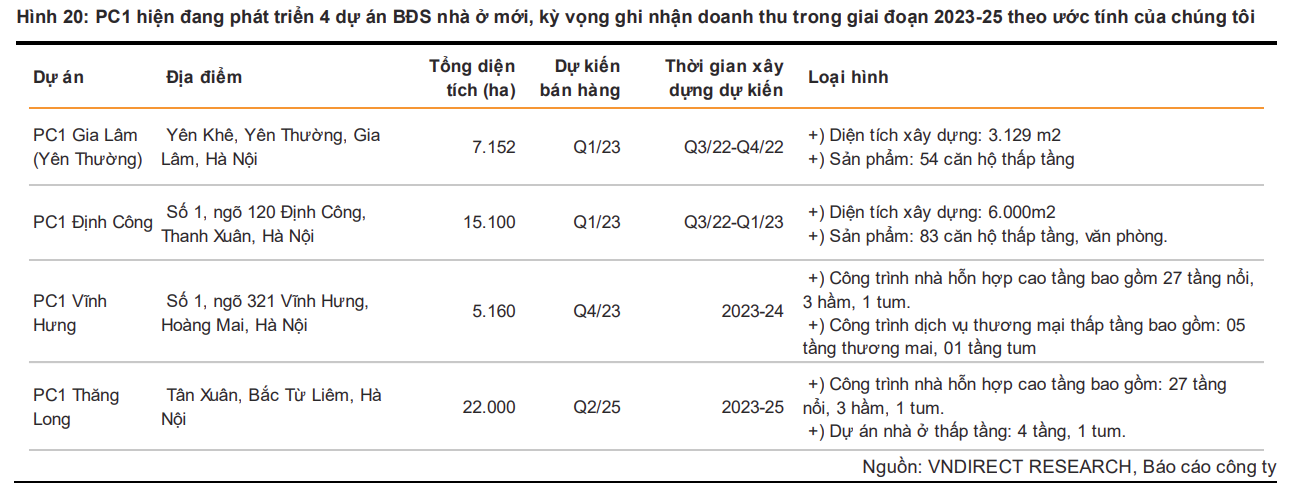

Phân khúc bất động sản nhà ở của PC1 sẽ quay trở lại và đóng góp một phần doanh thu, lợi nhuận lớn cho công ty với chuỗi bốn dự án bất động sản nhà ở tầm trung trong giai đoạn 2023-2025.

Việc thắt chặt cho vay bất động sản, giám sát chặt chẽ hơn việc phát hành trái phiếu doanh nghiệp cùng với lãi suất vay nợ tăng sẽ cản trở quyết định mua nhà khiến việc bán hàng của chủ đâu tư gặp khó khăn nhưng PC1 hướng đến phân khúc có sức mua và nhu cầu thực cao. Vì vậy, VNDirect nhận thấy những yếu tố trên sẽ ảnh hưởng nhẹ hơn đối với dự án bất động sản của PC1

Hiện tại, tiến độ đầu tư các dự án này đều chậm so với kế hoạch, trong đó PC1 Gia Lâm dự kiến đến tháng 11 mới được chấp thuận chủ trương đầu tư, sau đó là PC1 Định Công. Do đó, VNDirect giả định tiến độ bán hàng của các dự án này sẽ bị trì hoãn sang năm 2023.

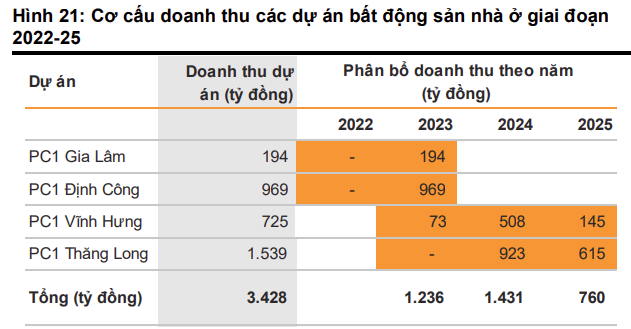

VNDirect dự phóng căn hộ được bán của PC1 Thăng Long sẽ bắt đầu bán 10% số căn hộ trong Q4/23, 70% trong năm 2024 và phần còn lại trong năm 2025. Đối với Vĩnh Hưng, kỳ vọng 60% số căn hộ sẽ được bán vào năm 2024, và số căn còn lại sẽ được chuyển sang năm 2025. Mặc dù tiến độ giữa PC1 Vĩnh Hưng và Thăng Long vẫn còn nhiều thông tin chưa rõ ràng, công ty dự kiến tổng doanh thu khoảng 2.300-2.400 tỷ đồng cho 2 dự án với biên LNST dự kiến trên 15%.

VNDirect đặt kỳ vọng các dự án bất động sản tần trung này sẽ ghi nhận biên LN gộp khoảng 30% (tương đương với biên LN gộp trung bình của các dự án trước đó của PC1) với biên LNST khoảng 20-25%. Ước tính tổng doanh thu của 4 dự án vào khoảng 3.428 tỷ đồng cho giai đoạn 2022-25. Tổng LNST dự kiến đạt 695 tỷ đồng, với biên LNST là 20%, trong đó LN sẽ phân bổ chủ yếu trong giai đoạn 2023-24.