Apec Investment (API) muốn huy động hơn 1.260 tỷ đồng để đầu tư và “thâu tóm” dự án bất động sản

CTCP Đầu tư châu Á – Thái Bình Dương - Apec Investment (Mã CK: API) vừa công bố nghị quyết HĐQT về việc triển khai phát hành 84 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cổ phiếu.

Cụ thể, theo thông tin được công bố, Apec Investment dự kiến chào bán hơn 84,08 triệu cổ phiếu. Tỷ lệ chào bán 1/1 (cổ đông sở hữu 1 cổ phiếu được hưởng 1 quyền mua, một quyền mua được mua thêm 1 cổ phiếu) với giá 15.000 đồng/cổ phiếu. Thời gian thực hiện vào cuối năm 2022 hoặc năm 2023, sau khi được chấp thuận của UBCKNN.

Nếu thực hiện thành công, vốn điều lệ của API sẽ tăng gấp đôi từ 840,84 tỷ đồng lên 1.681,7 tỷ đồng.

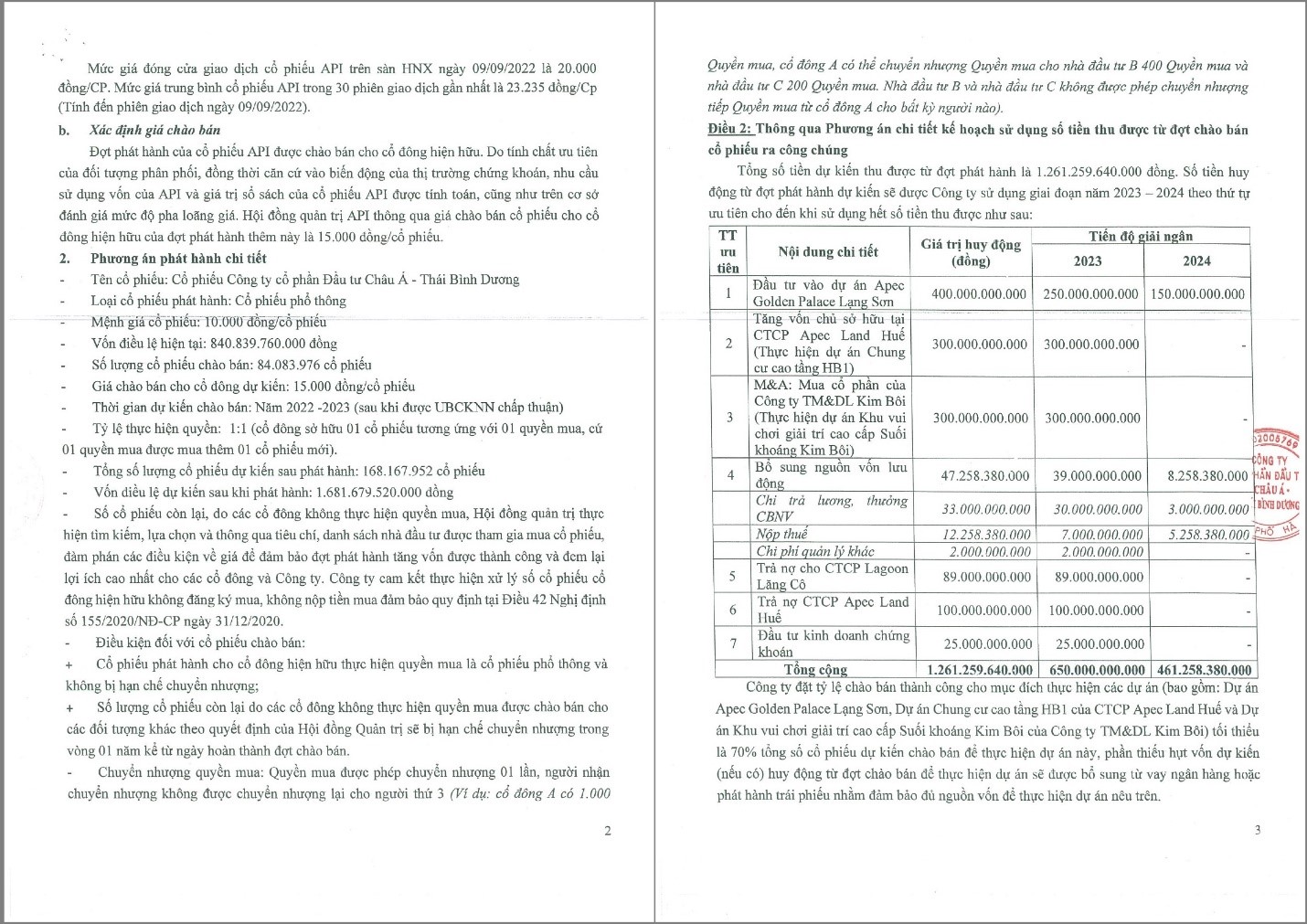

Theo kế hoạch, số tiền dự kiến thu được từ đợt phát hành là 1.261 tỷ đồng.

Về kế hoạch sử dụng vốn thu được, API cho biết, công ty sẽ sử dụng trong giai đoạn 2023-2024, phân bổ theo thứ tự ưu tiên: Đầu tư vào dự án Apec Golden Palace Lạng Sơn (400 tỷ đồng); tăng vốn chủ sở hữu tại CTCP Apec Land Huế – thực hiện dự án chung cư cao tầng HB1 (300 tỷ đồng); mua cổ phần của công ty TM&DL Kim Bôi – thực hiện dự án Khu vui chơi giải trí cao cấp Suối khoáng Kim Bôi (300 tỷ đồng); bổ sung nguồn vốn lưu động (47,26 tỷ đồng); trả nợ cho CTCP Lagoon Lăng Cô (89 tỷ đồng); trả nợ cho CTCP Apec Land Huế (100 tỷ đồng); đầu tư kinh doanh chứng khoán (25 tỷ đồng).

Đối với dự án dự kiến được API trực tiếp rót vốn, Apec Golden Palace Lạng Sơn có vị trí tại Số 85 Lê Đại Hành, phường Đông Kinh, Thành phố Lạng Sơn (tỉnh Lạng Sơn). Dự án có tổng vốn đầu tư 1.000 tỷ đồng. Dự án có quy mô 5.700m2, 30 tầng nổi, 2 tầng hầm và 728 căn hộ.

Được biết, sau đợt phát hành này, API sẽ tiếp tục lên kế hoạch chào bán riêng lẻ từ 15%-20% tổng số cổ phiếu đang lưu hành, theo nghị quyết ĐHĐCĐ bất thường vào ngày 11/5 vừa qua. Giá chào bán dự kiến tính bằng 90% giá trung bình của 90 phiên giao dịch gần nhất nhưng không thấp hơn 15.000 đồng/cổ phiếu.

Khi đã hoàn thành 2 đợt phát hành nói trên, API sẽ tiếp tục thực hiện chào bán cổ phiếu cho người lao động (ESOP), tối đa không quá 5% tổng số cổ phiếu đang lưu hành tại thời điểm triển khai. Giá chào bán tối thiểu là 10.000 đồng/cổ phiếu.

Trước đó, vào ngày 7/9, công ty cũng đã phát hành gần 45,9 triệu cổ phiếu thưởng với tỷ lệ 120% từ nguồn vốn chủ sở hữu, qua đó tăng vốn điều lệ lên gần 840,84 tỷ đồng như hiện nay.

Được biết API là một trong 3 trụ cột trong hệ sinh thái doanh nghiệp Apec gồm APS, API và IDJ được dẫn dắt bởi ông Nguyễn Đỗ Lăng.

Về tình hình kinh doanh, 6 tháng đầu năm, API ghi nhận doanh thu thuần là 576 tỷ đồng, lợi nhuận sau thuế đạt 51 tỷ đồng, tăng lần lượt 53%, 82% so với cùng kỳ năm trước.

Tính đến ngày 30/6/2022, tổng tài sản của API đạt hơn 2.593 tỷ đồng tại ngày 30/6, trong đó chiếm gần một nửa là hàng tồn kho. Khoản tiền và tương đương tiền và đầu tư tài chính ngắn hạn là hơn 280 tỷ đồng.

Cuối quý II, tại cơ cấu nguồn vốn, tổng nợ vay của doanh nghiệp là 798 tỷ đồng (chủ yếu là vay dài hạn), vốn chủ sở hữu đạt 896 tỷ đồng bao gồm 373 tỷ đồng lợi nhuận sau thuế chưa phân phối.

Trên thị trường chứng khoán cổ phiếu API kết phiên 30/9/2022 giảm 0,4% về mức 15.200 đồng. Có thể thấy thị giá cổ phiếu API đã giảm hơn 50% so với mức 31.640 đồng (giá đã điều chỉnh sau phát hành cổ phiếu thưởng) lập được ngày 26/8/2022.