Còn 15 ngày nữa cho các nhà băng lên sàn: BaoVietBank, VietABank vẫn 'im hơi lặng tiếng'

Nửa tháng nữa là sẽ đến hạn ngân hàng đưa cổ phiếu lên giao dịch trên thị trường chứng khoán. Do đó, nhiều nhà băng đang phải chạy đua với thời gian cho kế hoạch lên sàn. Tuy nhiên, vẫn có những ngân hàng đến giờ vẫn "im hơi lặng tiếng".

Cuộc đua lên sàn của các ngân hàng ngày càng 'nóng'

Hiện còn 15 ngày nữa là sẽ đến hạn ngân hàng đưa cổ phiếu lên giao dịch trên thị trường chứng khoán. Do đó, nhiều nhà băng đang phải chạy đua với thời gian cho kế hoạch lên sàn.

Tại OCB, sau nhiều năm trì hoãn việc niêm yết do điều kiện thị trường chưa thuận lợi và chờ chốt xong room ngoại, tăng vốn lên gần 11.000 tỷ đồng. Đến nay, khi khâu “chuẩn bị” đã dần hoàn tất, Ngân hàng quyết định niêm yết cổ phiếu trên HOSE và đã được Sở chấp thuận.

Ông Trịnh Văn Tuấn, Chủ tịch HĐQT OCB cho biết, Ngân hàng sẽ lên sàn trong tháng 12 này, ngay sau khi nhận quyết định niêm yết từ HOSE.

Trước đó không lâu, vào giữa tháng 10/2020, HNX cho phép Saigonbank đưa 308 triệu cổ phiếu lên sàn giao dịch UPCoM với mệnh giá 10.000 đồng/cổ phiếu, tương đương giá trị đăng ký giao dịch 3.080 tỷ đồng, mã chứng khoán SGB. Giá chào sàn 25.800 đồng/cổ phiếu. Tuy nhiên, ngay khi chào sàn 9h sáng 15/10, giá cổ phiếu SGB đã giảm xuống 15.500 đồng/cổ phiếu; giá cao nhất là 25.000 đồng. Hiện giá cổ phiếu SGB đang giao dịch là 13.000 đồng.

Tương tự, cũng trong tháng 10/2020, Nam A Bank cũng đã đưa cổ phiếu lên giao dịch trên UPCom, mã chứng khoán NAB. Giá tham chiếu NAB trong ngày giao dịch đầu tiên là 13.500 đồng/cổ phiếu. Tổng giá trị chứng khoán đăng ký giao dịch hơn 3.890 tỷ đồng.

Đến đầu tháng 11/2020, ngân hàng LienvietpostBank (LPB) và VIB đã chuyển giao dịch cổ phiếu từ HNX sang HOSE.

Cụ thể, tại LienVietPostBank tổng cộng gần 977 triệu cổ phiếu phổ thông được niêm yết để giao dịch, tương ứng tổng giá trị chứng khoán niêm yết hơn 9.769 tỷ đồng với giá tham chiếu trong ngày giao dịch đầu tiên của cổ phiếu LPB là 11.800 đồng/cổ phiếu, tương ứng giá trị vốn hóa khi chào sàn đạt hơn 11.500 tỷ đồng.

Còn VIB chính thức niêm yết gần 1 tỷ cổ phiếu VIB trên Sở Giao dịch chứng khoán TP HCM (HOSE) với giá tham chiếu cho ngày đầu giao dịch là 32.300 đồng/cổ phiếu.

Ngày 2/12 vừa qua, ngân hàng Thương mại Cổ phần Á Châu (MCK: ACB) đã chính thức niêm yết 2,16 tỷ cổ phiếu, tổng giá trị 21.615 tỷ đồng (tương đương vốn điều lệ) lên sàn HOSE. Ngày 9/12 là ngày giao dịch đầu tiên với giá mở phiên 28.100 đồng.

Từ đầu năm đến nay đã có 3 ngân hàng chào sàn HoSE là LPB, VIB và ACB. Mới đây, Sở GDCK TP.HCM (HOSE) tiếp tục thông báo đã chấp thuận hồ sơ niêm yết của SeABank, MSB. Thời gian niêm yết dự kiến trong tháng 12 này.

Như vậy, đã có 8 ngân hàng có kế hoạch lên HoSE hoặc chuyển sàn sang HoSE trong năm nay, trong đó 3 ngân hàng đã niêm yết hoặc chuyển sàn xong là LPB, VIB, ACB. Còn lại 5 ngân hàng là SHB, MSB, OCB, SeABank, Nam Á Bank… đang trong quá trình hoàn tất thủ tục để lên sàn.

Lý do khiến các ngân hàng sau một thời gian trì hoãn lại muốn lên sàn trong tháng còn lại của năm 2020 là từ ngày 1/1/2021, khi Luật Chứng khoán có hiệu lực, phải sau 2 năm kể từ ngày giao dịch đầu tiên trên hệ thống UPCoM, công ty đại chúng mới được nộp hồ sơ đăng ký niêm yết chính thức. Do vậy các ngân hàng đang chạy đua để kịp hoàn tất hồ sơ lên sàn ngay cuối năm nay.

Vẫn còn ngân hàng "im hơi lặng tiếng"

Tính đến hiện tại, ngoại trừ 3 ngân hàng “0 đồng” (gồm Ngân hàng Thương mại cổ phần Xây dựng Việt Nam - CBBank, Ngân hàng Thương mại cổ phần Đại Dương - OceanBank, Ngân hàng Thương mại cổ phần Dầu khí Toàn Cầu - GPBank) cùng Ngân hàng Thương mại cổ phần Đông Á (DongA Bank) trong kiểm soát đặc biệt hay Ngân hàng Thương mại cổ phần Xăng dầu Petrolimex (PGBank) đang trong quá trình sáp nhập (vào Ngân hàng Thương mại cổ phần Phát triển nhà TP.HCM - HDBank) thì không thể lên sàn.

Tuy nhiên, mới đây, PGBank đã chốt danh sách cổ đông để chuẩn bị cho việc đăng ký giao dịch cổ phiếu trên thị trường UPCoM, cho dù đang trong giai đoạn chờ sáp nhập vào HDBank.

Hiện chỉ còn VietABank và BaoVietBank là chưa có thông tin về việc đưa cổ phiếu lên sàn chứng khoán. VietABank từng cho biết sẽ sớm đưa cổ phiếu lên giao dịch trên UPCoM, song đến nay vẫn chưa có thông tin mới.

Điều đáng chú ý nhất tại VietABank chính là vấn đề nợ xấu. Năm 2019, VietAbank cho biết nợ xấu kiểm soát tốt ở mức 1,18%, giảm mạnh so với 2018. Tuy nhiên, nợ xấu của VietAbank đến nay vẫn là một ẩn số đối với các nhà đầu tư, khi mà nhiều năm ngân hàng này không công khai phần thuyết minh của báo cáo tài chính.

Số lãi dự thu và chi phí dự phòng rủi ro còn khá cao, không chỉ tạo nghi ngờ về con số nợ xấu trên tổng dư nợ của ngân hàng, mà đặt ra nghi vấn về độ minh bạch của các số liệu trong báo cáo (duy nhất năm 2017, Ngân hàng công bố báo cáo tài chính có đầy đủ thuyết minh).

Cụ thể, 9 tháng đầu năm 2020, VietABank mạnh tay trích lập dự phòng tăng đến 205% so với cùng kỳ, lên mức gần 685 tỷ đồng. Do đó, lợi nhuận trước thuế của VietABank chỉ đạt 167 tỷ đồng, tăng 10% so với cùng kì và thực hiện được hơn 40% kế hoạch năm. Lợi nhuận sau thuế chỉ đạt 151 tỷ đồng, tăng 10%.

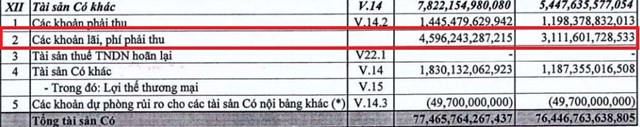

Đáng lưu ý, trong 9 tháng đầu năm 2020, lãi dự thu tại VietABank tăng vọt 48%, lên mức 4.596 tỷ đồng.

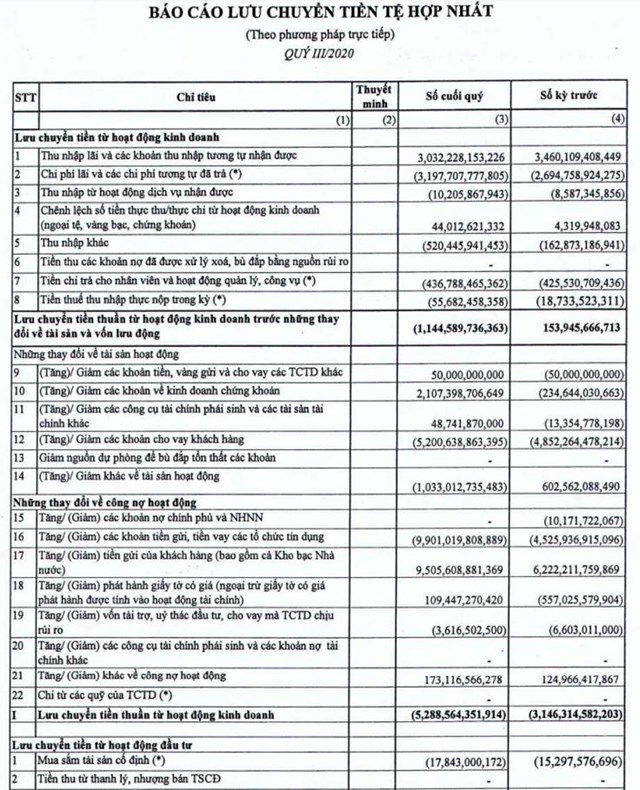

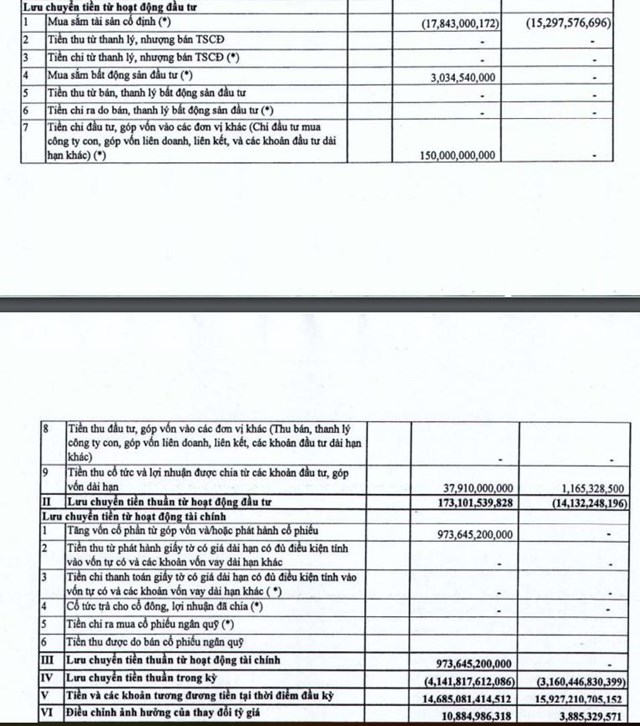

Chưa kể nhìn vào BCTC hợp nhất quý 3/2020, có thể thấy chất lượng sử dụng nguồn tiền của VietABank cũng gặp vấn đề khi ghi nhận nhiều con số âm. Cụ thể, dòng tiền thuần từ hoạt động kinh doanh của ngân hàng âm hơn 5.288 tỷ đồng; lưu chuyển tiền thuần trong kỳ ghi nhận âm gần 4.142 tỷ đồng,…

Thêm nữa, trong 5 năm trở lại đây, khả năng sinh lời của VietAbank không có sự thay đổi rõ rệt, vẫn ở mức thấp so với các ngân hàng khác có cùng quy mô. Chỉ số sinh lời trên vốn sở hữu (ROE) từ năm 2016 - 2018 luôn dưới 3%, đến 2019 nhỉnh lên 5,6%. Trong khi một số ngân hàng cùng quy mô như ABBank (13,78%), TPBank (26,11%),…

Hay tại ngân hàng TMCP Bảo Việt (BaoViet Bank), hiện vẫn chưa công bố báo cáo tài chính hợp nhất quý 3/2020 nhưng theo số liệu báo cáo tài chính quý 1/2020 cho thấy kết quả kinh doanh và chất lượng tín dụng không mấy sáng sủa.

Cụ thể, kết thúc 3 tháng đầu năm, chi phí dự phòng rủi ro tín dụng của Ngân hàng Bảo Việt lên tới 118 tỷ đồng, gấp tới 42 lần mức gần 3 tỷ của cùng kỳ. Do đó, lợi nhuận sau thuế quý 1/2020 chỉ đạt 2,2 tỷ đồng, giảm 68% so với cùng kỳ 2019.

Tại thời điểm 31/3/2020, tổng tài sản có của BaoVietBank giảm mạnh 12.115 tỷ đồng về còn 47.690 tỷ đồng, tương đương giảm 20% so với đầu năm. Trong đó cho vay khách hàng giảm 8% về còn 22.785 tỷ đồng. Tiền gửi khách hàng cũng giảm 8,5% về mức 26.745 tỷ đồng.

Đáng nói, về chất lượng nợ cho vay, nợ xấu của BaoVietBank kỳ này chỉ ở mức 1.158 tỷ đồng, giảm 5% so với đầu kỳ. Tuy nhiên do cho vay khách hàng giảm nên tỷ lệ nợ xấu cũng tăng lên 5,08% so với mức 4,93% của đầu kỳ. Như vậy, BaoVietBank lọt vào top các ngân hàng có tỷ lệ nợ xấu cao nhất hệ thống (NHNN quy định không vượt quá 3%).

Tương tự như VietABank, lãi dự thu tại BaoVietBank cũng tăng đáng kể trong 3 tháng đầu năm 2020. Lãi dự thu tăng 18% so với hồi đầu năm, ghi nhận 1.898 tỷ đồng. Chất lượng sử dụng nguồn tiền của BaoVietBank cũng kém sáng trong quý đầu tiên của năm 2020.

Cụ thể, dòng tiền thuần từ hoạt động kinh doanh âm hơn 5.149 tỷ đồng; dòng tiền thuần từ hoạt động đầu tư âm 23,8 tỷ đồng trong khi cùng kỳ âm hơn 15,7 tỷ đồng; lưu chuyển tiền thuần trong kỳ ghi nhận âm hơn 5.173 tỷ đồng,…

Năm 2019, tổng nợ xấu của BaoVietBank tăng mạnh 26% so với hồi đầu năm, chiếm gần 1.292 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn tăng 25%; nợ nghi ngờ tăng 38% và nợ có khả năng mất vốn tăng 24%. Do đó, tỷ lệ nợ xấu trên dư nợ cho vay khách hàng của Ngân hàng tăng từ 3,98% lên mức 5,22%.

Trong khi nợ xấu tăng phi mã thì ngân hàng ghi nhận lợi nhuận trước thuế đi ngang, ghi nhận 104 tỷ đồng, lợi nhuận ròng đạt 84 tỷ đồng, tăng vỏn vẹn 6%.