Dư nợ tín dụng bất động sản tăng mạnh, nhiều rủi ro đang tiềm ẩn?

Bất động sản vẫn luôn là thị trường tiềm năng trong chuỗi hoạt động phát triển kinh tế quốc gia. Hiện nay, không ít doanh nghiệp bất động sản đang là khách hàng lớn của ngân hàng. Tuy nhiên việc dòng tiền đổ mạnh vào lĩnh vực này liệu có tiềm ẩn những rủi ro nào liên quan đến ngành ngân hàng và thị trường tài chính nói chung?

Thế chấp tài sản bất động sản

Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng (VNBA) phân tích hiện đang có đến 70% tài sản bảo đảm cho các khoản vay tại ngân hàng là bất động sản. Như vậy, số lượng tài sản bảo đảm trên tổng dư nợ là khá lớn.

Ông Hùng cho rằng, cho vay tín dụng đối với lĩnh vực chứng khoán hay bất động sản có nhiều rủi ro nên rất cần thận trọng.

Tuy nhiên, không nên đặt vấn đề siết hay cấm cho vay mà cần xem xét chia sẻ, đồng hành, hỗ trợ để không xảy ra tình trạng “sốt nóng, sốt lạnh”, hoặc để thị trường BĐS đóng băng. Bởi điều này sẽ không chỉ ảnh hưởng đến các DN BĐS mà còn tới nhiều lĩnh vực, trong đó có các tổ chức tín dụng.

Thời gian qua cũng đã có những vấn đề xoay quanh việc siết tín dụng đối với lĩnh vực bất động sản. Tuy nhiên Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú nhấn mạnh, quan điểm của NHNN là chỉ kiểm soát chặt với bất động sản có tính chất đầu cơ, phân khúc nhà nghỉ dưỡng, dự án cao cấp, còn tín dụng đối với nhà ở cho công nhân, nhà ở xã hội, nhà ở cho người nghèo thì luôn khuyến khích.

Theo số liệu từ Ngân hàng Nhà nước (NHNN), đến cuối tháng 4/2022, tổng dư nợ đối với lĩnh vực bất động sản của các tổ chức tín dụng đạt hơn 2,288 triệu tỷ đồng, tăng 10,19% so với cuối năm 2021, chiếm 20,44% tổng dư nợ đối với nền kinh tế. Trong đó, tỷ lệ nợ xấu là 1,62% (tương đương khoảng 37.000 tỷ đồng).

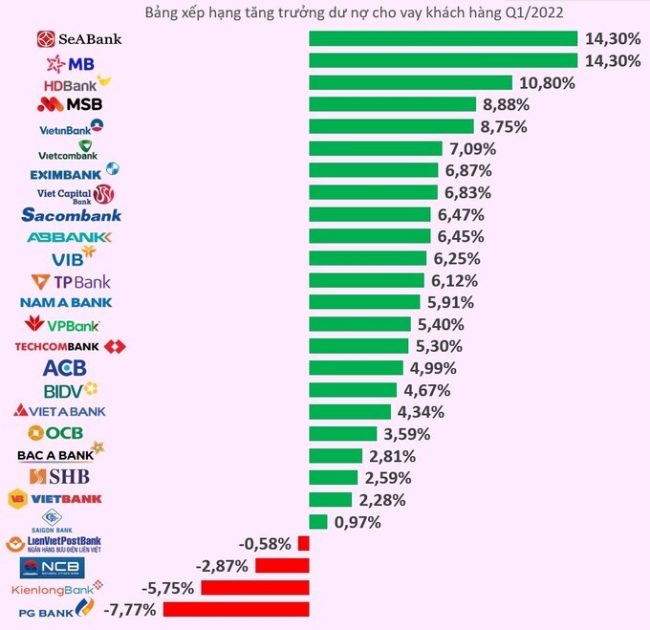

Bảng xếp hạng tăng trưởng dư nợ cho vay khách hàng Q1/2022.

Rủi ro có lẽ không nằm ở con số thống kê nợ xấu mà ở chỗ tỷ lệ thế chấp bằng BĐS trong hệ thống ngân hàng là rất lớn, lên đến 60-70%. Hệ quả của giá BĐS tăng cao bất hợp lý là khi giá BĐS giảm mạnh sẽ ảnh hưởng tiêu cực đến an toàn hoạt động của hệ thống ngân hàng nói riêng và mục tiêu ổn định vĩ mô nói chung.

Rao bán 1 loạt bds tại HCM

Thời gian gần đây, hàng loạt lô đất, biệt thự giá trị cao tại TP.HCM được các ngân hàng lớn như Sacombank, Agribank, VietinBank và Vietcombank…liên tục phát đi thông báo về việc thu giữ và bán đấu giá tài sản đảm bảo của các khoản nợ xấu là bất động sản, giá rao bán từ vài chục tỷ cho tới vài trăm tỷ đồng.

Gần đây nhất, Sacombank thông báo thanh lý loạt bất động sản có vị trí tại quận 5, quận 10, quận 11, quận 12, quận Bình Thạnh và huyện Nhà Bè, TP.HCM để thu hồi nợ. Lô đất 1.774 m2 tại số 28-30 Nguyễn Biểu, phường 1, quận 5. Do khách hàng không trả được nợ, Sacombank đã bán khoản nợ này cho Công ty Quản lý tài sản (VAMC) và được ủy quyền xử lý tài sản đảm bảo. Sacombank đưa ra giá khởi điểm cho lô đất này với loại hình đất ở đô thị lâu dài lên tới 530,5 tỷ đồng, tương đương 299 triệu/m2.

Trước đó, Agribank rao bán 6 bất động sản là các căn biệt thự cũ với diện tích dao động trong khoảng 290-360 m2 nằm trên đường Trần Cao Vân, phường Đa Kao, quận 1 với tổng diện tích gần 2.000 m2, giá khởi điểm 282 tỷ đồng, tương đương hơn 145 triệu/m2.

VietinBank cũng rao bán khoản nợ của Công ty TNHH Thương mại xuất nhập khẩu Vũ Quang với giá khởi điểm 20,3 tỷ đồng.

Vietcombank thông báo bán đấu giá quyền sử dụng đất tại thửa đất hơn 1.400 m2 tại xã Tân Nhựt, huyện Bình Chánh với giá khởi điểm 12,8 tỷ đồng. Khoản nợ này từng được Vietcombank rao bán nhiều từ hồi đầu năm tới nay nhưng vẫn chưa ghi nhận kết quả, lần rao bán tháng 1 giá khởi điểm mà nhà băng đưa ra là 13,7 tỷ đồng, mục đích sử dụng là đất cụm công nghiệp có thời hạn sử dụng đến 2055.

Ngân hàng nói gì?

Theo Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, hiện đang có sự chênh lệch kỳ hạn và lãi suất giữa vốn huy động với dư nợ cho vay. Cụ thể, khoảng 94% dư nợ tín dụng bất động sản là cho vay trung, dài hạn (10-25 năm), trong khi nguồn huy động của ngân hàng chủ yếu là ngắn hạn. Cũng theo bà Hồng, việc dư nợ cho vay đổ mạnh vào thị trường BĐS tiềm ẩn nhiều rủi ro hơn là cơ hội cho các ngân hàng.

Trước những nguy cơ có thể gây tổn hại đến ngành ngân hàng, vị này cũng cho rằng, sẽ tiếp tục công tác chỉ đạo tổ chức tín dụng tăng trưởng tín dụng sao cho an toàn và đạt hiệu quả. Đồng thời kiểm soát tín dụng đối với các trường hợp vay ngân hàng để đầu cơ, kinh doanh bất động sản. Đặc biệt đẩy mạnh và tạo điều kiện cho các tổ chức, cá nhân tiếp cận nguồn vốn tín dụng nhằm phục vụ cho việc mua nhà để ở thực, đầu tư các dự án nhà ở bình dân, nhà ở xã hội hay nhà ở cho công nhân.

Để tạo môi trường đầu tư lành mạnh, làm tiền đề cho nền kinh tế “cất cánh”, đại diện NHNN cho biết sẽ tăng cường hoạt động thanh tra, kiểm soát các hồ sơ vay tín dụng tại các ngân hàng để kịp thời ngăn chặn những rủi ro và đảm bảo an toàn cho môi trường đầu tư, kinh doanh.

Lãnh đạo VietinBank thì cho hay, dư nợ bất động sản tại VietinBank tính đến thời điểm hiện tại đang chiếm khoảng 20% danh mục tín dụng của nhà băng này. Nợ xấu cho vay bất động chỉ khoảng 0,3%. Lãnh đạo Ngân hàng TMCP Phương Đông (OCB), thì cho biết ngân hàng xác định nhóm khách hàng trọng tâm là nhóm khách hàng mua bất động sản, cụ thể là những người có nhu cầu mua nhà để ở thật.

Còn theo ông Nguyễn Đức Vinh, Tổng giám đốc VPBank cho biết ngân hàng vẫn coi bất động sản là lĩnh vực quan trọng cần được duy trì và mở rộng. Trước ý kiến nên siết cho vay tín dụng nhắm vào thị trường nhà đất, ông Vinh cho rằng điều này là hoàn toàn cần thiết để hạn chế rủi ro. Tuy nhiên vẫn không thể phủ nhận tầm quan trọng của BĐS đối với nền kinh tế chung và đặc biệt là với hệ thống ngân hàng thương mại nói riêng.

Đồng ý kiến với nhiều NHTM khác, VPBank vẫn chủ trương quản lý chặt các khoản vay mang tính đầu cơ mua đi bán lại, gây nhiễu thị trường. Tổng giám đốc VPBank cũng chia sẻ, dư nợ cho vay kinh doanh bất động sản hiện chỉ chiếm chưa tới 10% tổng dư nợ của VPBank.