Ngân hàng nào đang có tỷ lệ chi phí trên thu nhập cao nhất?

Thống kê từ 28 ngân hàng cho thấy, CIR - tỷ lệ chi phí hoạt động trên tổng thu nhập hoạt động giữa các nhóm ngân hàng có sự phân hóa rõ rệt.

CIR (tỷ lệ chi phí trên thu nhập) là một trong những chỉ tiêu quan trọng, bên cạnh ROE, ROA, NIM,...để đánh giá hiệu quả kinh doanh của các ngân hàng.

Lợi nhuận có thể là chỉ tiêu để xác định thứ hạng của các ngân hàng. Tuy nhiên, để đánh giá công bằng hơn về hiệu quả trong hoạt động của từng nhà băng còn có nhiều tiêu chí khác, trong đó có chỉ tiêu quan trọng là CIR.

Về cơ bản, CIR càng thấp cho thấy ngân hàng hoạt động hiệu quả, tốn ít chi phí hoạt động hơn để tạo ra một đồng doanh thu. Thông thường, các ngân hàng càng lớn thì CIR sẽ thấp hơn các ngân hàng nhỏ. Tuy nhiên, CIR đôi khi cũng mang tính thời điểm. Ví dụ như ngân hàng gia tăng đầu tư cho công nghệ thời gian đầu sẽ khiến chi phí hoạt động gia tăng khiến CIR cao lên, song về dài hạn khi khoản đầu tư đó hiệu quả sẽ giảm bớt chi phí vận hành, giúp cải thiện CIR.

Thống kê từ 28 ngân hàng cho thấy CIR có sự phân hóa rõ rệt giữa các nhóm ngân hàng, dao động từ 30% cho đến gần 80%. Thống kê cho thấy, có 8/28 ngân hàng có CIR dưới 40% khi kết thúc 9 tháng đầu năm 2020

Những ngân hàng có tỷ lệ CIR thấp nhất bao gồm BIDV (33%), Vietcombank (36%); VietinBank (32%), Techcombank (33%), VPBank (32%) và MBBank (37%); OCB (32%), VietABank (34%). Điều này cũng phản ánh một phần phản ứng "thắt lưng buộc bụng" của hệ thống trước tác động của Covid-19.

Tiếp đến những ngân hàng có tỷ lệ CIR ở mức trung bình từ 40 - 60% bao gồm VIB (40%), ACB (45%); TPBank (41%), SHB (40%); Sacombank (58%); HDBank (44%), ABBank (48%), MSB (47%),…

Trong khi đó, có những ngân hàng tỷ lệ CIR chiếm tới hơn 60% như Saigonbank (64%), Ngân hàng Bản Việt, NamABank và NCB (61%); hoặc lên tới gần 80% như KienLongBank (77%).

Như nhận xét ban đầu, có thể thấy, tỷ lệ CIR thấp chủ yếu ở các ngân hàng lớn. Tuy nhiên cũng có ngoại lệ, chẳng hạn như SCB là một trong những ngân hàng tư nhân có quy mô lớn nhất với CIR đạt 54%.

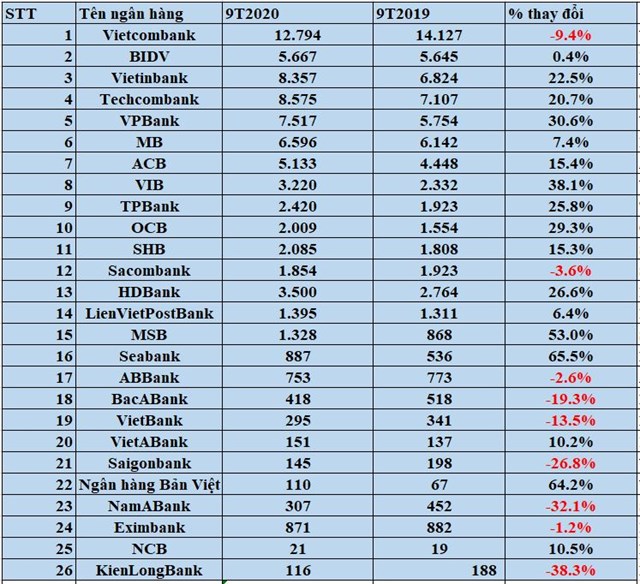

9 tháng đầu năm 2020, tỷ lệ CIR tại KienLongBank cao nhất hệ thống ngân hàng với 77% trong khi cùng kỳ 2019 đạt 73%. Việc CIR tăng lên cũng khá dễ hiểu do doanh thu tại KienLongBank sụt giảm đáng kể. Cụ thể, 9 tháng đầu năm, thu nhập lãi thuần của Ngân hàng giảm 11% so với cùng kỳ, còn gần 791 tỷ đồng. Lợi nhuận trước và sau thuế giảm 39% và 38%, chỉ còn gần 145 tỷ đồng và gần 116 tỷ đồng.

Tương tự, tại “ông lớn” BIDV, tỷ lệ CIR cũng tăng nhẹ so với 9 tháng đầu năm 2019, từ 31% lên 33%.

Trong khi tỷ lệ CIR 9 tháng đầu năm tại một số nhà băng tăng nhẹ thì có nhiều ngân hàng khác ghi nhận tăng mạnh. Chẳng hạn như SCB, tỷ lệ CIR tăng mạnh so với cùng kỳ năm 2019, tăng từ 42% lên 54%. CIR tại SCB tăng mạnh do doanh thu sụt giảm, lợi nhuận trước thuế 9 tháng đầu năm tại Ngân hàng chỉ ở mức hơn 113 tỷ đồng, giảm 56% so với cùng kỳ.

Ngoài ra, Saigonbank cũng ghi nhận tỷ lệ CIR tăng từ 55% lên 64%.

Hà Phương