Ngân hàng nào vẫn còn 'vương vấn' tại VAMC

Tính đến 31/12/2020, có 21 ngân hàng tất toán trái phiếu và xóa nợ xấu “gửi” tại Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC).

Theo quy định, các ngân hàng có tỷ lệ nợ xấu trên 3% đều phải bán nợ xấu lại cho VAMC. VAMC sẽ mua lại nợ xấu từ phía ngân hàng thông qua hình thức phát hành trái phiếu đặc biệt trong thời hạn 5 năm với lãi suất 0% và mỗi năm các ngân hàng sẽ phải trích lập dự phòng rủi ro 20%/năm cho số trái phiếu này.

Thực tế, khi bán nợ cho VAMC, chỉ là cách giúp ngân hàng kéo được tỷ lệ nợ xấu nội bảng về mức cho phép và kéo dài thời gian để trích lập dự phòng cho những khoản nợ xấu này. Hay nói cách khác là VAMC chỉ là nơi “gửi đỡ” nợ xấu và cuối cùng thì chủ thể xử lý khoản nợ xấu này vẫn là các ngân hàng.

Khi các khoản nợ xấu này được xử lý xong sẽ được hoàn nhập dự phòng, góp phần làm tăng lợi nhuận thực sự của ngân hàng.

Tuy nhiên, dù rất muốn, nhưng không phải nhà băng nào cũng có khả năng để nhanh chóng tất toán hết trái phiếu VAMC, nhất là những ngân hàng có khối lượng nợ xấu lớn. Nhiều ngân hàng đang thực hiện tái cơ cấu như Sacombank cũng cần thời gian để có thể xử lý dần dần khối nợ xấu này.

Theo lộ trình đến hết năm 2019, các ngân hàng phải tất toán khoản nợ xấu đã bán cho VAMC. Tuy nhiên, không phải nhà băng nào cũng có khả năng để nhanh chóng tất toán hết trái phiếu VAMC kịp lúc, nhất là những ngân hàng có khối lượng nợ xấu lớn sau khi thực hiện tái cơ cấu, sáp nhập.

Do đó, NHNN cũng đã ban hành Thông tư 08/2016/TT-NHNN sửa đổi, bổ sung một số quy định về việc mua, bán và xử lý nợ xấu của VAMC được ban hành vào năm 2016, cho phép các tổ chức tín dụng (TCTD) có thể gia hạn thời hạn của trái phiếu đặc biệt tối đa lên đến 10 năm.

Và quy định mới này chỉ áp dụng cho TCTD đang thực hiện phương án cơ cấu lại theo đề án đã được phê duyệt hoặc TCTD gặp khó khăn về tài chính mà việc trích lập dự phòng rủi ro cho trái phiếu đặc biệt do VAMC phát hành có thể dẫn đến lỗ trong năm tài chính. Vì thế, không phải ngân hàng nào muốn gia hạn cũng được.

Ngân hàng nỗ lực giảm nợ xấu ngoại bảng nhưng nợ xấu nội bảng tăng mạnh

Tính đến 31/12/2020, đã có 21 ngân hàng thanh toán hết trái phiếu đặc biệt tại VAMC. Riêng trong năm 2020 có 8 ngân hàng đã thanh toán hết trái phiếu đặc biệt là VietinBank, BIDV, MSB, HDBank, Viet Capital Bank, VietABank, VietBank, LienVietPostBank.

Trước đó, các ngân hàng công bố sạch nợ tại VAMC gồm Vietcombank, Agribank, ACB, VIB, TPBank, Nam A Bank, MB, SeABank, Techcombank, OCB, VPBank, Kienlongbank.

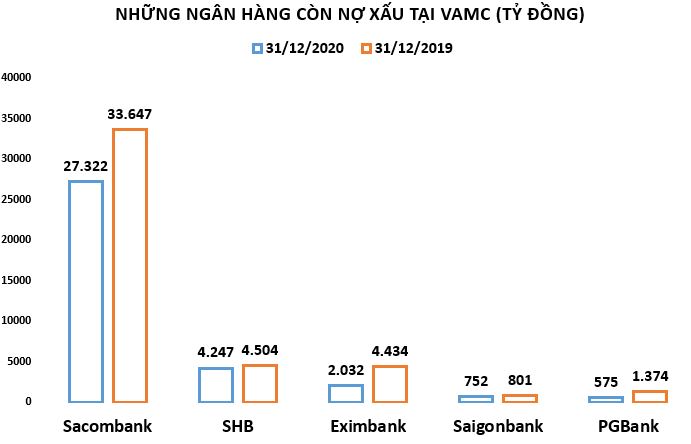

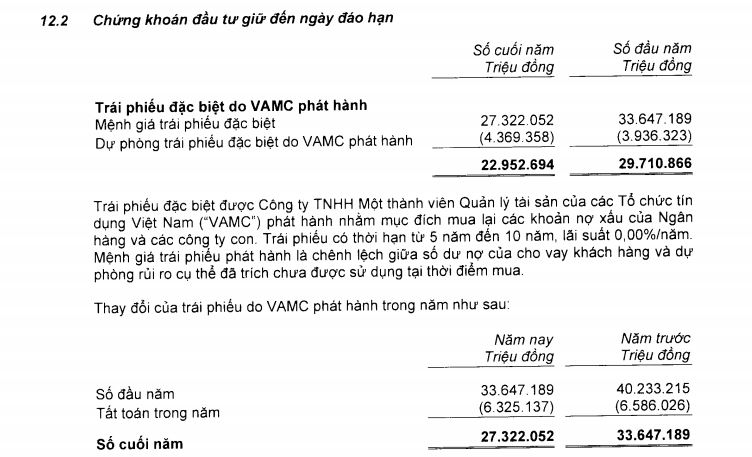

Hiện có khoảng 5 ngân hàng vẫn chưa hết nợ tại VAMC. Trong đó, Sacombank còn nhiều nợ xấu tại VAMC nhất với 27.322 tỷ đồng. Tuy nhiên, nếu so với cuối năm 2019 thì số dư trái phiếu này đã giảm đáng kể.

Cụ thể, tại thời điểm 31/12/2020, Sacombank nắm giữ 27.322 tỷ đồng trái phiếu đặc biệt do VAMC phát hành, giảm gần 19% so với đầu năm.

Được biết, năm 2021 SHB đề ra kế hoạch tiếp tục đẩy mạnh thu hồi nợ và trích dự phòng để xử lý toàn bộ trái phiếu VAMC. Mục tiêu đến cuối năm 2022, SHB không còn trái phiếu VAMC.

Trong khi ngân hàng đang phải nỗ lực xử lý nợ xấu ngoại bảng (tất toán trái phiếu VAMC, phát mãi tài sản xử lý nợ xấu), thì nợ xấu nội bảng tại một số ngân hàng lại có dấu hiệu tăng.

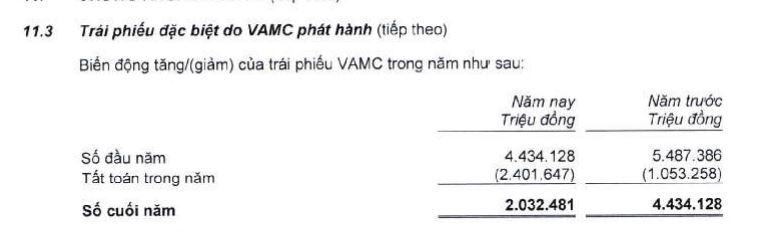

Điển hình tại Eximbank, tính đến 31/12/2020, nợ xấu nội bảng tại Eximbank đã tăng tới 31% so với đầu năm, lên mức hơn 2.534 tỷ đồng. Trong đó, nợ nghi ngờ gấp 3,3 lần và nợ có khả năng mất vốn gấp 2,3 lần đầu năm. Do đó, tỷ lệ nợ xấu trên dư nợ vay tăng từ 1,71% lên 2,52%.

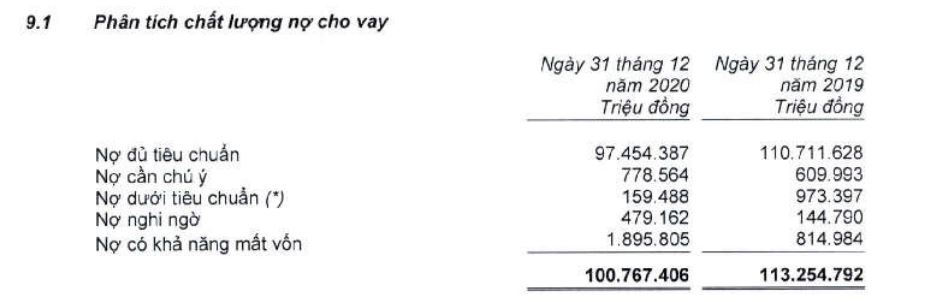

Tương tự, tổng nợ xấu nội bảng tại Sacombank chỉ tăng nhẹ 1% lên 5.780 tỷ đồng so với đầu năm. Trong đó, nợ có khả năng mất vốn và nợ dưới tiêu chuẩn giảm lần lượt 10% và 7%. Tuy nhiên, nhóm nợ nghi ngờ tại Sacombank lại tăng vọt 132%, lên mức 958 tỷ đồng.