Bất ngờ dư nợ cho vay kinh doanh bất động sản của loạt ngân hàng

Năm 2020, dư nợ cho vay kinh doanh bất động sản tại Techcombank tăng 81% , tại TPBank tăng 92% và MB tăng 75%.

Trong báo cáo của Bộ Xây dựng công bố mới đây, dư nợ tín dụng ngân hàng đối với hoạt động đầu tư, kinh doanh bất động sản năm 2019 là hơn 521.800 tỷ đồng. Số dư này sau đó tăng liên tục qua từng quý của năm 2020 và đạt trên 633.700 tỷ đồng vào cuối năm.

Mảng bất động sản luôn được Ngân hàng Nhà nước (NHNN) xếp loại vào nhóm tín dụng có rủi ro cao so với các ngành, lĩnh vực kinh tế khác. Nhiều năm trở lại đây, cơ quan quản lý tiền tệ luôn dùng các biện pháp để kiểm soát dòng vốn tín dụng vào lĩnh vực này.

Theo báo cáo của Ngân hàng Nhà nước gửi Quốc hội, đến giữa năm 2020, khi tổng dư nợ tín dụng toàn nền kinh tế đạt 8,3 triệu tỷ, tín dụng với lĩnh vực bất động sản (bao gồm cả kinh doanh và tự sử dụng) đạt khoảng 1,6 triệu tỷ, chiếm hơn 19% tổng dư nợ tín dụng toàn nền kinh tế. Trong đó, dư nợ tín dụng phục vụ nhu cầu về nhà ở chiếm trên 62% dư nợ tín dụng vào lĩnh vực bất động sản.

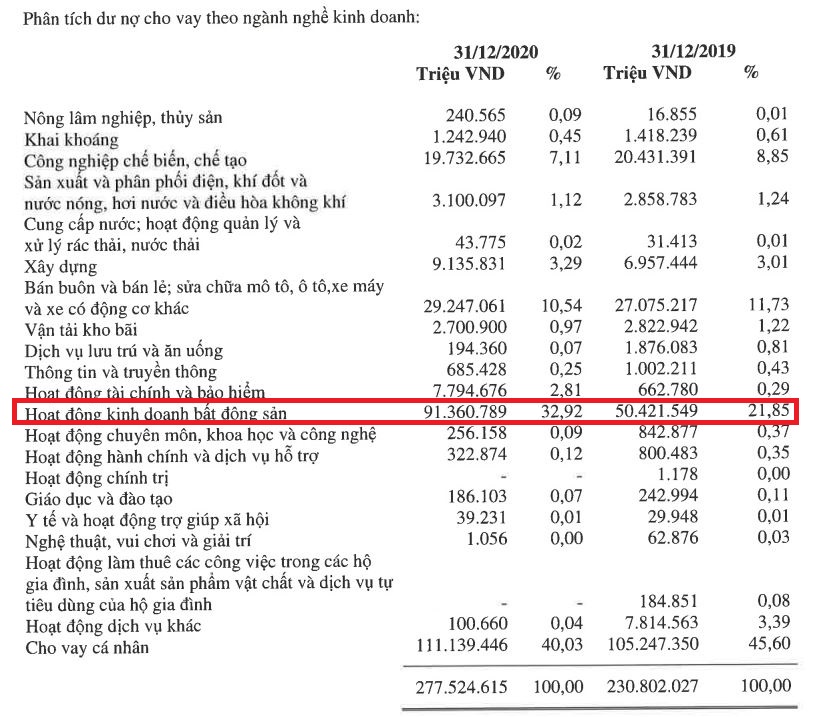

Kết thúc năm 2020, Techcombank là nhà băng đang rót tiền mạnh vào ngành hoạt động kinh doanh bất động sản với dư nợ cho vay gần 91.361 tỷ đồng, tăng mạnh 81% so với đầu năm, tương đương tăng ròng hơn 40.000 tỷ đồng/năm, chiếm tỷ trọng 33% trong cơ cấu ngành.

Con số này có vẻ không quá lạ lẫm khi tệp khách hàng của nhà băng này cũng chủ yếu là nhóm “đại gia” trong lĩnh vực kinh doanh bất động sản.

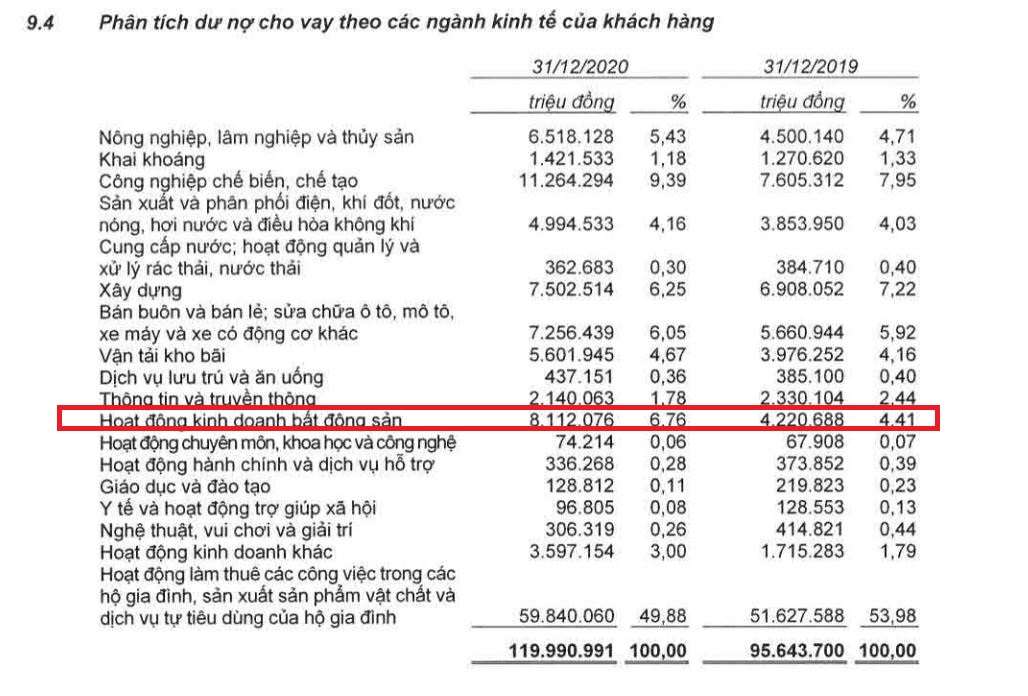

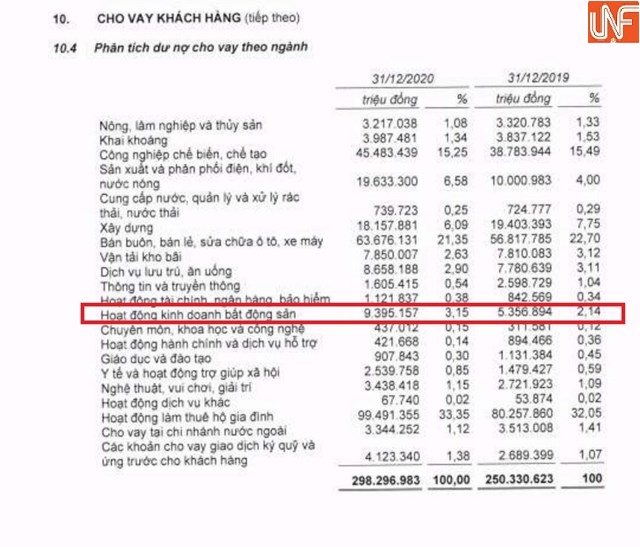

Tương tự, dư nợ cho vay kinh doanh bất động sản tại TPBank cuối năm 2020 ghi nhận tăng 92% so với đầu năm, vượt cả Techcombank, mặc dù quy mô dư nợ khiêm tốn với 8.112 tỷ đồng. Trong khi đó tại MB, năm 2020 số dư nợ hoạt động kinh doanh bất động sản tại MB tăng vọt 75% lên mức 9.395 tỷ đồng.

Được biết, kinh doanh bất động sản chỉ là một phần trong tổng dư nợ các ngân hàng cho vay với khách hàng có liên quan lĩnh vực bất động sản. Ngoài ra, số này bao gồm cả xây dựng, kinh doanh khách sạn, nhà hàng, khu du lịch, cho vay cá nhân để mua nhà ở, nhận quyền sử dụng đất để xây nhà ở khác…

Có nhiều ý kiến gần đây lo ngại khi cho rằng, cho vay bất động sản ở các ngân hàng hiện nay đang núp bóng một phần không nhỏ dưới hình thức cho vay tiêu dùng. Vì vậy, nếu tính cả dư nợ các lĩnh vực này, tỷ trọng cho vay liên quan bất động sản tại hầu hết nhà băng đều lớn hơn rất nhiều con số trên báo cáo tài chính.

Hiện nay, ngoài nguồn tín dụng thông qua cho vay, các ngân hàng còn một kênh rót vốn cho lĩnh vực bất động sản là trái phiếu doanh nghiệp.

Trong năm 2020, các doanh nghiệp bất động sản phát hành 182.600 tỷ đồng, tương đương 40% tổng giá trị phát hành toàn thị trường năm 2020 và là nhóm phát hành nhiều nhất trong 2 năm gần đây.

Trong số các nhà đầu tư tiêu thụ trái phiếu doanh nghiệp trên thị trường, SSI Research cho biết 14 ngân hàng thương mại mà công ty này theo dõi (chiếm 76% thị phần tín dụng toàn hệ thống trừ Agribank) có số dư lớn nhất, khoảng 185.000 tỷ đồng đến cuối năm 2020, tăng 47% so với cuối năm liền trước.

Tuy nhiên, tỷ trọng bình quân đầu tư trái phiếu doanh nghiệp trong tổng tín dụng của các ngân hàng này cũng chỉ vào khoảng 3,2%. Trong đó, nhóm sở hữu trái phiếu doanh nghiệp lớn nhất hiện nay là Techcombank, VPBank và MB.

Về phần trái phiếu doanh nghiệp bất động sản, sau giai đoạn bùng nổ đầu năm 2020, lượng phát hành 4 tháng cuối năm đã có xu hướng giảm mạnh, chỉ đạt 22.600 tỷ, bằng 38% lượng phát hành riêng tháng 8/2020 và bằng 12% cả năm.

Diễn biến này đến từ việc Nghị định 81 bắt đầu có hiệu lực từ 1/9/2020 với nhiều quy định siết chặt hoạt động phát hành trái phiếu như các lô phát hành riêng lẻ phải cách nhau tối thiểu 6 tháng; tổng dư nợ phát hành không vượt quá 5 lần vốn chủ sở hữu…