'Ôm' khoản nợ hơn 10.000 tỷ, Phát Đạt rầm rộ phát hành trái phiếu lãi suất 'siêu cao'

Trúng thầu dự án lớn, Phát Đạt rầm rộ phát hành trái phiếu với lãi suất 13% một năm.

Ồ ạt phát hành trái phiếu để huy động vốn

CTCP Phát triển Bất động sản Phát Đạt (PDR) được biết đến là một trong những đơn vị có tỷ lệ huy động trái phiếu nhiều nhất trong giới bất động sản. Tính từ đầu năm đến nay, Phát Đạt đã phát hành trái phiếu 3 lần, tổng cộng trị giá hơn 500 tỷ đồng.

Cụ thể, ngày 16/6, PDR lần đầu tiên phát hành 100 tỷ đồng trái phiếu trong năm 2020, với giá trị lãi suất 13%/năm. Trái phiếu được đảm bảo bằng 9,15 triệu cổ phiếu PDR, là loại trái phiếu không chuyển đổi, không kèm chứng quyền. Được biết, lượng trái phiếu trên đã được nhà đầu tư trong nước mua 30 tỷ đồng và phần còn lại thuộc về nhà đầu tư nước ngoài.

Tiếp đó vào ngày 2/7/2020, Phát Đạt huy động trái phiếu lần 2 thêm 300 tỷ đồng. Tài sản đảm bảo cho đợt phát hành này là 25 triệu cổ phiếu PDR.

Ở lần huy động trái phiếu lần 2 của Phát Đạt được chia làm 3 đợt. Vào ngày 2/7/2020 và 03/8/2020, Công ty Phát Đạt đã phát hành thành công 2.820 trái phiếu đợt 1 và đợt 2 tương ứng với số tiền là 282 tỷ đồng. Mục đích cho đợt huy động lần này để tài trợ vốn cho các dự án thuộc Khu đô thị du lịch sinh thái Nhơn Hội, Khu kinh tế Nhơn Hội, tỉnh Bình Định…

Còn lại 18 tỷ đồng, Phát Đạt sẽ tài trợ vốn cho công ty con thực hiện dự án Trung tâm thương mại và căn hộ cao cấp Bình Dương.

Vào ngày 9/7/2020, Phát Đạt tiếp tục thông qua phương án phát hành trái phiếu lần thứ 3 theo phương thức riêng lẻ thêm 110 tỷ đồng. Trong đó, 100 tỷ đồng được mua bởi tổ chức nước ngoài. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và được đảm bảo bằng 10,1 triệu cổ phiếu của PDR do bên thứ 3 sở hữu. Mục đích của đợt phát hành này là tăng quy mô hoạt động để tài trợ cho các dự án bất động sản của tổ chức phát hành và công ty con.

Các đợt phát hành trái phiếu trên đều có kỳ hạn một năm và kỳ trả lãi 3 tháng một lần với lãi suất 13% một năm. Tài sản thế chấp hầu như được Phát Đạt “cầm cố” bằng cổ phiếu PDR.

Ngoài huy động từ trái phiếu để tài trợ cho dự án Nhơn Hội - Bình Định, Phát Đạt còn vay hơn 500 tỷ đồng từ tổ chức Vietnam New Urban Center LP để phát triển dự án này, với tài sản đảm bảo bằng 28,5 triệu cổ phiếu PDR sở hữu bởi cổ đông, kỳ hạn đến ngày tháng 5/2021 với lãi suất 15%/năm.

Cầm cố cổ phiếu, lãi suất trái phiếu Phát Đạt tăng vọt

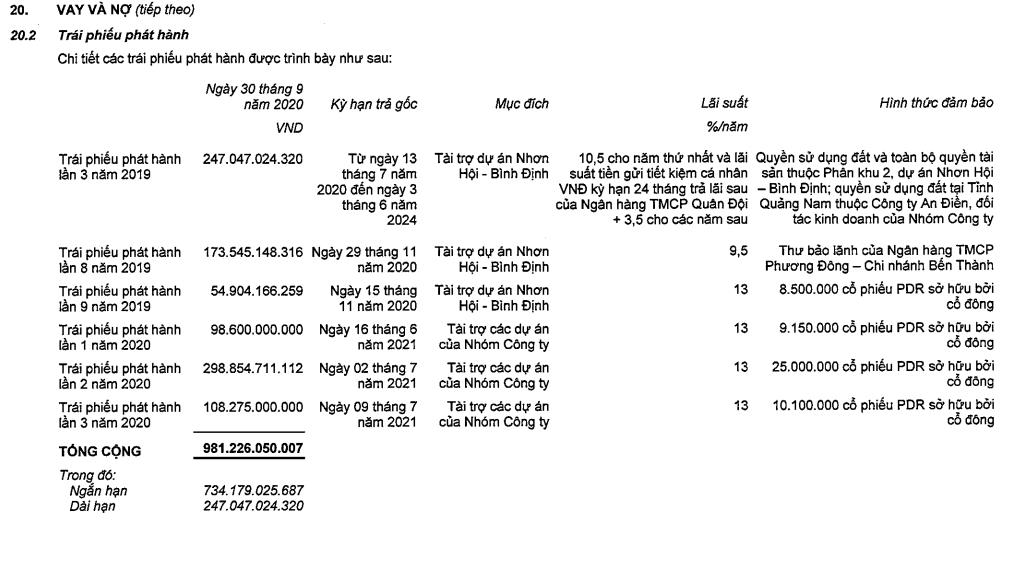

Có thể nói, trong năm 2019, Phát Đạt đã huy động vốn thành bằng lãi suất trái phiếu cao bậc nhất thị trường. Với lãi suất thấp nhất 9,5%/năm, cao nhất 14,15%/năm. Tổng cộng doanh nghiệp này đã huy động vốn đến 9 lần, trị giá lên tới hơn 1.500 tỷ đồng từ trái phiếu. Mục đích chủ yếu tài trợ dự án Nhơn Hội - Bình Định.

Phần lớn các khoản vay trong năm 2019 của Phát Đạt có kỳ hạn trả gốc trong năm 2020, do đó có thể nói năm 2020 vừa qua là năm khó khăn khi doanh nghiệp này phải liên tục “xoay” tiền để trả nợ cũ.

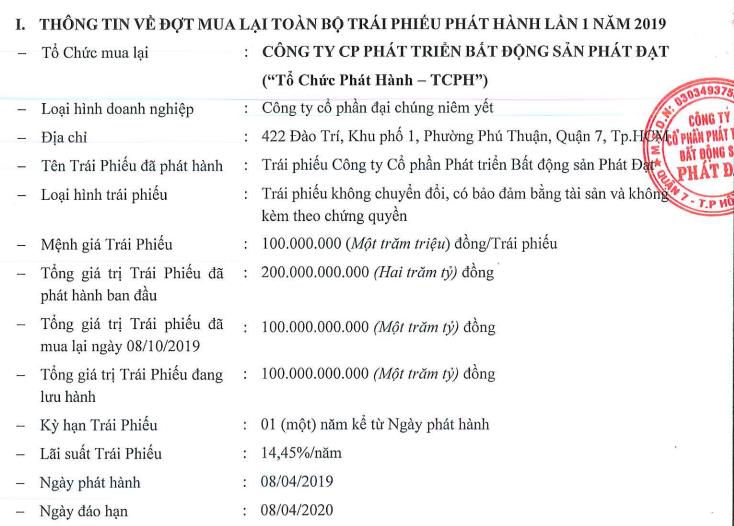

Cũng vì lý do trên, Phát Đạt lại tiếp tục phát hành trái phiếu với lãi suất cao. Trong đó, đợt phát hành trái phiếu đáo hạn vào tháng 4/2020 áp dụng lãi suất 14,45%/năm từng được nhắc đến nhiều trên các phương tiện truyền thông do là một trong các mức lãi trái phiếu cao nhất trên thị trường trái phiếu riêng lẻ, lô trái phiếu này cũng được đảm bảo bằng 18 triệu cổ phiếu của cổ đông công ty.

Với “chiêu” lãi suất cao nhằm thu hút nhà đầu tư của PDR, ông Trần Bá Duy, chuyên gia phân tích chứng khoán của Công ty Chứng khoán VnDirect cho biết, ông sẽ không khuyến nghị nhà đầu tư mua trái phiếu của những doanh nghiệp có nợ vay lớn, tiềm năng của dự án chưa rõ ràng, dù lãi suất có lớn tới đâu.

Ông Duy cũng chỉ rõ tiềm năng rủi ro của trái phiếu PDR: “Nhiều nhà đầu tư chỉ nhìn vào giá cổ phiếu hiện tại sau khi các doanh nghiệp này phát hành trái phiếu để làm căn cứ đầu tư. Nhưng phải hiểu rằng, để phát hành trái phiếu thời gian qua thì lượng cổ phiếu PDR mang đi “cầm cố” là khá lớn. Khi các ngân hàng, định chế tài chính nắm giữ cổ phiếu PDR (dùng để thế chấp các khoản vay) thì họ sẽ cố giữ giá cổ phiếu ổn định.

Tuy nhiên, họ sẽ nhận định được tiềm năng dự án đó có khả thi hay không, nếu không khả thi thì họ sẽ bán ra lượng cổ phiếu này, dẫn đến có vấn đề về thanh khoản cổ phiếu và phải giải chấp cổ phiếu. Khi đó sẽ ảnh hưởng đến dòng tiền cũng như gây khó khăn cho doanh nghiệp vì đang phải đi vay với lãi suất cao”.

Sức khỏe tài chính của Phát Đạt ra sao ?

Theo BCTC hợp nhất quý III/2020 cho thấy đây là quý có nguồn doanh thu khá lớn, đạt 1.316 tỷ đồng, cao gấp 3,32 lần cùng kỳ. Lãi gộp mang về hơn 638 tỷ đồng, tuy nhiên biên lãi gộp sụt giảm mạnh từ 63% về còn 48% trong quý này. Được biết, mảng hoạt động chính đóng góp tới hơn 98% doanh thu qúy III là từ bán đất nền.

Trong 9 tháng đầu năm, do doanhh thu tăng nhờ mảng chuyển nhượng đất mà lợi nhuận sau thuế của Phát Đạt cũng tăng so với cùng kỳ, đạt gần 718 tỷ đồng. Tuy nhiên, con số trên mới hoàn thành được 60% kế hoạch đặt ra đầu năm. Mục tiêu mà Phát Đạt dự kiến đạt được trong năm nay là 1.200 tỷ đồng lợi nhuận sau thuế.

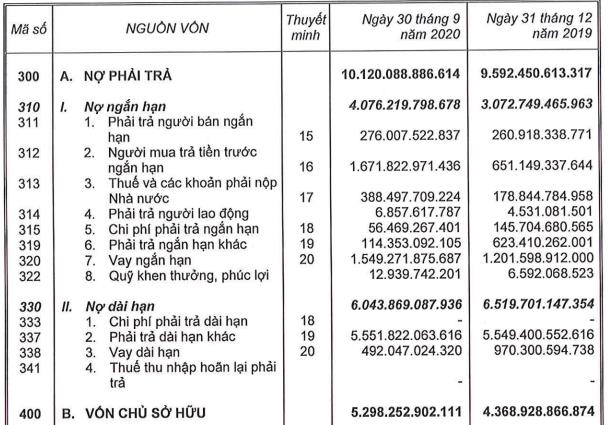

Mặc dù doanh thu của Phát Đạt có xu hướng tăng nhưng xét về tình hình sức khỏe tài chính, các chuyên gia chứng khoán lại không đánh giá cao. Cụ thể, theo báo cáo tài chính quý III/2020 của PDR được công bố, doanh nghiệp này hiện đang “ôm” khoản nợ lên đến 10.120 tỷ đồng, tăng hơn 500 tỷ đồng so với hồi đầu năm, cao gấp đôi vốn chủ sở hữu của doanh nghiệp.

Trong đó, nợ vay ngắn hạn đạt 1.549 tỷ đồng, tăng gần 348 tỷ đồng so với hồi đầu năm, vay dài hạn đạt hơn 492 tỷ đồng, giảm hơn 478 tỷ đồng so với hồi đầu năm.

Đáng chú ý, trong báo cáo lưu chuyển dòng tiền của Phát Đạt cho thấy dòng tiền thuần sử dụng vào hoạt động kinh doanh quý III vẫn dương nhưng lưu chuyển tiền hoạt động đầu tư lại âm do chi hơn 1.845 tỷ đồng cho hoạt động đầu tư góp vốn vào đơn vị khác. Đây cũng là lý do chính khiến lượng tiền và tương đương tiền cuả Phát Đạt giảm sâu, còn hơn 46 tỷ đồng giảm sâu so với hồi đầu năm ( hơn 646 tỷ đồng), tương đương chỉ chiếm 0,3% tổng tài sản.

Hàng tồn kho của PDR cũng tăng đột biến, lên tới 9.870 tỷ đồng, chiếm tới 64% tổng tài sản của Phát Đạt (15.418 tỷ đồng). Ghi nhận, tồn kho nhiều nhất ở dự án The EverRich 2, một dự án khá “tai tiếng” của Phát Đạt, khi phải thế chấp dự án này cho các khoản vay trái phiếu, nhưng do áp lực nợ nần nên phải chuyển nhượng cho đối tác trong nước để phục vụ cho việc thanh toán nợ cũ. Nhưng đến nay việc hoàn tất chuyển nhượng dự án này trong bao lâu nữa vẫn là bài toán khó của Phát Đạt.

Tồn kho Phát Đạt còn ghi nhận ở các dự án lớn như dự án Khu du lịch Bến Thành – Long Hải (hơn 1.966 tỷ đồng), dự án Khu đô thị du lịch sinh thái Nhơn Hội ( gần 1.956 tỷ đồng).

Dự án kỳ vọng mang lại lợi nhuận cho Phát Đạt dính nhiều “lùm xùm”

Tất cả nguồn tiền mà Phát Đạt huy động được chủ yếu sử dụng cho các dự án thuộc Khu đô thị sinh thái Nhơn Hội. Đây là dự án mà Phát Đạt hiện đang sở hữu với quy mô 116,3 ha đất thuộc Phân khu số 2, Phân khu số 4 và Phân khu số 9 thông qua đấu giá, với tổng mức đầu tư hơn 25.000 tỷ đồng. Dự án trọng điểm này được Phát Đạt đặt rất nhiều kỳ vọng.

Tuy nhiên, cũng chính tại dự án này, PDR dính nhiều “lùm xùm” về việc rao bán đất nền tại dự án Nhơn Hội New City (phân khu 2) vi phạm Luật Kinh doanh bất động sản và Luật Nhà ở (mở bán, nhận đặt cọc giữ chỗ đất nền không đúng quy định). Việc rao bán khi chưa đủ điều kiện pháp lý sẽ mang đến những nguy cơ, tiềm ẩn rủi ro cao cho khách hàng.

Ngoài ra, Phát Đạt cũng nhiều lần bị phản ảnh giai đoạn 2 của dự án Khu du lịch Bến Thành – Long Hải, được UBND tình Bà Rịa cấp giấy chứng nhận dầu tư từ năm 2017, nhưng đến nay dự án vẫn đang bị chậm tiến độ sau nhiều năm.

Động thái mang cổ phiếu đi “cầm cố” vay tiền, cùng với loạt dự án bị mang đi thế chấp, và chính những cuộc chạy đua trái phiếu rầm rộ từ 2019 đến nay cho thấy năng lực tài chính không được đánh giá cao.