Bốn hiểu nhầm khiến nhiều người Việt cảm thấy sợ khi nói đến bảo hiểm

Khi nhắc đến bảo hiểm, đa phần người Việt cho rằng là cần thiết, nhất là bảo hiểm sức khỏe. Tuy nhiên, vẫn có rất nhiều thông tin “sai lệch” về bảo hiểm, đặc biệt là bảo hiểm nhân thọ và sự nghi ngại thường xảy ra khi mọi người nghe ai đó chia sẻ về đề tài này

Có tiền mới “chơi” được bảo hiểm

Mọi người thường cho rằng bảo hiểm rất đắt đỏ, nhất là bảo hiểm nhân thọ nhưng chuyện đắt đỏ hay không phụ thuộc vào nhu cầu, mong muốn và từng gói bảo hiểm. Ví dụ, bảo hiểm sức khoẻ cũng chỉ khoảng dưới 1 triệu đồng là đã tham gia được, còn bảo hiểm nhân thọ có những gói thiết kế theo nhu cầu thấp nhất khoảng trên dưới 10 triệu đồng/1 năm (khoảng hơn 800 ngàn đồng/tháng).

Chị Phạm Thanh Ngân (23 tuổi) ở Hoàng Mai, Hà Nội cho biết, chưa được tư vấn chị cũng vẫn nghĩ bảo hiểm sức khoẻ phải người “có điều kiện” mới có thể tham gia. Nhưng sự thật ko phải vậy, chị tham gia cho con thẻ CSSK của một công ty phi nhân thọ với mức phí hơn 2 triệu đồng/01 năm. Không may con bị ốm, phải đi viện đến 3 lần trong một thời gian ngắn và được bảo hiểm chi trả hơn 20 triệu đồng tiền viện phí.

“Lúc đó mới thấy hết được ý nghĩa của bảo hiểm, và biết được sản phẩm bảo hiểm rất đa dạng, phù hợp với nhiều người, nhiều điều kiện kinh tế khác nhau”, chị Ngân nhấn mạnh.

Điều này đúng, nhưng chưa hoàn toàn đầy đủ. Đã có nhiều trường hợp, các tư vấn viên nói rằng bảo hiểm nhân thọ là một công cụ gia tăng tài sản, tương tự như hoặc thậm chí tốt hơn việc bỏ tiền tiết kiệm vào ngân hàng. Chỉ tham gia sản phẩm chính là tử vong, để tiền trong tài khoản đến 60 tuổi là có một khoản tiền rất lớn. Còn nếu xảy ra rủi ro lớn nhất thì sẽ được chi trả số tiền lớn hơn rất nhiều so với số phí tham gia ban đầu. Và đây thường là các sản phẩm bảo hiểm liên kết đầu tư.

Nhưng theo đúng bản chất, bảo hiểm là bảo vệ tài chính, bảo vệ tài sản của gia đình trước những rủi ro bất ngờ, không dùng đến bảo hiểm lại càng tốt nếu có thể tự cam kết giữ cho cơ thể luôn khỏe mạnh, không gặp phải tai nạn, rủi ro ngoài ý muốn nào.

Theo chị Đào Lan Hương (33 tuổi), tư vấn viên 7 năm kinh nghiệm, khi người tham gia đóng phí, sẽ bị khấu trừ rất nhiều các loại phí khác nhau theo quy định của Bộ Tài chính như: Phí bảo hiểm rủi ro, phí quản lý quỹ, phí quản lý hợp đồng, phí ban đầu…Sau đó, còn lại bao nhiêu, DNBH mới đem đi đầu tư để trả lãi hàng năm cho người tham gia bảo hiểm.

Thực tế lãi chi trả của các công ty bảo hiểm cho người tham gia nhiều năm gần đây cũng chỉ ở mức khoảng 4,5 – 6%/năm, cũng tương tự như lãi suất ngân hàng.

Cũng theo chị Hương, có DN còn khấu trừ phí ban đầu đều khi hết thời hạn hợp đồng và người tham gia càng lớn tuổi thì khấu trừ phí rủi ro càng nhiều. Chưa kể, các sản phẩm bổ sung kèm theo phí sẽ “rơi” đi hàng năm.

“Tuỳ vào từng sản phẩm, từng gói hợp đồng, thường thì 1 số sản phẩm sau khoảng 12-13 năm sẽ bắt đầu có lãi, nhưng cũng có những gói sản phẩm sau khi đáo hạn vẫn lỗ vì phí rơi quá nhiều”, chị Hương nói thêm.

Giấy tờ bồi thường bảo hiểm rất phức tạp

Rất nhiều người tham gia than phiền rằng, bảo hiểm đòi hỏi quá nhiều giấy tờ phức tạp, lằng nhằng. Nhưng bản chất, đây là những giấy tờ cần thiết theo đúng quy định của pháp luật, được Bộ Tài chính phê duyệt, để được cấp hợp đồng hoặc tiến hành bồi thường quyền lợi.

Theo chị Hà Thị Mỹ Danh (30 tuổi), ở TP. Hồ Chí Minh, một tư vấn viên lâu năm, khi người tham gia “cẩn thận” mua bảo hiểm để bảo vệ bản thân mình, thì các công ty bảo hiểm cũng cần “cẩn trọng” để hoàn thành trách nhiệm của họ. Và chính sự “cẩn thận” này cũng có thể xem là một dấu hiệu để nhận biết mức độ uy tín của một DN bảo hiểm.

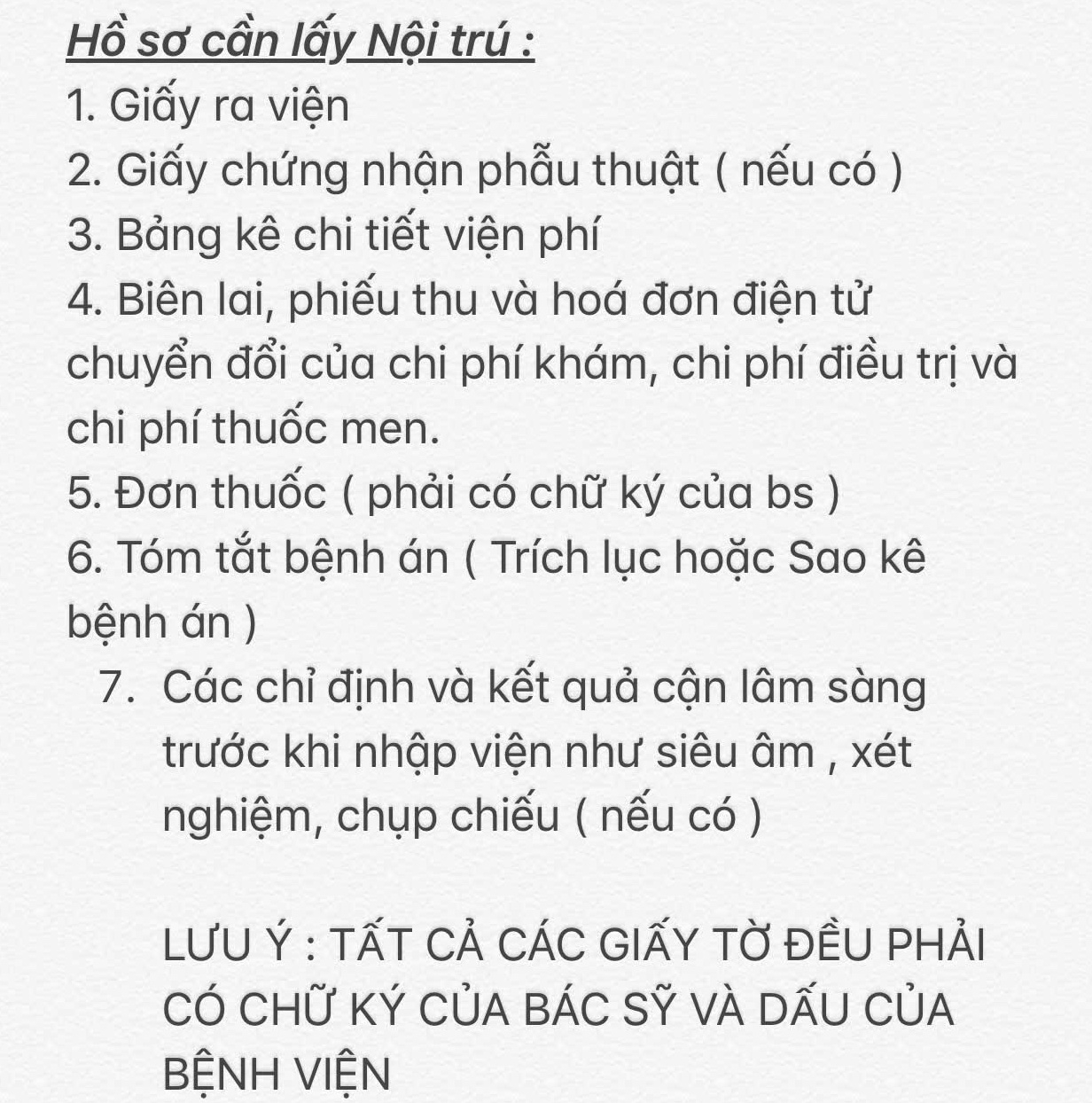

Chị Mỹ Danh cho biết, việc lấy các giấy tờ bồi thường phụ thuộc vào sự hỗ trợ của tư vấn viên. Thường thì với các quyền lợi có bảo lãnh, người tham gia chỉ cần đưa ra giấy tờ cá nhân và thẻ CSSK. Còn với các trường hợp không bảo lãnh, hoặc các quyền lợi như bệnh hiểm nghèo, thương tật, tai nạn…sẽ có sẵn checklist các giấy tờ cần thiết, người tham gia chỉ cần lấy đầy đủ theo hướng dẫn của tư vấn viên là có thể nộp hồ sơ bồi thường dễ dàng qua ứng dụng của DNBH.

“Đưa tiền cho BH thì dễ, lấy ra thì rất khó”

Với các DNBH, việc kéo dài thời gian thanh toán cho khách không mang lại lợi ích đáng kể nào, thậm chí khiến họ mất thêm nhân lực, nguồn lực cho việc này. Nếu hồ sơ chính xác, họ phải thanh toán càng nhanh càng tốt cho khách này để còn chăm sóc khách hàng khác và tránh vướng vào việc khiếu kiện không đáng có.

Anh Bùi Quang Vĩnh (31 tuổi), tư vấn viên bảo hiểm 10 năm cho viết, việc thanh toán nhanh hay chậm phụ thuộc vào 2 yếu tố. Thứ nhất là phải đầy đủ giấy tờ theo quy định, việc này có sự trợ giúp của tư vấn viên thì rất dễ dàng, bởi các bệnh viện hiện nay họ cũng đã cung cấp đầy đủ cho bệnh nhân. Thứ hai, là ở độ phức tạp của các sự kiện bảo hiểm.

Anh Vĩnh ví dụ, ốm đau bình thường nằm viện điều trị thì sẽ thời gian bồi thường bảo hiểm sẽ khác với những trường hợp như bệnh hiểm nghèo, tử vong, hoặc thương tật toàn bộ …vì có thể phải chờ bên thứ 3 thẩm định bảo hiểm.

“Còn 1 trường hợp nữa là có thể có dấu hiệu của trục lợi bảo hiểm, nên các công ty cần phải xác minh kỹ càng”, anh Vĩnh khẳng định.

Các chuyên gia bảo hiểm đều nhận định rằng, bảo hiểm là cần thiết cho mỗi gia đình, đặc biệt là những người trụ cột, có nhiều người phụ thuộc về tài chính. Tuy nhiên, để tránh những hiểu nhầm nêu trên, cần phải có sự “chung tay” của cả 4 bên. Đầu tiên, người tham gia cần phải tự nâng cao kiến thức với các sản phẩm tài chính phức tạp như bảo hiểm, kế đến đại lý/tư vấn viên cần tuân thủ các quy định tư vấn, chia sẻ đầy đủ rõ ràng những điều khoản được và không được cho khách hàng.

Các DNBH cần cải tiến, để có những sản phẩm phù hợp với nhiều đối tượng khách hàng khác nhau, đồng thời tuân thủ các quy định của pháp luật về bảo hiểm. Cuối cùng, về phía các cơ quan quản lý nhà nước cần thanh kiểm tra, giám sát chặt chẽ để thị trường phát triển bền vững, bảo đảm an sinh xã hội cho quốc gia.