Chịu sức nóng từ lãi suất, thị trường 'nín thở' chờ loạt dữ liệu mang tính quyết định

Thị trường tài chính đang nín thở chờ đợi báo cáo GDP quý III của Mỹ cùng những thông tin ảnh hưởng đến chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) trong tuần này.

Những dữ liệu mang tính quyết định

Theo kế hoạch, Bộ Thương mại Mỹ dự kiến sẽ công bố GDP của quý III vào ngày 26/10 tới đây. Các số liệu tăng trưởng kinh tế và lạm phát sẽ ảnh hưởng đến việc Fed cắt giảm lãi suất trong giai đoạn cuối năm 2023 và đầu năm 2024. Ngoài ra, dữ liệu Chỉ số Quản lý Mua hàng (PMI) của Mỹ cả hai thành phần Sản xuất và Dịch vụ cũng sẽ được công bố vào ngày 24/10.

Dựa trên cuộc khảo sát các nhà kinh tế của Bloomberg, tổng sản phẩm quốc nội (GDP) của Mỹ dự kiến sẽ tăng trưởng với tốc độ 4,3% trong quý III/2023. Tiêu dùng cá nhân, động lực chính của nền kinh tế Mỹ, được dự đoán sẽ tăng lên 4%. Chỉ số giá chi tiêu tiêu dùng cá nhân cốt lõi có thể tăng lên 3,7%.

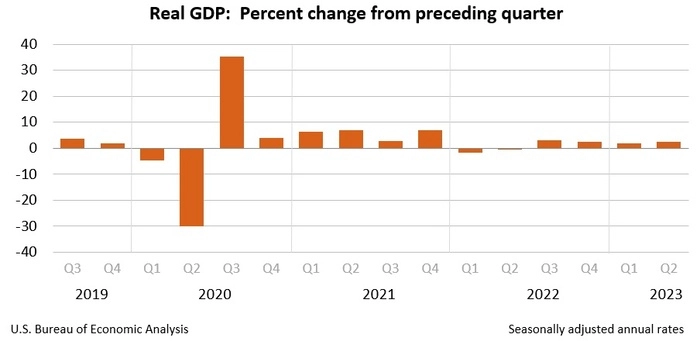

GDP của Mỹ trong 2 quý I và II của năm 2023.

Cũng trong tuần này, báo cáo tài chính quý III của các công ty niêm yết lớn, trong đó có gần 1/3 số doanh nghiệp thành viên của S&P 500, cũng sẽ được công bố. Các nhà đầu tư đang kỳ vọng 7 công ty lớn là Microsoft, Alphabet, Meta Platforms, Amazon, General Motors, Ford và Boeing sẽ gây ngạc nhiên theo chiều hướng tích cực.

Nền kinh tế Mỹ đang tăng trưởng ấn tượng bất chấp 11 lần tăng lãi suất, tiền tiết kiệm cạn kiệt sau đại dịch và lạm phát dai dẳng. Trong khi đó, kinh tế châu Âu lại đang trì trệ và “con hổ của châu Á” – Trung Quốc đang đuối sức khi trụ cột kinh tế bất động sản đứt gãy.

Tuy vậy, tốc độ tăng trưởng kinh tế vượt kỳ vọng của Mỹ lại đặt ra một thách thức cho các quan chức của Fed.

Ông Mohamed El-Erian, cố vấn kinh tế trưởng tại Allianz SE, cho rằng Fed đang phải đối mặt với một số thách thức trong việc điều chỉnh hướng đi chính sách lãi suất của họ.

Chủ tịch Fed Jerome Powell cho biết ngân hàng trung ương cần phải nhìn thấy tốc độ tăng trưởng kinh tế giảm để đảm bảo rằng lạm phát đang giảm xuống mức 2%, mức mục tiêu lạm phát của Fed. Fed chỉ cắt giảm lãi suất khi tỷ lệ thất nghiệp tăng hoặc lạm phát liên tục dao động dưới 2%.

Trong khi cả thị trường đang nín thở chờ cuộc họp tiếp theo của Ủy ban Thị trường mở liên bang Mỹ, Chủ tịch Fed Jerome Powell phát biểu tại Câu lạc bộ kinh tế New York rằng rằng chính sách tiền tệ hiện nay vẫn chưa quá chặt.

Chủ tịch Fed Jerome Powell cho rằng chính sách tiền tệ vẫn chưa quá chặt.

“Lạm phát vẫn còn quá cao và dữ liệu tích cực trong vài tháng qua chỉ là bước khởi đầu để xây dựng niềm tin rằng giá cả đang giảm một cách bền vững về mức mục tiêu của chúng tôi. Chúng tôi cũng chưa biết tình trạng hạ nhiệt sẽ diễn ra trong bao lâu hoặc lạm phát sẽ quay về mức nào trong những quý tới”, Chủ tịch Powell nhận định.

Ngay sau bài phát biểu của ông Jerome Powell, thị trường lập tức “phản ứng”. Đường cong lợi suất tăng vọt, lợi suất trái phiếu kỳ hạn dài chạm mức cao mới trong khi lợi suất trái phiếu kỳ hạn ngắn trượt dốc.

Lợi suất trái phiếu kỳ hạn 10 năm của Mỹ lần đầu tiên tăng vọt lên trên 5%, mức cao nhất trong 16 năm trở lại đây, trước khi quay trở lại dao động quanh ngưỡng này. Tính trong tháng 10 này, lợi suất trái phiếu kỳ hạn 10 năm đã tăng 40 điểm cơ bản.

Trái lại, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm giảm 6 điểm cơ bản, xuống còn 5,16% sau khi dao động gần mức cao nhất kể từ năm 2006.

Cùng chung số phận, đồng USD giảm ngay sau bài phát biểu trên. Tính đến ngày 21/10, chỉ số USD Index (DXY), thước đo sức mạnh của đồng bạc xanh so với các đồng tiền chủ chốt khác đã giảm 0,06%, xuống còn 105,9 điểm.

Lợi suất trái phiếu tăng cũng khiến cổ phiếu bớt hấp dẫn trong mắt các nhà đầu tư. Chứng khoán Mỹ đã giảm điểm mạnh trong tuần trước, với S&P 500 mất 2,4% điểm số, đánh dấu tuần giảm đầu tiên trong 3 tuần trở lại đây. Dow Jones giảm 1,6%, trong khi Nasdaq có tuần giảm thứ hai liên tiếp với mức giảm 3,2%.

Thị trường chứng khoán châu Á cũng sụt giảm theo, trong đó các chỉ số thiên về công nghệ giảm mạnh nhất. Hang Seng index của Hồng Kông đã giảm 2,1%; KOSPI của Hàn Quốc giảm 1,5%; Nikkei 225 của Nhật Bản giảm 1,6%,…

Cho đến nay, thị trường đã chấp nhận kịch bản rằng Fed sẽ không sớm cắt giảm lãi suất. Thế nhưng, bây giờ, câu hỏi được đặt ra là Fed sẽ duy trì mức lãi suất hiện nay trong bao lâu và khi nào mới đến thời điểm hạ lãi suất. Câu chuyện chính trên thị trường sẽ chuyển từ lãi suất “cao hơn lâu hơn” sang “cao hơn bao nhiêu và lâu hơn bao nhiêu”, Phó chủ tịch cấp cao Oliver Pursche của công ty tư vấn Wealthspire Advisors nhận định.

Theo công cụ theo dõi Fed của CME Group, việc Fed tạm dừng tăng lãi suất vào tháng 11 tới đây được xem là điều chắc chắn. Trong khi đó, khả năng tăng lãi suất vào tháng 12 của Fed đã giảm xuống 24%, từ mức 39% trước bình luận của Powell. Tuy nhiên, ngân hàng trung ương Mỹ dự kiến sẽ không bắt đầu cắt giảm lãi suất cho đến giữa năm 2024.

Sức nóng từ lãi suất cao

Mặc dù kinh tế tăng trưởng nhưng chính người tiêu dùng Mỹ cũng đang cảm nhận rõ sức nóng từ lãi suất cao. Các khoản vay mua nhà, mua xe, nợ thẻ tín dụng, nợ sinh viên đều trở nên đắt đỏ hơn.

Đơn cử như lãi suất vay thế chấp nhà ở tại Mỹ đã nhảy vọt lên mức cao nhất trong 23 năm qua. Theo WSJ, để mua một ngôi nhà giá 430.000 USD với thời hạn thanh toán 30 năm cùng lãi suất 10%, người mua ở Mỹ hiện sẽ phải trả 3.200 USD/tháng, tương đương thanh toán đến hơn 1,1 triệu USD cho khối tài sản này. Con số này cao hơn 60% so với mức giá thực phải trả cách đây 3 năm.

Người Mỹ cũng đã cảm nhận được sức nóng từ lãi suất cao.

Không chỉ riêng Mỹ, ngân hàng trung ương của nhiều nước cũng đang theo sát động thái của Fed. Nhà quản lý danh mục Teresa Kong thuộc Matthews International Capital Management LLC nhận định, nếu lãi suất tại Mỹ tiếp tục neo ở mức cao, đồng USD tăng giá thì các ngân hàng trung ương ở châu Á sẽ phải tiếp tục chịu sức ép lớn hơn, nhất là về câu chuyện tỷ giá.

Trước đó, việc đồng USD ở mức cao đã khiến nền kinh tế của nhiều quốc gia châu Á, nhất là các quốc gia Đông Nam Á bị ảnh hưởng đáng kể. Giá trị của đồng ringgit của Malaysia đã chạm mức thấp nhất trong 10 tháng là 4,729 ringgit/USD. Đồng baht của Thái Lan, đồng VND, đồng đô la của Singapore và đồng rupiah của Indonesia giảm lần lượt là 4,4%, 3,4%, 2,1% và 0,7%.

Ngay cả nền kinh tế lớn thứ hai thế giới là Trung Quốc cũng gặp khó khăn khi đồng USD lên cao. Chênh lệch lãi suất giữa Mỹ và Trung Quốc đã tăng lên mức cao nhất trong 2 thập kỷ qua, góp phần dẫn đến tình trạng dòng vốn tháo chạy khỏi thị trường Trung Quốc.

Theo Goldman Sachs, dòng vốn rút ròng khỏi thị trường Trung Quốc đã tăng lên 75 tỷ USD trong tháng 9/2023, tăng gần 80% so với tháng 8/2023. Chưa kể, đây còn là mức cao nhất kể từ cuối năm 2016.

Rõ ràng là chính sách tiền tệ thắt chặt của Fed đã phần nào “thắt chặt” thị trường tài chính toàn cầu. Mặc dù khả năng Fed tăng lãi suất hay duy trì lãi suất cao vẫn còn đang được “để ngỏ” nhưng chắc chắn thị trường tài chính toàn cầu sẽ còn phải trải qua một đợt biến động trong tuần này khi những tín hiệu có ảnh hưởng đến chính sách tiền tệ của Fed được công bố.