Đằng sau quyết định giảm gần 8.000 tỷ đồng 'tiền mặt' của VPS

Sự “phòng thủ” của Công ty Chứng khoán VPS nhiều khả năng xuất phát từ quy mô nợ, lãi vay và triển vọng thị trường chứng khoán.

Báo cáo tài chính quý IV/2023 của Công ty Chứng khoán VPS có một chi tiết khá đặc biệt: Tiền và các khoản tương đương tiền (gọi tắt là “tiền mặt”) giảm tới 7.950 tỷ đồng chỉ trong một quý.

Theo đó, nếu như tính đến cuối quý III/2023, “tiền mặt” của VPS ở mức 10.733 tỷ đồng thì đến cuối quý IV/2023 chỉ còn 2.783 tỷ đồng, tương đương giảm 74%.

Điều gì khiến VPS quyết định giảm mạnh lượng “tiền mặt” như vậy trong quý cuối năm 2023? Nhìn lại dòng thời gian kể từ quý IV/2021, đây không phải lần đầu tiên lượng “tiền mặt” của VPS giảm mạnh. Hồi quý I/2022, khoản mục này của VPS cũng giảm khá mạnh khoảng 4.300 tỷ đồng. Hoặc như hồi quý I/2023, khoản mục này giảm khoảng 8.200 tỷ đồng. Tuy nhiên, 2 thời kỳ này lại có sự khác biệt cơ bản so với quý IV/2023.

Cụ thể, quý I/2022, mặc dù “tiền mặt” của VPS giảm mạnh nhưng giá trị tài sản tài chính và các khoản phải thu từ việc bán các tài sản tài chính lại tăng mạnh, cho thấy sự sụt giảm “tiền mặt” thực ra chỉ là sự điều chuyển nguồn lực sang các tài sản khác. Tình huống tương tự cũng xảy ra ở quý I/2023 khi giá trị tài sản tài chính và các khoản phải thu từ việc bán tài sản tài chính cũng tăng rất mạnh, bên cạnh đó, dư nợ margin cũng tăng đáng kể. Thậm chí, tổng tài sản của VPS còn tăng trong 2 thời kỳ trên.

Nhưng quý IV/2023 lại khác. Không những “tiền mặt” giảm mạnh mà giá trị các tài sản tài chính cũng suy giảm đáng kể. Điều này khiến tổng tài sản của VPS giảm tới gần 9.400 tỷ đồng chỉ trong một quý.

Sự “phòng thủ” của VPS nhiều khả năng xuất phát từ quy mô nợ, lãi vay và triển vọng thị trường. Trong bối cảnh triển vọng tăng trưởng của thị trường chứng khoán còn tương đối mịt mờ do khả năng phục hồi của nền kinh tế khá chậm chạp, cơ hội tăng mạnh dư nợ cho vay margin theo đó cũng không mấy sáng sủa, việc giữ đòn bẩy tài chính ở mức cao và “ngốn” chi phí lãi vay lớn là không cần thiết.

Đi sâu hơn, cuối quý III/2023, nợ phải trả của VPS lên đến 23.062 tỷ đồng, gấp 2,6 lần vốn chủ sở hữu và là mức cao nhất kể từ quý IV/2021. Sang đến cuối quý IV/2023, nợ phải trả của VPS giảm khoảng 9.600 tỷ đồng xuống chỉ còn 13.480 tỷ đồng, gấp 1,5 lần vốn chủ sở hữu.

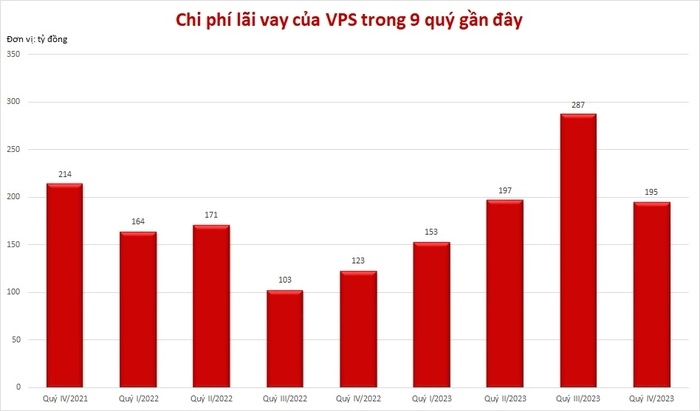

Chính việc nợ phải trả nói chung và nợ vay nói riêng tăng trong thời gian khá dài đã khiến chi phí lãi vay của VPS ngày càng phình to. Nếu như quý III/2022, chi phí lãi vay của công ty chứng khoán này chỉ ở mức 103 tỷ đồng thì sang đến quý IV/2022 đã tăng lên 123 tỷ đồng, tiếp tục tăng lên 153 tỷ đồng vào quý I/2023, 197 tỷ đồng vào quý II/2023 và 287 tỷ đồng vào quý III/2023. Đây là một trong những nguyên nhân khiến lợi nhuận trước thuế 9 tháng đầu năm 2023 của VPS giảm 35% so với cùng kỳ năm 2022.

Cộng thêm việc tăng trưởng dư nợ cho vay margin có xu hướng chững lại (sau khi tăng mạnh 45% trong quý II/2023, dư nợ cho vay margin giảm trong quý III/2023 và chỉ tăng 8,4% trong quý IV/2023), càng khiến VPS phải hạ đòn bẩy tài chính để giảm chi phí lãi vay, từ đó nâng lợi nhuận lên. Trên thực tế, chi phí lãi vay quý IV/2023 của VPS đã giảm xuống còn 195 tỷ đồng nhưng tổng chi phí lãi vay cả năm vẫn lên đến 832 tỷ đồng, gần gấp rưỡi năm 2022, là nguyên nhân quan trọng khiến lợi nhuận trước thuế cả năm 2023 của VPS giảm 18% so với năm 2022, đạt 828 tỷ đồng.

VPS được biết đến là “quán quân” thị phần môi giới cổ phiếu trên cả 3 sàn (HoSE, HNX và UPCoM) và cũng là “quán quân” thị phần môi giới chứng khoán phái sinh. Tuy nhiên, xét về dư nợ cho vay margin - nguồn thu quan trọng bậc nhất của các công ty chứng khoán hiện nay, VPS vẫn xếp sau TCBS, SSI, Mirae Asset và HSC.