Điểm tên các doanh nghiệp huy động trái phiếu trong thời điểm thị trường BĐS

Thị trường trái phiếu bất động sản đã có dấu hiệu giảm nhiệt trong 2 tháng vừa qua kể từ sau khi có Nghị định mới, nhưng trong đầu tháng 11 này vẫn ghi nhận các ông lớn bất động sản huy động trái phiếu lên tới hàng nghìn tỷ đồng.

Một số doanh nghiệp đáng chú ý trong đợt huy động trái phiếu gần đây

TNG Holdings Việt Nam thông qua công ty thành viên đã phát hành tổng cộng 15.434 tỷ đồng trái phiếu từ đầu năm đến nay.

Cụ thể, bất động sản Hano-Vid công bố đã phát hành 60 lô trái phiếu kỳ hạn 5 năm, thu về 2.885 tỷ đồng. Trái phiếu không được đảm bảo, không chuyển đổi và lãi trái phiếu được thanh toán 1 năm 1 lần. Thời gian phát hành từ 7/8-7/11.

Trước đó vào đầu tháng 7, doanh nghiệp cũng đã phát hành 60 lô trái phiếu, huy động 2.769 tỷ đồng. Qua 2 đợt phát hành, doanh nghiệp đã huy động tổng cộng 5.654 tỷ đồng trái phiếu.

Một thành viên khác của TNG Holdings Việt Nam là Đầu tư Phát triển BĐS TNR Holdings phát hành thành công 9.780 tỷ đồng trái phiếu riêng lẻ. Đa phần là các lô trái phiếu có lãi suất 10,9%/năm, kỳ trả lãi 12 tháng.

Trung Nam Group (Mã: TRUNGNAM) huy động gần 15.000 tỷ đồng trái phiếu cho bất động sản và điện mặt trời

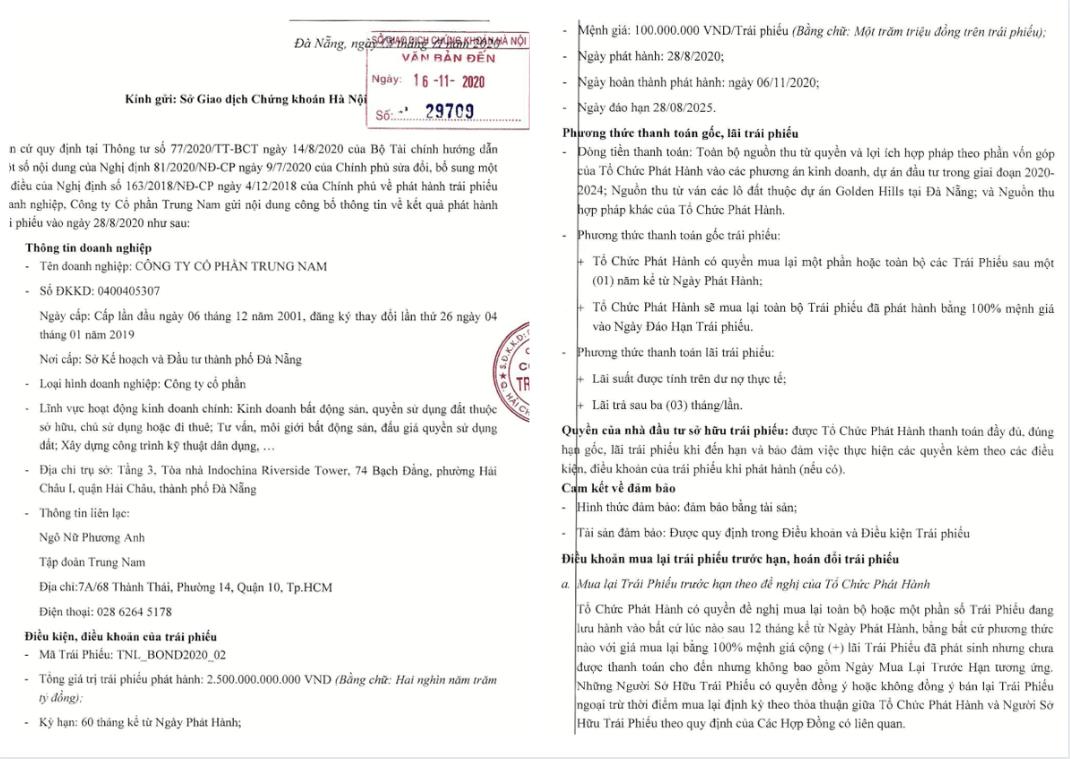

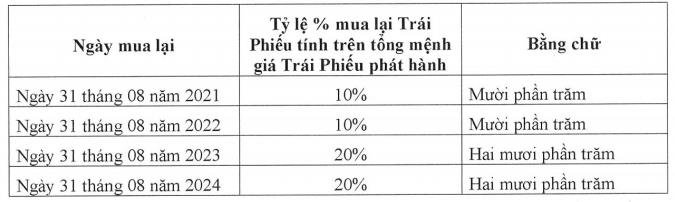

Cụ thể, theo công bố của Sở Giao dịch Chứng khoán Hà Nội (HNX), Trung Nam – thành viên Trung Nam Group vừa hoàn tất đợt phát hành 2.500 tỷ đồng trái phiếu vào ngày 6/11 vừa qua. Vào tháng 5, doanh nghiệp này cũng đã huy động thành công 1.400 tỷ đồng trái phiếu kỳ hạn 5 năm và 600 tỷ đồng trái phiếu kỳ hạn 3 năm.

Không chỉ huy động vốn cho mảng bất động sản, mảng năng lượng của Trung Nam cũng rất tích cực gọi vốn cho dự án điện mặt trời. Cụ thể, Công ty TNHH Điện mặt trời Trung Nam Thuận Nam đã bán thành công 5.800 tỷ đồng trái phiếu kể từ đầu năm đến nay. Đồng thời, vào quý IV/2019, Điện mặt trời Trung Nam đã vay 4.588 tỷ đồng trái phiếu.

Trái phiếu được đảm bảo và dòng tiền thanh toán bằng chính dự án nhà máy điện mặt trời 450 MW tại xã Phước Minh, huyện Thuận Nam, tỉnh Ninh Thuận; nguồn thu từ kinh doanh lô đất dự án Golden Hills City và Vệt 50 m tại Đà Nẵng của Công ty Trung Nam.

Tổng công ty Becamex IDC (Mã: BCM) Vào ngày 13/11 vừa qua “ông lớn” bất động sản này cũng vừa thông báo đã hoàn hành đợt phát hành 2.000 tỷ đồng trái phiếu thông qua phát hành riêng lẻ từ 31/8.

Với kỳ hạn 5 năm, ngày đáo hạn là 31/8/2025. Lãi trái phiếu được trả sau, định kì tròn 6 tháng liên tục kể từ ngày phát hành.

Các trái chủ gồm BIDV 1.080 tỷ đồng, Ngân hàng Indoniva 500 tỷ đồng, Ngân hàng liên doanh Việt - Nga 400 tỷ đồng và CTCP Đầu tư và phát triển Ngân Lực 20 tỷ đồng.

Về kết quả kinh doanh, tính đến cuối tháng 9 theo BCTC cho thấy, Becamex đang đi vay hơn 15.627 tỉ đồng, tăng hơn 1.200 tỉ đồng so với ngày đầu năm, phần lớn đến từ vay ngân hàng BIDV, ngân hàng ACB và trái phiếu thường đến hạn trả.

Được biết, tháng 8 vừa qua, Becamex IDC đã phát hành 17 lô trái phiếu với tổng giá trị gần 1.800 tỉ đồng. Do đó, nhiều khả năng số tiền này đang được doanh nghiệp gửi tại nhà băng.

Cũng tại thời điểm cuối tháng 9, nợ phải trả của Becamex IDC trên 26.008 tỉ đồng, tăng 10% so với đầu kì. Trong đó, tổng dư nợ vay chiếm 13.349 tỉ đồng và trích trước giá vốn các dự án hơn 7.780 tỷ đồng.

Thông tin từ BCTC cho thấy, Becamex IDC có tổng dư nợ trái phiếu hơn 7.500 tỷ đồng. Trong đó, số tiền vay trái phiếu phát sinh trong kì hơn 2.000 tỷ đồng. Vì riêng trong tháng 8, doanh nghiệp đã phát hành 1.800 tỷ đồng trái phiếu.

Ngoài ra, doanh nghiệp nợ ngắn hạn gần 3.000 tỷ đồng tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam, chi nhánh Bình Dương và vay dài hạn gần 1.800 tỷ đồng tại Ngân hàng TMCP Á Châu, chi nhánh Nguyễn Văn Trỗi.

CTCP Fecon (Mã: FCN) sẽ phát hành tối đa 80 tỷ đồng trái phiếu riêng lẻ trong tháng 12.

Hội đồng quản trị Fecom vừa thông qua nghị quyết phát hành tối đa 80 tỷ đồng trái phiếu riêng lẻ năm 2020 lần 2. Trái phiếu phát hành có kì hạn 18 tháng, lãi suất cố định 11%/năm. Mặt khác, Fecon sẽ dùng gần 30 triệu cổ phần sở hữu tại CTCP Năng lượng FECON làm tài sản đảm bảo cho khoản vay này.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có đảm bảo bằng tài sản với kì hạn là 18 tháng. Trái phiếu phát hành có mệnh giá 1 triệu đồng/trái phiếu. Giá phát hành bằng mệnh giá. Lãi suất cố định 11%/năm. Thời gian phát hành dự kiến vào tháng 12 năm nay.

Về tình hình kinh doanh, Tính chung 9 tháng đầu năm 2020, doanh thu thuần của Fecon ghi nhận 2.019 tỷ đồng, tăng 12% so với giá trị 9 tháng năm 2019. Song, lãi sau thuế đã giảm 43% còn 83 tỉ đồng. Trong đó, lợi nhuận sau thuế cổ đông công ty mẹ là 71 tỷ đồng, giảm 51% so với cùng kỳ.

Như vậy, sau ba quý, Fecon mới thực hiện được 50% kế hoạch doanh thu và 36% chỉ tiêu lợi nhuận cả năm 2020.

Thị trường trái phiếu hạ nhiệt nhưng vẫn tiềm ẩn nhiều rủi ro

Kể từ ngày 1/9/2020, Nghị định 81/2020/NĐ-CP có hiệu lực, quy định chặt chẽ các điều kiện phát hành trái phiếu DN. Lượng trái phiếu tháng 9/2020 giảm đến 84% so với tháng 8/2020. Thị trường trái phiếu DN, trong đó có trái phiếu BĐS được kiểm soát chặt chẽ hơn. Dẫu vậy, lượng trái phiếu phát hành giảm không đồng nghĩa với giảm rủi ro.

Theo dữ liệu từ FiinRating, một bộ phận xếp hạng tín nhiệm thuộc FiinGroup, cho biết, hầu hết các DN BĐS đang huy động trái phiếu với lãi suất từ 10 - 12%/năm. Nhiều DN có năng lực tài chính yếu cũng huy động vốn với mức lãi suất tương đương DN có năng lực tài chính tốt. “Lãi suất hứa hẹn đưa ra ở mức cao nhưng thực tế cho thấy nhiều DN không có khả năng chi trả cho nhà đầu tư”, FiinRating nhấn mạnh.

Ngoài ra, Công ty CP Chứng khoán SSI cũng đánh giá, rủi ro với trái phiếu BĐS còn hiệu hữu ở nhóm phát hành không có tài sản đảm, có thể nhắc tới TNR Holdings, khi mà thông tin phát hành trái phiếu riêng lẻ của doanh nghiệp này được công bố trên HNX rất vắn tắt, chỉ có thông báo vê lượng trái phiếu phát hành, ngoài ra không có bất cứ thông tin cơ bản nào về lãi suất, bên mua, tài sản bảo đảm và năng lực tài chính của tổ chức phát hành.

Việc các doanh nghiệp có năng lực tài chính yếu đang huy động được vốn với mức lãi suất tương đương với doanh nghiệp có năng lực tài chính tốt còn đặt ra dấu hỏi về nguồn tài chính, đặc biệt trong các đợt phát hành riêng lẻ. Đây là hình thức phát hành trái phiếu doanh nghiệp phổ biến thời gian qua, được đánh giá là kém minh bạch so với phát hành đại chúng.

Mới đây, Hiệp hội Bất động sản TPHCM (HoREA) thậm chí còn cho rằng, một số trái phiếu doanh nghiệp bất động sản hiện đang có nguy cơ chuyển thành nợ xấu, gây rủi ro lớn cho nhà đầu tư, đặc biệt là các nhà đầu tư cá nhân.