Hoàng Anh Gia Lai (HAG) bất ngờ quay lại kế hoạch phát hành 1.700 tỷ đồng cổ phiếu riêng lẻ

Công ty cổ phần Hoàng Anh Gia Lai (mã HAG – sàn HoSE) thông qua nghị quyết tiếp tục triển khai phương án chào bán cổ phiếu riêng lẻ, điều chỉnh phương án sử dụng vốn, danh sách nhà đầu tư.

Cụ thể, Hoàng Anh Gia Lai (HAGL) thông qua kế hoạch đăng ký chào bán 161.904.760 cổ phiếu với giá 10.500 đồng/cổ phiếu để huy động gần 1.700 tỷ đồng, cổ phiếu phát hành bị hạn chế chuyển nhượng trong vòng 1 năm và dự kiến triển khai trong năm 2022.

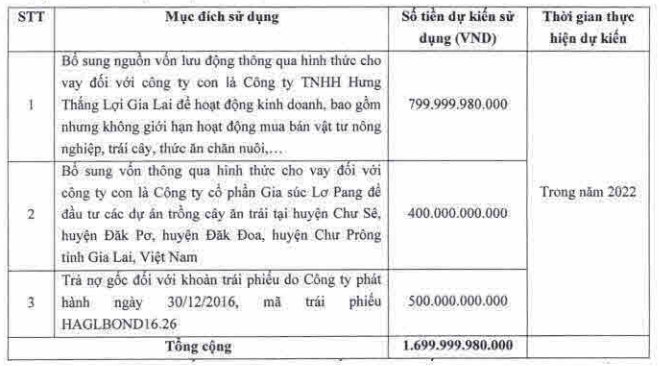

Số tiền huy động, Hoàng Anh Gia Lai dự kiến dùng gần 800 tỷ đồng bổ sung nguồn vốn lưu động thông qua hình thức cho vay đối với công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai; 400 tỷ đồng bổ sung vốn thông qua hình thức cho vay đối với công ty con là CTCP Gia súc Lơ Pang; và 500 tỷ đồng trả nợ gốc đối với khoản trái phiếu do Công ty phát hành ngày 30/12/2016 với mã HAGLBOND16.26.

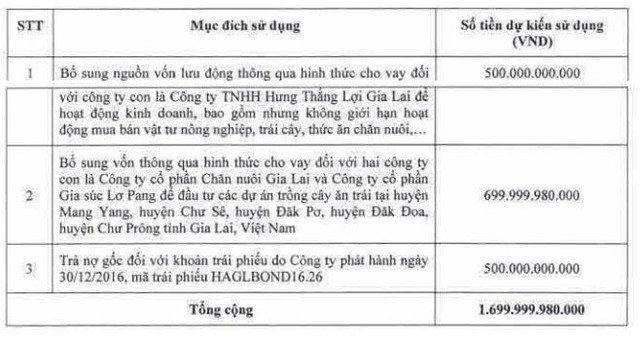

Được biết, tại Đại hội cổ đông thường niên, Hoàng Anh Gia Lai thông qua kế hoạch sử dụng vốn khi dùng 700 tỷ đồng bổ sung vốn thông qua hình thức cho vay đối với hai công ty là CTCP Chăn nuôi Gia Lai và CTCP Gia súc Lơ Pang; 500 tỷ đồng bổ sung nguồn vốn lưu động thông qua hình thức cho vay công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai; và 500 tỷ đồng trả nợ trái phiếu.

Như vậy, thay đổi mục đích sử dụng vốn lớn nhất là không còn bổ sung vốn thông qua hình thức cho vay đối với CTCP Chăn nuôi Gia Lai.

Về danh sách nhà đầu tư tham dự kiến tham gia đợt phát hành gồm 9 nhà đầu tư cá nhân và tổ chức, không thay đổi so với nội dung được thông qua ngày 22/4/2022.

Danh sách nhà đầu tư đăng ký mua cổ phiếu phát hành riêng lẻ của HAGL không thay đổi so với lần công bố mới nhất, vẫn gồm 2 tổ chức, 7 cá nhân, trong đó có 5 cá nhân là cổ đông của HAG. Tuy nhiên lần này HAGL không công bố số lượng đăng ký.

Trước đó vào ngày 23/4, HAGL cũng đã công bố thông báo điều chỉnh danh sách 9 nhà đầu tư chứng khoán chuyên nghiệp dự kiến được chào bán. Trong đó, Quản lý quỹ Việt Cát là nhà đầu tư mua nhiều cổ phần HAGL nhất với 47,6 triệu đơn vị để nâng tỷ lệ nắm giữ lên 4,4%, dự tính chi gần 500 tỷ đồng. Trước khi chào bán, quỹ này chưa sở hữu cổ phiếu HAG.

Trong khi đó, hai nhà đầu tư trong danh sách cũ là công ty Glory Land giảm khối lượng mua từ 95,2 triệu đơn vị xuống còn 38 triệu đơn vị, tương ứng với tỷ lệ sau chào bán đạt 3,5% và ông Nguyễn Đức Tùng Quân giảm 7,6 triệu đơn vị dự kiến mua xuống còn 11,3 triệu cổ phiếu.

Mới đây, HAGL đã công bố thông tin mua lại trái phiếu trước hạn. Cụ thể, Công ty dự kiến sẽ thanh toán một phần nợ gốc trước hạn (lô trái phiếu HAGLBOND16.26) với giá trị là 605 tỷ đồng. Thời gian dự kiến trong vòng 10 ngày kể từ ngày công bố 22/9/2022. Nguồn trả nợ lấy từ tiền thu nợ từ HAGL Agrico (HNG) và nguồn tiền sản xuất kinh doanh.

Trên thị trường, cổ phiếu HAG đã tăng gấp đôi trong vòng hơn 3 tháng qua, từ mức 6.980 đồng/cổ phiếu (kết phiên 17/6) lên 13.700 đồng/cổ phiếu (phiên 26/9). Tuy nhiên, so với mức đỉnh đạt được hồi giữa tháng 1/2022, thị giá cổ phiếu HAG vẫn còn thấp hơn khoảng 11%.

Đáng chú ý, nghị quyết mới về việc tiếp tục triển khai phương án chào bán cổ phiếu riêng lẻ được HAGL đưa ra chỉ 3 ngày sau khi HĐQT công ty này vừa quyết định tạm dừng hồ sơ đăng ký chào bán riêng lẻ (ngày 23/9/2022) để điều chỉnh phương án sử dụng vốn chi tiết để đảm bảo phù hợp nhu cầu thực tiễn.

Hoàng Anh Gia Lai cho biết, việc tạm dừng để điều chỉnh phương án sử dụng vốn chi tiết đảm bảo phù hợp với nhu cầu thực tiễn của Công ty và mang lại hiệu quả đầu tư. Sau khi có phương án sử dụng vốn mới, Công ty sẽ nộp lại hồ sơ đăng ký chào bán riêng lẻ cho Ủy ban Chứng khoán Nhà nước theo quy định hiện hành và sẽ báo cáo việc điều chỉnh.