Kinh tế đối diện 4 thách thức và 3 động lực, VN-Index sẽ về vùng 1.300 điểm nửa cuối 2023?

VNDirect cho rằng trong những tháng đầu năm 2023, nguyên nhân thị trường chứng khoán tăng phần lớn do định giá các tài sản đã quá hấp dẫn, song đà tăng sẽ khá mong manh và không ổn định. Từ giữa năm 2023, đà tăng sẽ vững chãi hơn. Trên cơ sở đó, VNDirect dự báo VN-Index sẽ quay trở lại vùng 1.300 – 1.350 điểm trong năm sau.

3 động lực, 4 thách thức, 2 "vùng xám"

Trong báo cáo chiến lược đầu tư năm 2023 vừa công bố, Công ty Cổ phần Chứng khoán VNDirect đã đưa ra 3 động lực tăng trưởng của nền kinh tế trong năm 2023.

Động lực thứ nhất là du lịch quốc tế phục hồi mạnh mẽ. Điều này có được là nhờ kể từ ngày 15/2/2022, Việt Nam dỡ bỏ hạn chế tần suất các chuyến bay quốc tế và khôi phục chính sách thị thực như trước đại dịch. Đến ngày 15/5/2022, Việt Nam dừng yêu cầu xác nhận kết quả xét nghiệm Covid-19 đối với hành khách quốc tế và nối lại hoàn toàn hoạt động hàng không quốc tế.

Động lực thứ hai là đẩy mạnh giải ngân vốn đầu tư công. Theo VNDirect, có xu hướng rõ nét rằng Chính phủ Việt Nam đang thúc đẩy đầu tư công để hỗ trợ nền kinh tế. Chính phủ đã công bố dự toán ngân sách năm 2023, trong đó vốn đầu tư từ ngân sách nhà nước (hay còn gọi là đầu tư công) ước đạt 698.867 tỷ đồng, tăng 28,9% so với kế hoạch năm trước. Con số này bao gồm vốn phân bổ cho các dự án thuộc Chương trình phục hồi và phát triển kinh tế xã hội.

Để đạt được kế hoạch đầy tham vọng này, Chính phủ Việt Nam đã nới lỏng mục tiêu lạm phát bình quân năm 2023 tăng lên 4,5% so với mục tiêu năm 2022 là 4%, đồng thời dự báo mức thâm hụt ngân sách cao hơn trong năm 2023 là 4,5% từ mức 4% của năm 2022.

Một yếu tố khác hỗ trợ đầu tư công trong năm 2023 là giá vật liệu xây dựng giảm trong những tháng gần đây. Cụ thể, sau khi đạt đỉnh vào tháng 4, giá thép xây dựng trong nước giảm 19,7% so với mức đỉnh (giảm 10,6% so với cùng kỳ) và giảm 6,7% so với cuối năm 2021.

"Chúng tôi kỳ vọng giá vật liệu xây dựng sẽ tiếp tục giảm trong các quý tới do nhu cầu yếu. Giá vật liệu xây dựng giảm có thể giúp các doanh nghiệp xây dựng cải thiện biên lợi nhuận và đẩy nhanh tiến độ các dự án đầu tư công. Do đó, chúng tôi cho rằng vốn đầu tư công thực hiện năm 2023 có thể tăng 20-25% so với số thực tế năm 2022. Các dự án đầu tư công trọng điểm sẽ được đẩy mạnh thực hiện trong năm 2023 bao gồm: Cao tốc Bắc Nam giai đoạn 1 và 2, Sân bay quốc tế Long Thành", VNDirect nêu quan điểm.

Động lực thứ ba là sự chuyển dịch năng lượng mạnh mẽ hướng tới sự phát triển bền vững.

VNDirect nhấn mạnh Việt Nam sẽ tiếp bước Indonesia và Nam Phi nhận gói tài trợ biến đổi khí hậu trị giá ít nhất 11 tỷ USD để giảm sự phụ thuộc của nền kinh tế vào than đá và thúc đẩy triển khai các nguồn năng lượng tái tạo. Được dẫn dắt bởi Liên minh châu Âu (EU) và Vương quốc Anh, thỏa thuận tài trợ này nhằm mục đích công bố “Đối tác chuyển đổi năng lượng công bằng” tại hội nghị thượng đỉnh EU- ASEAN vào ngày 14 tháng 12 sắp tới. Khoảng 5 - 7 tỷ USD sẽ đến từ các khoản vay và trợ cấp của khu vực công, và phần còn lại từ các nguồn tư nhân.

Gói tài trợ của Việt Nam là gói thứ ba trong một loạt các thỏa thuận lớn nhằm giúp các quốc gia có thu nhập trung bình phụ thuộc nhiều vào than đá đẩy nhanh quá trình chuyển đổi sang nền kinh tế carbon thấp. Thỏa thuận trị giá 8,5 tỷ USD của Nam Phi là thỏa thuận đầu tiên, được công bố tại Hội nghị các Bên tham gia Công ước khung của Liên hợp quốc về Biến đổi khí hậu (COP) năm ngoái, với kế hoạch đầu tư được ký kết tại cuộc họp năm nay ở Ai Cập. Trong khi đó, hiệp ước trị giá 20 tỷ USD của Indonesia đã được công bố tại cuộc họp của G20 tại Bali.

Tuy nhiên, nền kinh tế Việt Nam cũng phải đối diện 4 thách thức.

Thách thức đầu tiên phải kể đến là xuất khẩu tăng trưởng chậm lại do cầu thế giới suy yếu.

Theo Báo cáo triển vọng kinh tế toàn cầu mới nhất của Fitch, tăng trưởng chi tiêu của người tiêu dùng được dự báo đạt 2,5% trong năm 2022 trước khi giảm xuống còn 0,9% vào năm 2023 trong bối cảnh tăng trưởng kinh tế toàn cầu giảm tốc. Đà tăng lãi suất điều hành quyết liệt của FED sẽ tác động mạnh hơn đến tăng trưởng việc làm và chi tiêu của người tiêu dùng Mỹ và EU - đối tác thương mại lớn của Việt Nam trong năm 2023.

Một số công ty công nghệ của Mỹ (Twitter, Meta) gần đây đã tuyên bố sa thải nhân viên và tiến hành các biện pháp cắt giảm chi phí khác, kéo theo lo ngại chỉ số thất nghiệp gia tăng. Ngoài ra, hai nhà bán lẻ lớn nhất của Mỹ là Amazon và Walmart đã công bố kết quả kinh doanh quý III/2022 kém khả quan. Doanh thu và lợi nhuận ròng của Amazon trong quý III/2022 lần lượt giảm 15,4% so với cùng kỳ và 9,6% so với cùng kỳ, trong khi Walmart ghi nhận khoản lỗ ròng 1,7 tỷ USD trong quý III/2022.

VNDirect nhận định việc mở cửa trở lại và nhu cầu nội địa phục hồi của nền kinh tế Trung Quốc khó có thể bù đắp được nhu cầu tiêu dùng suy giảm tại Mỹ và châu Âu trong năm 2023. Do đó, công ty chứng khoán này cho rằng tăng trưởng xuất khẩu của Việt Nam sẽ chậm lại trong năm 2023 và dự báo giá trị xuất khẩu của Việt Nam tăng 9-10% so với cùng kỳ trong năm 2023, thấp hơn mức tăng trưởng dự báo của năm 2022 là 14%.

VNDirect kỳ vọng thặng dư thương mại của Việt Nam sẽ tăng lên 12 tỷ USD trong năm 2023 từ mức thặng dư thương mại dự kiến là 10,4 tỷ USD trong năm 2022.

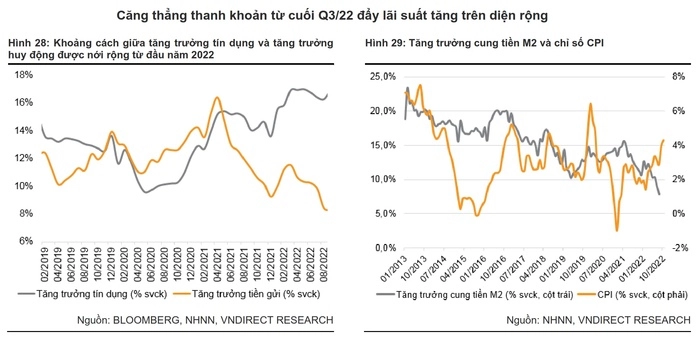

Thách thức thứ hai là áp lực lãi suất và tỷ giá còn kéo dài cho đến ít nhất là quý II/2023.

"Bước sang năm 2023, chúng tôi nhận thấy áp lực đối với mặt bằng lãi suất trong nước và tỷ giá hối đoái có thể kéo dài cho đến quý II/2023, sau đó sẽ giảm bớt đáng kể sau khi FED chuyển dịch chính sách tiền tệ sang hướng trung lập hơn", báo cáo nêu.

VNDirect cho rằng Ngân hàng Nhà nước (NHNN) có thể giữ nguyên lãi suất điều hành trong năm 2023 do: FED giảm tốc độ tăng lãi suất trong năm 2023 và chỉ số đồng USD có xu hướng giảm (một số tổ chức nghiên cứu hàng đầu dự báo chỉ số đồng USD sẽ ở mức 103-106 trong năm 2023), bên cạnh đó, lạm phát trong nước tăng nhưng vẫn trong tầm kiểm soát.

"Trong bối cảnh áp lực tỷ giá giảm, NHNN có thể xem xét ưu tiên mục tiêu ổn định mặt bằng lãi suất để hỗ trợ doanh nghiệp và nền kinh tế, đặc biệt trong nửa cuối năm 2023. Chúng tôi dự báo lãi suất tái cấp vốn duy trì ở mức 6,0% và lãi suất tái chiết khấu duy trì ở mức 4,5% trong năm 2023. Chúng tôi kỳ vọng áp lực đối với đồng VND sẽ giảm đáng kể từ quý II/2023. Chúng tôi dự báo đồng VND có thể tăng 1-2% so với USD trong năm 2023 do FED chuyển từ chính sách "thắt chặt tiền tệ" sang "bình thường hóa" vào năm tới", báo cáo cho biết.

Tuy nhiên, VNDirect cho rằng không thể loại trừ rủi ro FED sẽ thắt chặt tiền tệ mạnh hơn và lâu hơn so với kỳ vọng của thị trường nếu lạm phát hạ nhiệt không như kỳ vọng của FED (do xung đột Nga-Ucraina leo thang, khủng hoảng lương thực, gián đoạn chuỗi cung ứng). Nếu điều đó xảy ra, tỷ giá hối đoái và lãi suất của Việt Nam có thể chịu nhiều áp lực nhiều hơn so với kỳ vọng của chúng tôi trong năm 2023.

Thách thức thứ ba là lạm phát sẽ tăng trong năm 2023 nhưng vẫn trong tầm kiểm soát, theo nhìn nhận của VNDirect.

Cụ thể, các yếu tố có thể đẩy lạm phát lên gồm: Tăng lương cơ sở, giá nguyên vật liệu tiếp tục cao cho đến quý III/2023, tăng giá các dịch vụ thiết yếu, lãi suất tăng làm tăng chi phí doanh nghiệp khiến giá đầu ra tăng, tiêu dùng dù tăng trưởng chậm lại nhưng được bù đắp bởi xu hướng phục hồi du lịch.

Tóm lại, VNDirect dự báo lạm bình quân của Việt Nam tăng 3,8% so với cùng kỳ trong năm 2023 (so với kỳ vọng 3,2% trong năm 2022), vẫn nằm trong mục tiêu kiểm soát lạm phát trung bình năm 2023 dưới 4,5% của Chính phủ.

"Mùa đông đang đến với thị trường bất động sản" là thách thức thứ tư mà VNDirect nêu ra.

VNDirect cho biết nhiều dấu hiệu cho thấy thị trường bất động sản (BĐS) trong nước đang bước vào chu kỳ giảm: (1) Các doanh nghiệp BĐS khó tìm được cách đảo nợ do các quy định chặt chẽ hơn về phát hành TPDN và thắt chặt tín dụng; (2) lãi suất vay mua nhà tăng kéo theo nhu cầu mua nhà giảm và (3) nguồn cung mới sụt giảm đến từ trì hoãn quá trình phê duyệt dự án do chờ Luật Đất đai sửa đổi.

Tuy nhiên, theo VNDirect, chu kỳ giảm này có thể khác với đáy của chu kỳ năm 2011-2013. Cụ thể, tình trạng tài chính của các doanh nghiệp BĐS đã niêm yết hiện đang tốt hơn so với chu kỳ giảm lần trước. Vì vậy, chu kỳ giảm lần này sẽ có ít khốc liệt hơn và với thời gian ngắn hơn. Bên cạnh đó, việc luật Đất đai 2023 có thể có hiệu lực từ nửa cuối năm 2024 sẽ giải quyết nút thắt trong phê duyệt các dự án khu đô thị mới, giúp nguồn cung nhà ở phục hồi từ năm 2024-2025.

Bên cạnh đó là những “vùng xám” với một vài biến số khó đoán có thể tác động tích cực hoặc kém tích cực đến triển vọng vĩ mô Việt Nam

Biến số thứ nhất là "liệu Việt Nam có còn là điểm đến hấp dẫn cho dòng vốn đầu tư nước ngoài?".

Việt Nam đang là một điểm đến hấp dẫn cho các công ty có chiến lược đa dạng hóa “Trung Quốc +1” nhờ chi phí lao động cạnh tranh, vị trí địa lý thuận lợi (gần trung tâm sản xuất ở miền nam Trung Quốc) và ổn định chính trị. Bên cạnh đó, Việt Nam đã ký kết nhiều hiệp định thương mại tự do (FTA) với các đối tác và khu vực lớn trên thế giới như CPTPP, EVFTA, RCEP...

Nhiều tập đoàn công nghệ lớn trên thế giới đặt mục tiêu đầu tư hoặc mở rộng sản xuất tại Việt Nam trong thời gian tới, cụ thể như: dây chuyền sản xuất iPhone, IPad của Apple, dây chuyền sản xuất điện thoại của Google (Pixel 7), Xiaomi và Oppo cũng bày tỏ ý định thành lập cơ sở sản xuất tại Việt Nam.

VNDirect dự báo vốn FDI đăng ký vào Việt Nam tăng 10-12% so với cùng kỳ và vốn FDI giải ngân tăng 6-8% so với cùng kỳ trong năm 2023.

Tuy nhiên, công ty chứng khoán này nhận thấy sự cạnh tranh thu hút FDI giữa các nước trong khu vực ngày càng gay gắt và dường như Việt Nam hiện đang tụt lại phía sau khi không hiện diện trong ngành công nghiệp bán dẫn và xe điện.

Năm 2020, Indonesia ban hành Đạo luật Omnibus là bước ngoặt cho các công ty nước ngoài đang hoạt động hoặc đầu tư vào quốc gia này. Kể từ đó, dòng vốn FDI vào Indonesia đã tăng vọt 10% so với cùng kỳ trong năm 2021 và 46% so với cùng kỳ lên 31 tỷ USD trong 9 tháng năm 2022.

Nếu như trong năm 2021, Việt Nam và Indonesia là hai nước trong khu vực thu hút nhiều vốn FDI nhất. Tuy nhiên sang năm 2022, Malaysia ghi nhận FDI tăng vọt lên 32 tỷ USD (gấp khoảng 3 lần so với cùng kỳ), đẩy Indo (31 tỷ USD) và Việt Nam (16 tỷ USD) xuống thứ hai và ba.

"Chúng tôi nhận thấy Việt Nam dường như đang chậm hơn so với các nước khác do không có chính sách thu hút rõ nét, điều này có thể làm giảm sức hấp dẫn của Việt Nam trong việc thu hút FDI trong tương lai", nhóm chuyên gia lưu ý.

Biến số thứ hai là lộ trình mở cửa và phục hồi kinh tế của Trung Quốc.

Cụ thể, tăng trưởng tổng mức bán lẻ của Trung Quốc đã giảm 0,5% so với cùng kỳ trong 10 tháng năm 2022 từ mức tăng tăng 2,5% so với cùng kỳ trong 9 tháng năm 2022 trong bối cảnh các thành phố lớn liên tục bị phong tỏa do COVID-19. Tăng trưởng lĩnh vực sản xuất giảm nhẹ từ mức 6,3% trong tháng 9 xuống còn 5% trong tháng 10 do gián đoạn chuỗi cung ứng liên tỉnh. Rủi ro vỡ nợ của các nhà phát triển BĐS gặp khó khăn về tài chính vẫn đang ở mức cao. Giá nhà đã giảm 13 tháng liên tiếp. Doanh số ký bán của các doanh nghiệp BĐS lớn đã giảm 33,7% so với đầu năm.

Trước diễn biến kinh tế kém khả quan, Chính phủ Trung Quốc đã công bố một số chính sách mới nhằm giúp tổng vốn đầu tư công tăng lên hơn 7 nghìn tỷ NDT (khoảng 1 nghìn tỷ USD) trong năm 2022. Khoản vốn này dự kiến sẽ thúc đẩy hoạt động xây dựng trong quý IV/2022 và cả trong năm 2023. Chính phủ Trung Quốc cũng đã ban hành “chính sách 16 điểm” nhằm giải cứu thị trường BĐS đang lâm vào khó khăn. Các khoản vay của nhà phát triển BĐS đáo hạn trong vòng 6 tháng tới sẽ được gia hạn thêm một năm.

Chính quyền cũng kêu gọi các định chế tài chính cung cấp hạn mức tín dụng cho các doanh nghiệp phát triển nhà ở có chất lượng tốt và rủi ro vỡ nợ có thể kiểm soát được.

VN-Index có thể quay trở lại vùng 1.300 - 1.500 điểm

VNDirect cho rằng năm 2023, cả nền kinh tế Việt Nam cũng như thị trường chứng khoán (TTCK) sẽ có hai nửa diễn biến tương đối khác nhau.

Trong những tháng đầu năm 2023, nguyên nhân thị trường tăng phần lớn do định giá các tài sản đã quá hấp dẫn, song đà tăng sẽ khá mong manh và không ổn định trong bối cảnh thanh khoản thấp, áp lực lãi suất, tỷ giá và bài kiểm tra năng lực thanh toán cho trái phiếu doanh nghiệp (TPDN) đáo hạn vẫn còn đó.

Tuy nhiên, từ giữa năm 2023, đà tăng sẽ vững chãi hơn nhờ các yếu tố: Các ngân hàng trung ương trở nên “bớt diều hâu” sẽ kích hoạt một đợt định giá lại tài sản mới; tăng trưởng lợi nhuận ròng toàn thị trường sẽ khởi sắc hơn trong nửa cuối 2023 nhờ lãi suất giảm, đồng VND mạnh lên, giá nguyên vật liệu đầu vào giảm và việc Trung Quốc mở cửa trở lại sẽ tạo thêm động lực; tín hiệu đạt đỉnh của cả lạm phát toàn cầu lẫn lãi suất của Mỹ sẽ kích thích khẩu vị rủi ro của nhà đầu tư nước ngoài tìm kiếm câu chuyện tăng trưởng cao từ những thị trường mới nổi.

"Chúng tôi dự báo VN-Index sẽ quay trở lại mức 1.300 – 1.350 điểm, trên cơ sở lợi nhuận doanh nghiệp niêm yết tăng 14% và định giá P/E ở mức 12 – 12,5 lần", phía VNDirect cho hay.