Loạt doanh nghiệp BĐS duy trì mô hình kinh doanh thâm hụt vốn, dòng tiền kinh doanh âm và nợ vay tăng mạnh

Cùng với diễn biến thị trường kém sôi động, tình hình tài chính của nhiều doanh nghiệp BĐS gây nhiều lo ngại khi dòng tiền kinh doanh liên tục âm...

Dòng tiền âm ở mức báo động

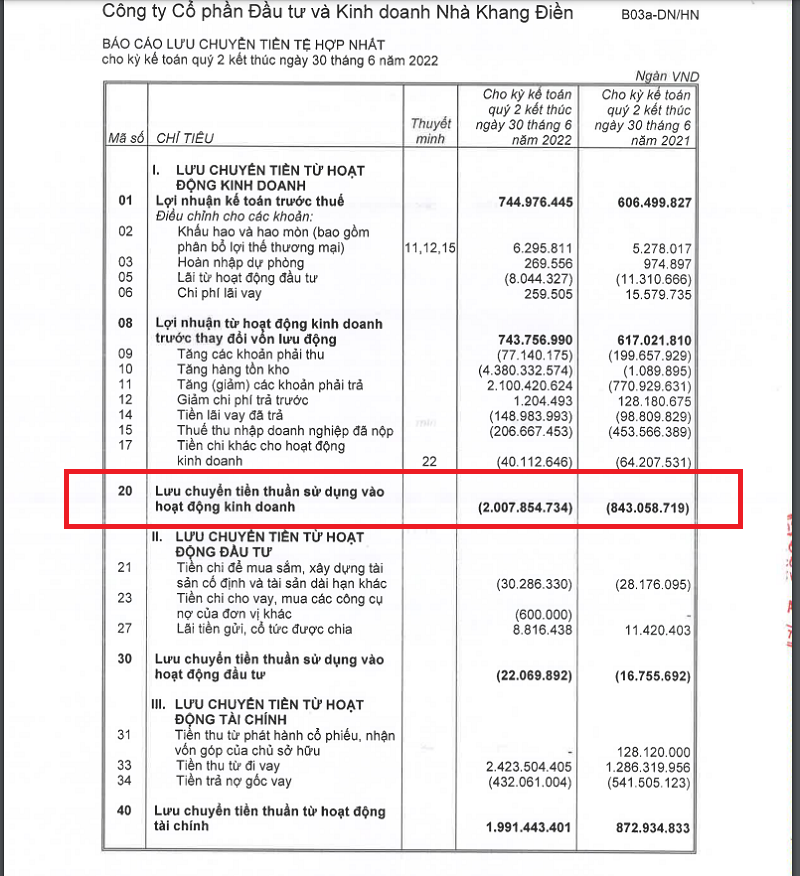

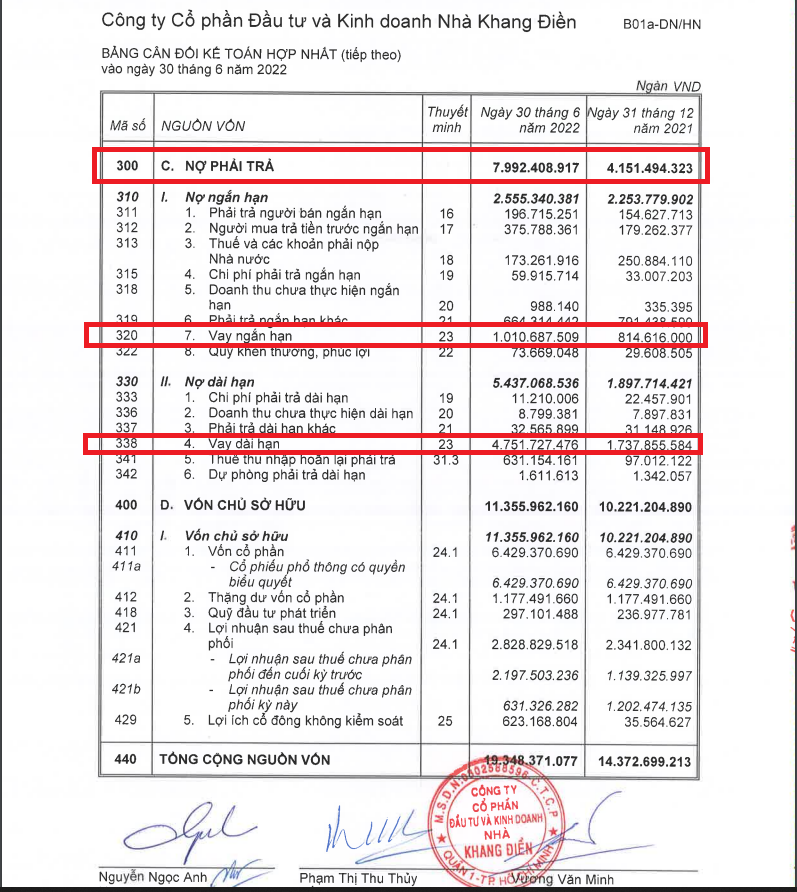

Đáng chú ý nhất phải kể đến Công ty Cổ phần Đầu tư và Kinh doanh Nhà Khang Điền (Mã CK: KDH), theo BCTC quý 2/2022 KDH, mặc dù 6 tháng đầu năm doanh nghiệp lãi hơn 625 tỉ đồng nhưng Nhà Khang Điền đang gặp vấn đề lớn với dòng tiền khi lưu chuyển tiền thuần từ hoạt động kinh doanh tiếp tục ghi nhận âm hơn 2.000 tỷ đồng trong nửa đầu năm do tồn kho tăng hơn 4.380 tỷ và các khoản phải trả tăng hơn 2.100 tỷ đồng. Riêng quý 2, dòng tiền kinh doanh của doanh nghiệp âm hơn 1.500 tỷ đồng.

Ngoài ra, dòng tiền đầu tư âm 22,1 tỷ đồng và dòng tiền tài chính dương 1.991,4 tỷ đồng, chủ yếu tăng vay nợ. Như vậy, trong 6 tháng đầu năm, Công ty đã tăng vay nợ để bù đắp thâm hụt dòng tiền kinh doanh chính.

Từ năm 2018 tới nay, Nhà Khang Điền cũng thường xuyên duy trì dòng tiền kinh doanh thâm hụt và phải huy động dòng vốn bên ngoài để tài trợ. Trong đó, dòng tiền kinh doanh năm 2018 ghi nhận âm 718,95 tỷ đồng, năm 2019 ghi nhận âm 163,53 tỷ đồng, và năm 2021 âm 2.009,74 tỷ đồng.

Tương tự, CTCP Tập đoàn Đất Xanh (Mã: DXG), mặc dù kết quả kinh doanh giảm so với cùng kỳ năm trước nhưng doanh nghiệp vẫn ghi nhận lãi 403 tỷ đồng lãi ròng Công ty mẹ. Tuy nhiên, trong 6 tháng đầu năm, do tăng hàng tồn kho và các khoản phải thu, dòng tiền kinh doanh của Đất Xanh âm hơn 1.866 tỷ đồng, trong khi cùng kỳ âm 33 tỷ đồng. Cụ thể, tồn kho của doanh nghiệp xấp xỉ 12.585 tỷ đồng, tăng 12% so với đầu năm và chiếm 41,4% tài sản.

Nợ phải trả của doanh nghiệp tại cuối tháng 6 ghi nhận trên 16.000 tỷ đồng, tăng 8% so với đầu năm. Trong đó, dư nợ vay gần 6.000 tỷ (trái phiếu chiếm hơn 3.600 tỷ), chiếm 60% là từ các khoản vay trái phiếu nhằm mục đích tài trợ dự án. Trong nửa đầu năm, Đất Xanh vay mới gần 3.643 tỷ đồng (cùng kỳ vay gần 2.296 tỷ đồng) và trả nợ gốc vay hơn 2.000 tỷ đồng (cùng kỳ thanh toán gần 1.250 tỷ đồng).

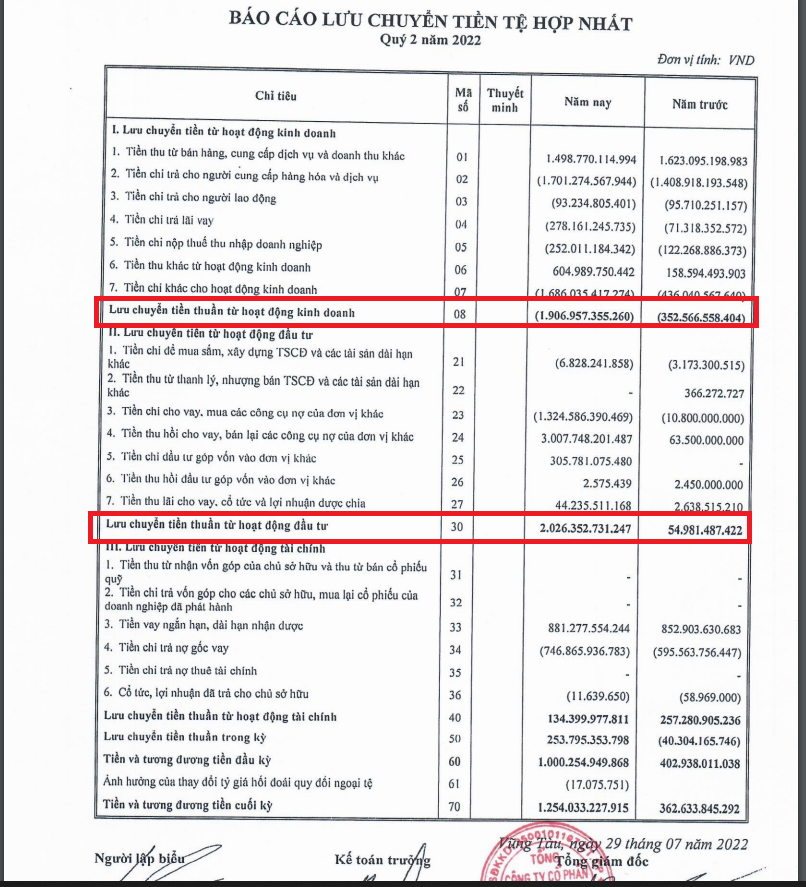

Tổng CTCP Đầu tư Phát triển Xây dựng (DIC Corp, Mã: DIG) 6 tháng đầu năm ghi nhận lợi nhuận sau thuế đạt 142,64 tỷ đồng. Tuy nhiên, dòng tiền kinh doanh của DIC Corp trong quý âm hơn 1.900 tỷ, trong khi cùng kỳ âm 353 tỷ. Đáng nói, DIC Corp đã trải qua 3 năm dòng tiền kinh doanh âm liên tục. Trong đó, năm 2019, Công ty ghi nhận âm 245,41 tỷ đồng; năm 2020, Công ty ghi nhận âm 504,3 tỷ đồng; và năm 2021, Công ty ghi nhận âm 1.966,48 tỷ đồng.

Như vậy, kể từ năm 2019 tới nay, DIC Corp liên tục duy trì mô hình kinh doanh thâm hụt vốn, phải huy động dòng tiền bên ngoài để bù đắp mô hình thâm hụt vốn kéo dài.

Điều này cũng khiến doanh nghiệp phải đẩy mạnh các hoạt động vay nợ, trong quý 2 năm nay, các khoản vay ngắn hạn và dài hạn DIG nhận được là 881 tỷ đồng, không nhiều biến động so với cùng kỳ năm trước. Doanh nghiệp cũng phải chi trả nợ gốc vay 747 tỷ đồng, tăng 25% so với cùng kỳ năm trước.

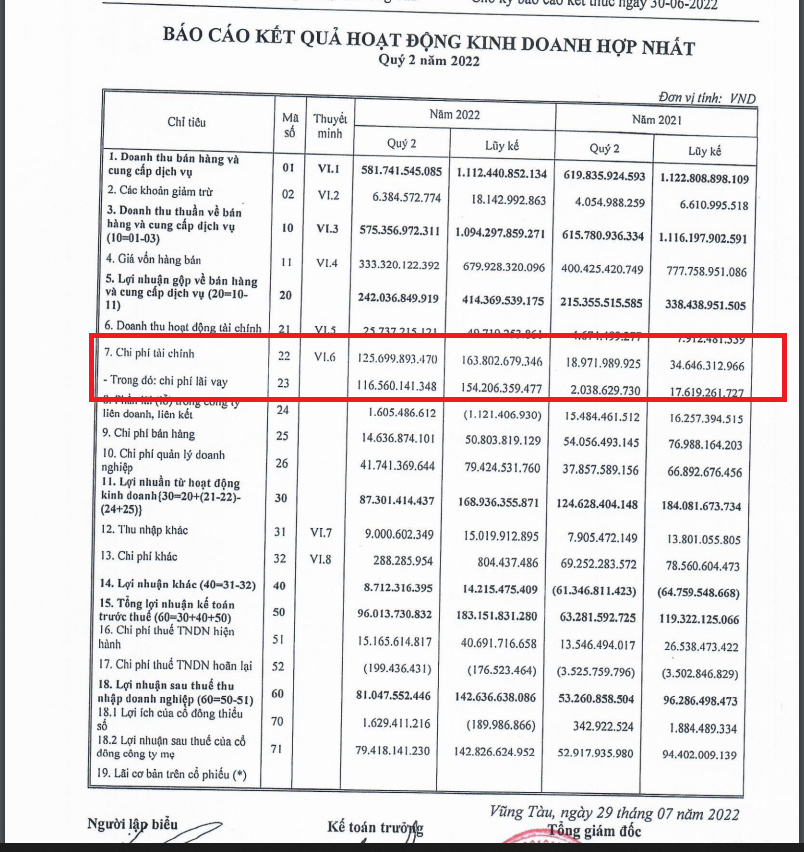

Duy trì các khoản nợ vay cũng khiến chi phí tài chính của doanh nghiệp kỳ này tăng mạnh, từ gần 19 tỷ đồng cùng kỳ năm 2021 lên gần 126 tỷ đồng trong quý 2 năm nay. Trong đó, chi phí lãi vay gần là 116 tỷ đồng, trong khi cùng kỳ năm trước chỉ ở mức 2 tỷ đồng.

Đẩy mạnh vay nợ để bù đắp, nợ vay nhiều doanh nghiệp tăng mạnh

Một “ông lớn” khác là Đầu tư Nam Long cũng đang trong tình trạng dòng tiền kinh doanh thâm hụt, cùng với đó là kết quả kinh doanh sụt giảm khi 6 tháng đầu năm, lợi nhuận sau thuế của doanh nghiệp đạt 225 tỷ đồng, giảm 46% so với cùng kỳ năm 2021.

Dòng tiền hoạt động kinh doanh của Nam Long trong 6 tháng đầu năm âm 237 tỷ đồng, trong khi cùng kỳ năm trước ghi nhận âm 676 tỷ đồng. Do đó, Nam Long Group đã đẩy mạnh các hoạt động vay nợ tài chính để bù đắp. Trong đó, tiền thu từ đi vay là hơn 2.000 tỷ, bên cạnh đó doanh nghiệp cũng trả nợ gốc 1.232 tỷ.

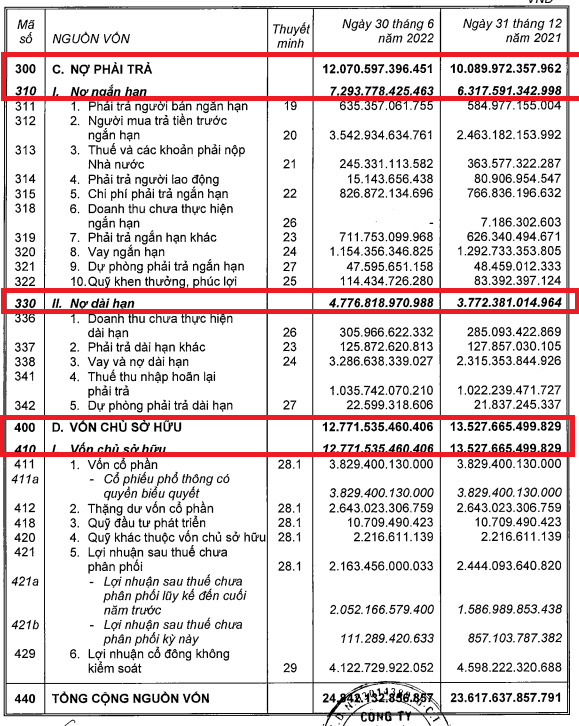

Đáng chú ý, nợ phải trả của Nam Long tính đến ngày 30/6/2022 ghi nhận trên 12.070 tỷ đồng, tăng 19,6% so với đầu năm. Trong đó, nợ ngắn hạn là 7.294 tỷ đồng, tăng 15% so với đầu năm; nợ dài hạn ghi nhận 4.776 tỷ đồng, tăng gần 27% so với đầu năm.

Đáng lo ngại hơn là tổng nợ vay của Nam Long tăng đến 23,1% so với hồi đầu năm. Tính đến ngày 30/6/2022, tổng nợ vay tại Nam Long đạt 4.441 tỷ đồng, chiếm 36,8% nợ phải trả. Trong đó, vay và nợ thuê tài chính dài hạn của Nam Long Group tăng gần 42% lên mức gần 3.287 tỷ đồng, vay và nợ thuê tài chính ngắn hạn 1.153 tỷ đồng.

Rất nhiều doanh nghiệp địa ốc cũng ghi nhận dòng tiền ở mức âm như Hải Phát Invest (Mã CK: HPX) âm 620 tỷ đồng. Để có tiền trang trải kinh doanh sản xuất, Hải Phát Invest buộc phải tăng vay nợ. Nợ phải trả cuối kỳ là 6.539 tỷ đồng tăng so với con số đầu năm và gấp 2 lần vốn chủ sở hữu. Trong cơ cấu nợ, vay nợ tài chính tăng từ 4.691 tỷ đồng lên 5.311 tỷ đồng, và chiếm gần 53% vốn chủ sở hữu. Tức là nguồn vốn hoạt động của Hải Phát Invest chủ yếu dựa vào vốn đi vay tài chính ngân hàng.

CTCP Đầu tư Năm Bảy Bảy (Mã CK: NBB), 6 tháng đầu năm 2022, dòng tiền kinh doanh chính âm kỷ lục gần 697 tỷ đồng trong khi cùng kỳ chỉ âm 178 tỷ đồng. Bên cạnh đó, dòng tiền đầu tư âm 1.113 tỷ đồng và dòng tiền tài chính dương 1.823 tỷ đồng chủ yếu tăng vay nợ.

Tổng nợ phải trả của doanh nghiệp ghi nhận hơn 4.519 tỷ đồng, tăng gần 78% so với đầu năm. Trong đó, dư nợ vay chiếm gần 3.143 tỷ đồng. Riêng khoản vay và nợ thuê tài chính dài hạn tăng mạnh từ 350 tỷ lên hơn 2.268 tỷ đồng

CTCP Địa ốc First Real (Mã CK: FIR) cũng ghi nhận dòng tiền âm kỷ lục trong 9 tháng qua. Cụ thể, trong 9 tháng qua, Công ty ghi nhận dòng tiền kinh doanh chính âm 428,8 tỷ đồng so với cùng kỳ dương 19,5 tỷ đồng. Ngoài ra, dòng tiền đầu tư âm 3,5 tỷ đồng và dòng tiền tài chính dương 435,8 tỷ đồng, chủ yếu phát hành thêm cổ phiếu và tăng vay nợ. Như vậy, trong 9 tháng, Công ty đã tăng phát hành cổ phiếu và tăng vay nợ để bù đắp thâm hụt dòng tiền kinh doanh.

Được biết, từ năm 2016 tới năm 2021, Công ty có 4/6 năm dòng tiền kinh doanh chính âm. Trong đó, dòng tiền âm kỷ lục nhất là năm 2018 khi Công ty ghi âm 77 tỷ đồng. Như vậy, trong 9 tháng của niên độ tài chính 2021-2022, dòng tiền kinh doanh chính đã âm kỷ lục từ năm 2016 tới nay.

Cụ thể, dòng tiền kinh doanh chính năm 2016 âm 17,7 tỷ đồng; năm 2017 âm 19,7 tỷ đồng; năm 2018 âm 77 tỷ đồng, năm 2019 dương 116,8 tỷ đồng, năm 2020 dương 16,4 tỷ đồng và năm 2021 âm 46,8 tỷ đồng.

Trong 9 tháng, tổng nợ vay ngắn hạn và dài hạn tăng 289,9% so với đầu năm, tương ứng tăng thêm 233,4 tỷ đồng lên 313,9 tỷ đồng và chiếm 26,4% tổng nguồn vốn. Ngoài ra, trong báo cáo kết quả chào bán cổ phiếu ra công chúng tháng 6/2022, Công ty cho biết đã huy động được 202,8 tỷ đồng từ cổ đông (chưa trừ đi các chi phí liên quan tới phát hành), trong báo cáo lưu chuyển tiền tệ, số tiền huy động ròng là 202,5 tỷ đồng.

Như vậy, trong 9 tháng qua, Công ty đã huy động tổng 435,9 tỷ đồng từ cổ đông và tăng vay nợ, số tiền này gần tương đương với tổng tồn kho và các khoản phải thu tăng lên 552 tỷ đồng.

Dựa trên biến động nguồn vốn bên ngoài, Công ty đã huy động dòng vốn bên ngoài, dòng vốn này chủ yếu chảy vào làm tăng tồn kho và các khoản phải thu, điều này cũng dẫn tới dòng tiền kinh doanh chính âm kỷ lục trong 9 tháng của năm tài chính 2021-2022.

Công ty cổ phần Đầu tư LDG (Mã CK: LDG), trong 6 tháng đầu năm 2022, dòng tiền kinh doanh chính tiếp tục âm 516,5 tỷ đồng so với cùng kỳ âm 416,4 tỷ đồng. Ngoài ra, dòng tiền đầu tư dương 34,7 tỷ đồng và dòng tiền tài chính dương 718.2 tỷ đồng, chủ yếu tăng vay nợ. Như vậy, trong 6 tháng đầu năm, LDG đã tăng vay nợ để bù đắp thâm hụt dòng tiền kinh doanh.

Được biết, LDG liên tục duy trì mô hình kinh doanh thâm hụt vốn kéo dài và tăng vay nợ để bù đắp thâm hụt dòng tiền kinh doanh. Trong đó, dòng tiền kinh doanh năm 2019 âm 1.769,56 tỷ đồng, năm 2020 ghi nhận âm 96,5 tỷ đồng, và năm 2021, tiếp tục ghi nhận dòng tiền kinh doanh âm 956,35 tỷ đồng.

Ngoài ra, về nợ vay, tính tới cuối quý II, tổng nợ vay ngắn hạn và dài hạn tăng 56,9% so với đầu năm, tương ứng tăng thêm 723,1 tỷ đồng lên 1.993 tỷ đồng và chiếm tới 25,4% tổng nguồn vốn.

Được biết, thời điểm 31/12/2018, LDG chỉ sử dụng 156,5 tỷ đồng nợ vay, chiếm 3,2% tổng nguồn vốn. Như vậy, từ cuối năm 2018 tới nay, Công ty đã tăng vay nợ thêm 2.876,1 tỷ đồng lên 1.993 tỷ đồng. Thời điểm tăng nợ vay trùng với giai đoạn dòng tiền kinh doanh liên tục thâm hụt, Công ty phải huy động dòng vốn bên ngoài bù đắp dòng tiền kinh doanh.

Cẩn trọng đối với các doanh nghiệp có dòng tiền kinh doanh liên tục âm

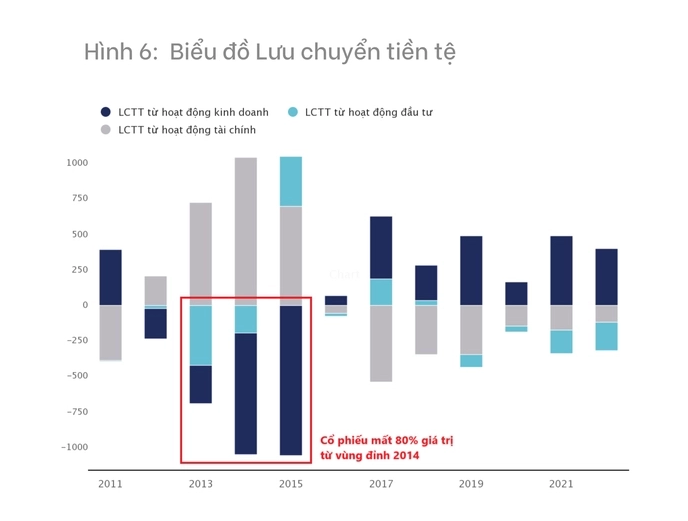

Theo một báo cáo phân tích mới đây của đội ngũ WiGroup, tình trạng dòng tiền từ hoạt động kinh doanh của doanh nghiệp liên tục âm là một trong những yếu tố tiềm ẩn rủi ro đối với doanh nghiệp và nhà đầu tư.

Theo phân tích của WiGroup, có nhiều lý do cho việc dòng tiền từ hoạt động kinh doanh của một doanh nghiệp bị âm. Nếu nhìn nhận tích cực thì do doanh nghiệp mới đưa vào hoạt động nhà máy mới, tiêu thụ đầu ra tốt nên tăng cường nhập hàng tồn kho,... Còn với góc nhìn tiêu cực cực thì do doanh nghiệp đang gặp khó khăn trong việc bán hàng và thu hồi tiền, phụ thuộc vào nhà cung cấp…

Tuy nhiên, nếu dòng tiền từ hoạt động kinh doanh của doanh nghiệp âm lớn và liên tục qua nhiều năm thì nhà đầu tư cần phải cẩn trọng. Vì sự thiếu hụt nguồn tiền này sẽ khiến doanh nghiệp buộc phải gia tăng dòng tiền từ hoạt động tài chính để làm vốn lưu động. Lúc này, áp lực trả lãi vay từ các khoản vay sẽ tác động tiêu cực ngược trở lại lên lợi nhuận và dòng tiền từ hoạt động kinh doanh của doanh nghiệp.

Tình hình sẽ trở nên tồi tệ hơn nữa khi bối cảnh kinh doanh không còn thuận lợi, doanh nghiệp lúc này sẽ rơi vào vòng xoáy tăng trưởng đi xuống cả về dòng tiền và kết quả hoạt động kinh doanh.

Cùng với đó, trong một điều kiện kinh doanh không thuận lợi, nếu một công ty duy trì hệ số đòn bẩy ở mức cao và liên tục gia tăng nó thì đây là một tín hiệu không thể tiêu cực hơn.

Điều này phản ánh việc công ty đang không thể tạo ra tiền từ hoạt động kinh doanh và phải thực hiện vay nợ để duy trì sản xuất. Nếu tình trạng này tiếp tục tiếp diễn trong thời gian dài thì việc công ty bị âm vốn chủ sở hữu và đi đến phá sản là hoàn toàn có thể xảy ra. “Đó chính là rủi ro cực kỳ lớn mà chúng ta nên tránh khi tìm hiểu và ra quyết định đầu tư cho một doanh nghiệp”, WiGroup khuyến cáo.