‘Mổ xẻ’ khối nợ của Becamex IDC trước thềm phát hành 1.080 tỷ đồng trái phiếu

Becamex IDC chuẩn bị phát hành lô trái phiếu thứ 6 trong năm 2024 để tái cơ cấu nợ. Tính đến hết quý III/2024, hệ số nợ vay/vốn chủ sở hữu của doanh nghiệp ở mức 1,1 lần, cao nhất nhóm bất động sản khu công nghiệp.

Mới đây, Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex IDC, HoSE: BCM) đã công bố phương án phát hành trái phiếu doanh nghiệp riêng lẻ năm 2024.

Cụ thể, doanh nghiệp muốn phát hành tối đa 10.800 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu, qua đó huy động tối đa 1.080 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và được bảo đảm bằng tài sản, phát hành tại thị trường trong nước dưới hình thức bút toán ghi sổ.

Lô trái phiếu dự kiến được chào bán trong quý IV/2024, có kỳ hạn 4 năm. Lãi suất đầu tiên (tương đương 2 kỳ thanh toán lãi đầu tiên) là 10,7%/năm, lãi suất áp dụng cho các kỳ thanh toán lãi tiếp theo bằng tổng lãi suất tham chiếu và biên độ là 4,4%/năm nhưng không thấp hơn 10,3%/năm, lãi trả sau, định kỳ 6 tháng/lần.

Tài sản đảm bảo cho trái phiếu bao gồm các quyền sử dụng đất và toàn bộ các quyền, lợi ích gắn liền với hoặc phát sinh liên quan tại 17 thửa đất có địa chỉ ở thị trấn Lai Uyên, huyện Bàu Bảng, tỉnh Bình Dương và 2 thửa đất ở phường Hòa Phú, thành phố Thủ Dầu Một, tỉnh Bình Dương. Tổng diện tích của các thửa đất này là 150.906 m2, giá trị định giá hơn 1.723 tỷ đồng.

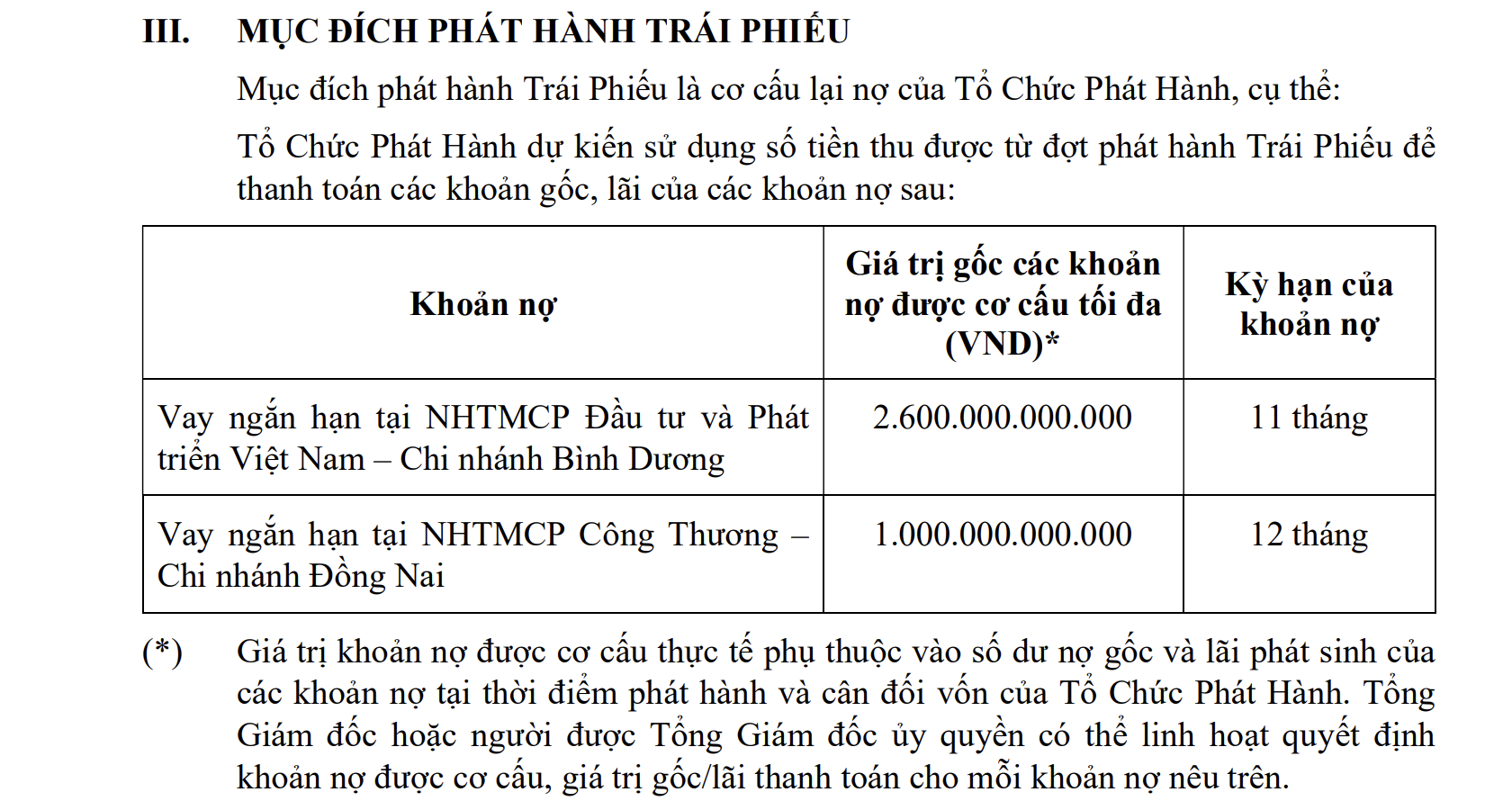

Được biết, lô trái phiếu này được Becamex IDC nhằm mục đích tái cơ cấu nợ. Với số tiền huy động được từ đợt phát hành trái phiếu nói trên, doanh nghiệp sẽ thanh toán các khoản gốc, lãi của khoản nợ vay ngắn hạn tại Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HoSE: BID) - Chi nhánh Bình Dương và tại Ngân hàng TMCP Công Thương (VietinBank, HoSE: CTG) - Chi nhánh Đồng Nai.

Trong đó, khoản vay tại BIDV có giá trị gốc được cơ cấu tối đa là 2.600 tỷ đồng, kỳ hạn 11 tháng; còn khoản vay tại VietinBank có giá trị gốc khoản nợ được cơ cấu tối đa là 1.000 tỷ đồng, kỳ hạn 12 tháng.

Dồn dập phát hành trái phiếu, tính xong phương án tăng vốn

Đáng chú ý, từ đầu năm đến nay, Becamex IDC đã huy động tổng cộng 2.120 tỷ đồng qua kênh trái phiếu. Doanh nghiệp này đã phát hành thành công 5 lô trái phiếu với kỳ hạn 3 năm, lãi suất từ 10,2 – 10,5%/năm.

Cụ thể, ngày 17/6/2024, đại gia bất động sản này đã phát hành lô trái phiếu BCMH2427001 trị giá giá 800 tỷ đồng với lãi suất 10,5%/năm. Chưa đầy hai tháng sau, ngày 8/8/2024, doanh nghiệp tiếp tục phát hành lô trái phiếu BCMH2427002 trị giá 200 tỷ đồng với lãi suất tương đương.

Đến ngày 14/8/2024, Becamex IDC cùng lúc phát hành hai lô trái phiếu với tổng giá trị huy động 800 tỷ đồng. Trong đó, lô trái phiếu BCMH2427003 trị giá 500 tỷ đồng, lãi suất 10,2%/năm; lô trái phiếu BCMH2427004 trị giá 300 tỷ đồng, lãi suất 10,5%/năm.

Gần nhất, ngày 9/10/2024, doanh nghiệp phát hành thành công lô trái phiếu mã BCMH2427005 có giá trị 320 tỷ đồng, lãi suất 10,5%/năm.

Không chỉ huy động vốn qua trái phiếu, mới đây, Becamex IDC đã khởi động kế hoạch chào bán 300 triệu cổ phiếu (tương đương 28,99% số lượng cổ phiếu đang lưu hành) ra công chúng. Số cổ phiếu này sẽ được phát hành theo hình thức đấu giá công khai với giá không thấp hơn 50.000 đồng/cổ phiếu.

Thông qua đợt chào bán này, Becamex IDC dự kiến thu tối thiểu 15.000 tỷ đồng để đầu tư vào các dự án, góp vốn thêm vào các công ty hiện hữu và tái cấu trúc tài chính. Dù không phải mục đích được ưu tiên hàng đầu nhưng doanh nghiệp sẽ dành ra 5.066 tỷ đồng (tương đương 1/3 lượng vốn huy động được) để trả gốc, lãi vay ngân hàng, trái phiếu. Điều này khá dễ hiểu khi nợ vay của Becamex IDC tiếp tục ghi nhận ở mức cao tính tới cuối quý III vừa qua.

Becamex IDC đang nợ nần ra sao?

Theo báo cáo tài chính hợp nhất quý III, tính đến ngày 30/9/2024, tổng tài sản của Becamex IDC đạt 54.441 tỷ đồng, chủ yếu được tài trợ bởi nợ phải trả. Khoản mục này chiếm tới 63% cơ cấu, với 34.370 tỷ đồng, tăng 5% so với đầu năm.

Trong đó, tổng nợ vay chiếm quá nửa với 20.665 tỷ đồng, bao gồm 8.228 tỷ đồng nợ vay ngắn hạn và 12.437 tỷ đồng nợ vay dài hạn.

Về cơ cấu của các khoản nợ, tại kênh ngân hàng, Becamex IDC ghi nhận 6.909 nợ vay ngắn hạn, 1.902 tỷ đồng nợ vay dài hạn và 394 tỷ đồng nợ vay dài hạn đến hạn trả.

Tại kênh trái phiếu, doanh nghiệp ghi nhận 10.545 tỷ đồng nợ vay từ phát hành trái phiếu thường dài hạn và 795 tỷ đồng nợ vay trái phiếu thường dài hạn đến hạn trả.

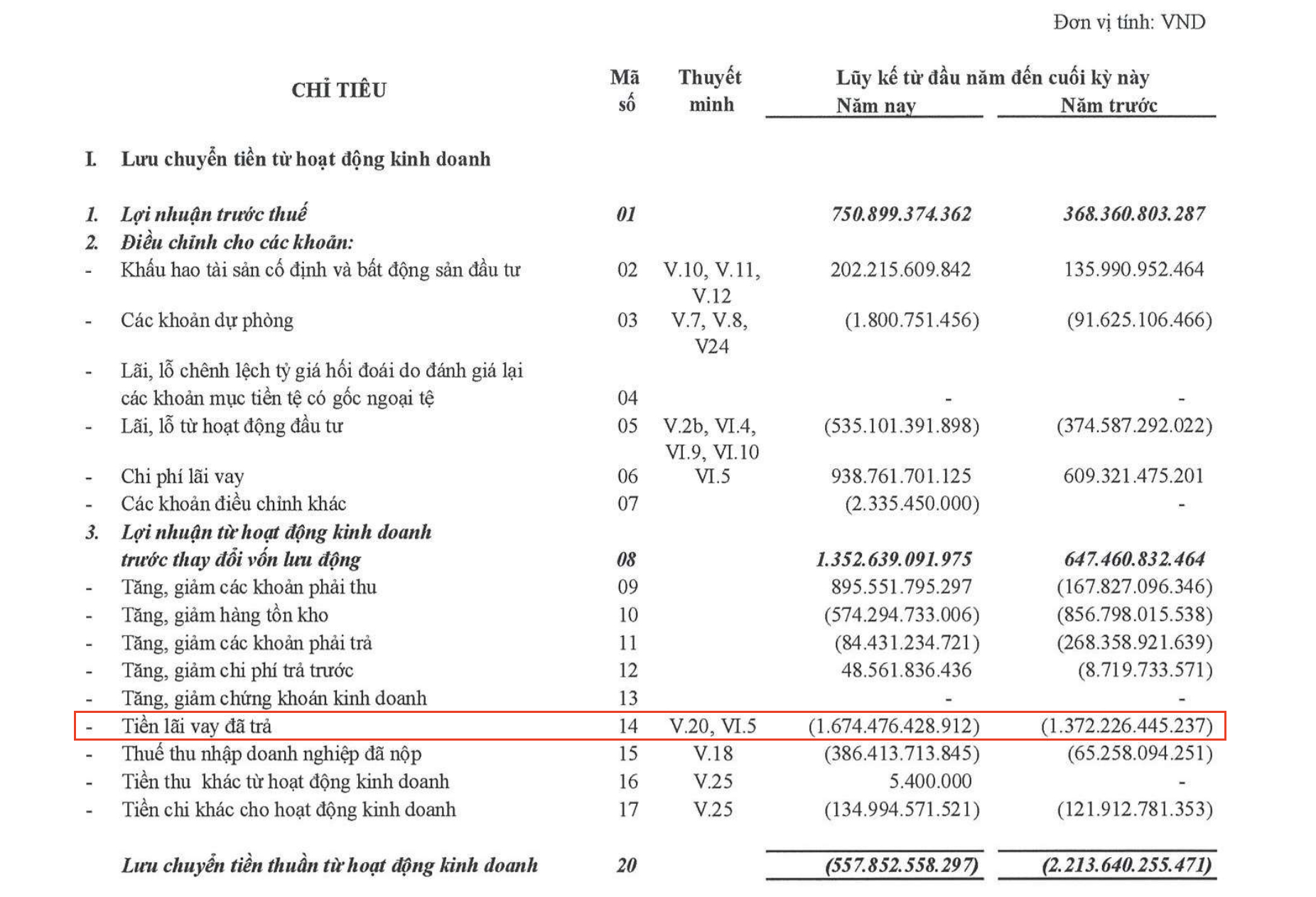

Theo báo cáo lưu chuyển tiền tệ quý III/2023, tiền lãi vay đã trả trong 9 tháng của Becamex IDC lên tới gần 1.674 tỷ đồng, cao hơn 22% so với cùng kỳ. Điều này đồng nghĩa với việc mỗi ngày doanh nghiệp phải mang 6 tỷ đi trả lãi vay.

Kết thúc 9 tháng, lưu chuyển dòng tiền kinh doanh của Becamex IDC âm gần 558 tỷ đồng, cho thấy doanh nghiệp vẫn đang trong tình trạng thiếu hụt tiền mặt. Điều này trái ngược với phần lớn các doanh nghiệp phát triển bất động sản khác, thường duy trì trạng thái tiền mặt ròng.

Khoảng gần 2 năm nay, doanh nghiệp có xu hướng mạnh tay hơn trong việc sử dụng đòn bẩy tài chính khi hệ số nợ vay/vốn chủ sở hữu được đẩy lên tiệm cận mức đỉnh 1,2 lần của năm 2018. Trước đó, giai đoạn 2019 – 2022, hệ số nợ vay/vốn chủ sở hữu của Becamex IDC chỉ dao động quanh mức 0,75 – 0,85 lần.

Mức nợ vay cao của ông lớn bất động sản công nghiệp này chủ yếu xuất phát từ đặc thù cơ cấu cổ đông cùng nhu cầu vốn lớn để phát triển các khu công nghiệp. Với hàng ngàn hecta đất trong tay, Becamex IDC cần một bộ đệm vốn chủ sở hữu đáng kể để duy trì và mở rộng hoạt động. Tuy nhiên, vì là doanh nghiệp nhà nước với 95,4% cổ phần thuộc UBND tỉnh Bình Dương, việc tăng vốn của doanh nghiệp luôn cần có sự phê duyệt từ Chính phủ.

Trong bối cảnh chưa được thông qua các kế hoạch tăng vốn, doanh nghiệp buộc phải tìm đến các kênh huy động khác như vay ngân hàng và phát hành trái phiếu để đảm bảo nguồn vốn cho các dự án. Chính vì vậy, ngoài việc mục tiêu phục vụ kinh doanh và trả nợ, phiên đấu giá cổ phiếu BCM tới đây của Becamex IDC là một phần trong kế hoạch tái cơ cấu vốn nhà nước được giới đầu tư chờ đợi.