Nhận diện cơ hội đầu tư cổ phiếu dệt may

Cơ hội đầu tư vào cổ phiếu ngành dệt may thường xuyên xuất hiện trong những bối cảnh khác nhau. Ở thời điểm hiện tại, trước "ngã ba đường" giữa việc nối dài tăng trưởng thông qua mở rộng công suất ở ngành nghề truyền thống, tiến lên mắt xích cao hơn trong chuỗi giá trị hoặc/và lấn sân sang ngành nghề mới, các doanh nghiệp dệt may đang có những lối đi khác nhau.

Dệt may là một trong những ngành nghề xuất khẩu thế mạnh của Việt Nam khi khai thác tốt lợi thế cạnh tranh của nền kinh tế, với chi phí nhân công giá rẻ đi cùng năng suất hoàn thiện đơn hàng ở mức khá. Đồng thời, những nỗ lực trên bàn đàm phán trong thập kỷ vừa qua mang về cho đất nước các hiệp định thương mại tự do với các bạn hàng quan trọng như EU, Hàn Quốc, Nhật Bản.

Mặc dù vậy, việc tăng trưởng GDP ở mức cao trong những năm qua giúp thu nhập bình quân toàn xã hội tăng lên đáng kể, khiến cho lợi thế cạnh tranh nói trên phần nào “yếu đi” tương đối so với các nước khác. Đây là điều khó tránh khỏi trong chặng đường phát triển của đất nước, đòi hỏi các doanh nghiệp trong ngành giải quyết bài toán tăng trưởng theo hướng đi mới.

Kim ngạch xuất khẩu tăng cao nhưng bắt đầu chịu áp lực từ lạm phát

Giai đoạn 2012-2019 chứng kiến tăng trưởng vượt bậc của xuất khẩu dệt may, khi đạt mức trung bình 12,5% mỗi năm. Dịch Covid-19 xảy ra khiến cho chặng đường “xuôi chèo, mát mái” này có bước lùi nhẹ nhàng trong năm 2020. Lần đầu sau nhiều năm, xuất khẩu dệt may ghi nhận tăng trưởng âm ở mức giảm xấp xỉ 10%, đến từ lý do khách quan bởi sự sụt giảm nhu cầu may mặc do giãn cách xã hội ở nhiều thị trường quan trọng như Mỹ, châu Âu.

Dịch bệnh vãn hồi và mức độ bao phủ vắc xin đạt ngưỡng cần thiết, các quốc gia này cũng lần lượt gỡ bỏ các biện pháp thắt chặt, kim ngạch xuất khẩu lập tức trở lại đà tăng trưởng từ nền thấp trong năm 2021, ghi nhận 40,3 tỷ USD, tăng 15,2% so với 2020. Trong số này, dệt, may đạt 32,8 tỷ USD, tăng 9,9% so với năm trước, xơ sợi đạt 5,6 tỷ USD, tăng 50,2%, ngay cả khi quý III nhiều nhà máy phải đóng cửa hoặc hoạt động dưới công suất tại các tỉnh phía Nam.

Trong giai đoạn này, Việt Nam chuyển mình mạnh mẽ trong cơ cấu thị phần tại thị trường Mỹ, khi “miếng bánh” của Trung Quốc ngày một nhỏ dần sau chiến tranh thương mại, thể hiện rõ lợi thế cạnh tranh của Việt Nam so với các quốc gia trong khu vực. Năm 2021, trong cơ cấu nhập khẩu hàng dệt may vào Mỹ, Việt Nam đã vươn lên vị trí thứ 2 với thị phần xấp xỉ 20%, áp sát vị trí hàng đầu từ lâu nay của Trung Quốc và là quốc gia hiếm hoi lấy thêm thị phần vào Mỹ trong giai đoạn khó khăn từ dịch bệnh.

Nửa đầu năm 2022 đã qua, tăng trưởng ấn tượng này được nối dài khi đơn hàng từ Mỹ và các thị trường xuất khẩu khác đồng loạt ghi nhận những con số tích cực. Lũy kế từ đầu năm, xuất khẩu dệt may ước đạt khoảng 22 tỷ USD, tăng trưởng vượt bậc 23% so với cùng kỳ năm ngoái. Nhiều doanh nghiệp đã nhận đơn hàng đủ cho nhiều tháng tới.

Đơn cử như trường hợp của Công ty Cổ phần Dệt may - Đầu tư - Thương mại Thành Công (HoSE: TCM), doanh nghiệp này công bố lợi nhuận 5 tháng đầu năm đạt tăng trưởng 15% so với cùng kỳ và hoàn thành 43% kế hoạch cả năm. Đồng thời, TCM cũng đã nhận đủ đơn hàng cho quý III, thậm chí là đã lấp đầy 50% công suất ước tính cho quý IV.

Tuy nhiên, những kỳ vọng tương lai gần của ngành lại đang đứng trước nhiều thách thức, đến từ: (1) Áp lực lạm phát tại các thị trường xuất khẩu quan trọng, đặc biệt là Mỹ; (2) Khó khăn từ đứt gãy cung ứng có thể nối dài.

Xung đột Nga - Ukraine đã thổi bùng lên mối lo lạm phát ở nhiều quốc gia, trực tiếp và gián tiếp tạo ra đà tăng của nhiều loại hàng hóa thiết yếu. Tại Mỹ và châu Âu, giá cả lương thực thực phẩm tăng vọt sẽ khiến sức mua các mặt hàng tiêu dùng, trong đó có dệt may, giảm sút đáng kể, ảnh hưởng đến đơn hàng của doanh nghiệp trong quý III và quý IV.

Bên cạnh đó, nguồn nguyên liệu của dệt may Việt Nam vẫn có sự phụ thuộc lớn vào Trung Quốc. Chính sách chống dịch quyết liệt của nước này trong nửa đầu năm 2022 cũng đã có ảnh hưởng ít nhiều lên các doanh nghiệp trong ngành.

Dù vậy, nhìn bao quát bức tranh, có thể thấy trong giai đoạn 3-5 năm tới, khi lợi thế cạnh tranh của ngành so với các quốc gia khác trong khu vực vẫn giữ ưu thế, đà tăng trưởng của ngành sẽ nối dài, đặc biệt tại các thị trường thế mạnh như Mỹ và châu Âu.

Do vậy, những khó khăn trước mắt nhiều khả năng lại là cơ hội cho nhà đầu tư muốn tận hưởng tương lai sáng sủa của ngành, nếu trước mắt giá cổ phiếu các doanh nghiệp hàng đầu có điểm chùng xuống hấp dẫn do những khó khăn ngắn hạn kể trên.

Mở rộng chuỗi giá trị: Bài toán “10 năm”

Chuỗi giá trị ngành dệt may đi từ khâu Sản xuất xơ, sợi - Dệt, nhuộm - Vải - Thiết kế - Cắt, may - Marketing - Phân phối. Trong mắt xích Cắt, may, thì gia công thuần túy theo hình thức CMT (Cut-Make-Trim) vẫn đang là lợi thế khi thường chiếm 70-80% khối lượng đơn hàng cả nước, tuy nhiên mang lại biên lợi nhuận thấp nhất trong chuỗi.

Trong khi đó, các hình thức FOB (Free One Board), hay ODM (Original Design Manufacturing) mang lại giá trị gia tăng cao hơn, thì chiếm tỷ trọng rất ít, cũng như không nhiều doanh nghiệp Việt Nam đáp ứng được nhu cầu của khách hàng.

Nhiều năm trở lại đây, ngành dệt may trăn trở với mong ước nới rộng chuỗi giá trị, khi luôn chỉ có lợi thế trong mảng cắt may CMT vốn chiếm tỷ trọng giá trị gia tăng thấp. Nếu không tìm được hướng đi mới, ngành nghề thế mạnh truyền thống này phải đứng trước bài toán nan giải khi lương cơ bản ngày càng tăng.

Đơn cử, theo Nghị định 90/2019/NĐ-CCP áp dụng cho giai đoạn 01/01/2022 đến 30/6/2022, mức lương cơ bản vùng II là 3.920.000 đồng, gấp 2,2 lần so với 10 năm trước, tương ứng mức tăng trung bình 8,6% mỗi năm. Với đặc thù ngành nghề thâm dụng lao động điển hình, diễn biến này có thể hiểu như một tiến trình “tăng chi phí đầu vào” tự nhiên và đều đặn, dần tạo ra áp lực cho các doanh nghiệp trong ngành.

Nhìn xa hơn, lợi thế cạnh tranh đặc thù của dệt may Việt Nam trước đây về chi phí nhân công giá rẻ, đang ngày một “bớt rẻ” đi và kém thế dần so với các đối thủ khác như Indonesia, Bangladesh, Myanmar... Dĩ nhiên, điều này không ngay lập tức phản ánh vào tiềm năng tăng trưởng đơn hàng trong ngắn hạn, nhưng nếu không tìm hướng đi mới hoặc không bù đắp bằng các lợi thế khác, thì câu chuyện dài hạn của ngành sẽ là dấu hỏi.

Các doanh nghiệp trong ngành đều ý thức được áp lực vô hình này và đã có nhiều nỗ lực để vươn tới các mắt xích khác trong chuỗi giá trị. Từ đầu thập niên trước, Tập đoàn Dệt may Việt Nam (Vinatex) là đơn vị đi đầu trong việc cải tổ quy trình sản xuất, đặt mục tiêu nâng tỷ trọng ODM lên mức 20-30% vào năm 2020. Tuy nhiên kế hoạch này hầu như chưa đạt được kết quả như kỳ vọng và tính đến nay, hầu hết các doanh nghiệp trong tập đoàn vẫn duy trì tỷ trọng lớn đơn hàng CMT.

Ở mắt xích sau của Cắt, may, nhiều doanh nghiệp cũng đã có định hướng mở rộng kênh phân phối, tự phát triển thương hiệu riêng. Hướng đi này trước đây có sự thành công nhất định của Tổng Công ty May 10 (UPCoM: M10) hay Tổng công ty Cổ phần May Việt Tiến (UPCoM: VGG) nhờ các thương hiệu riêng trong mảng thời trang công sở.

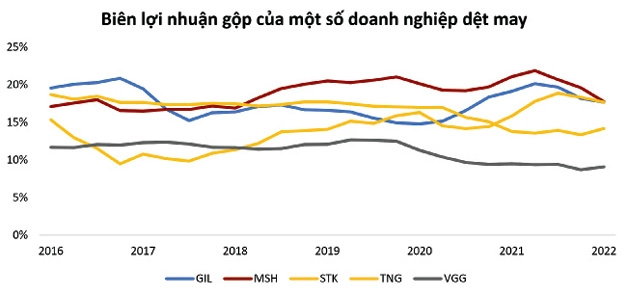

Tuy nhiên việc sở hữu mảng kinh doanh có biên lợi nhuận tốt này lại không giúp cho hai doanh nghiệp nói trên đạt được biên lợi nhuận cao hơn đáng kể so với các doanh nghiệp dệt may truyền thống khác, một phần nguyên nhân là không thể tăng trưởng để đạt được tỷ trọng cao trong cơ cấu doanh thu.

Trong những năm gần đây, Công ty Cổ phần Đầu tư và Thương mại TNG (HNX: TNG) cũng thể hiện quyết tâm trong việc mở ra định hướng kinh doanh mới khi phát triển TNG Fashion từ những năm 2013-2015, với tham vọng ôm trọn chuỗi giá trị thiết kế, cắt may và phân phối. Có những thời điểm, TNG Fashion đã lên tới xấp xỉ 60 đại lý và cửa hàng bán lẻ, đặt mục tiêu nâng con số này lên 500 sau năm 2020.

Tuy nhiên tính tới thời điểm hiện tại, TNG đã thu hẹp mạng lưới bán lẻ này và TNG Fashion vẫn chưa đóng góp lợi nhuận đáng kể cho công ty, dù từng mang trong mình ước mơ mang thương hiệu thời trang Việt Nam sánh vai với bạn bè quốc tế.

Nhìn chung, chuỗi giá trị ngành dệt may phân chia lợi thế cạnh tranh rõ rệt giữa các quốc gia. Việt Nam suy cho cùng trong thời điểm hiện tại vẫn ở yên với lợi thế ở mảng gia công cắt may truyền thống, một số doanh nghiệp tiến lên được FOB cấp 1 với tỷ trọng vừa phải như Công ty Cổ phần May Sông Hồng (HoSE: MSH) hay TCM, thường là những đơn vị có biên lợi nhuận tốt nhất ngành.

Hướng đi mới tận dụng nguồn lực

Như đã nhắc đến ở trên, một trong những lợi thế của hình thức CMT là không tốn quá nhiều chi phí đầu tư, đồng thời mảng gia công “lấy công làm lãi” giúp cho biên lợi nhuận khá ổn định. Do vậy, hầu hết doanh nghiệp trong ngành dệt may có lợi nhuận ổn định và dòng tiền kinh doanh dồi dào. Phần lớn trong số này sử dụng cho chi trả cổ tức ở mức tương đối cao, trong khi vẫn duy trì được tăng trưởng doanh thu trong nhiều năm, khác với nhiều ngành nghề thâm dụng vốn.

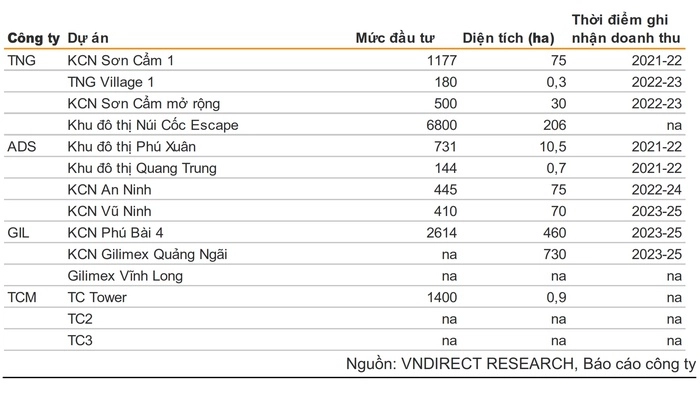

Để tối ưu được nguồn lực này cho các kế hoạch tăng trưởng vượt bậc hơn, một số doanh nghiệp lựa chọn con đường tích lũy quỹ đất để phát triển bất động sản dân cư và bất động sản khu công nghiệp (KCN). Nỗ lực nhất trong các kế hoạch này có thể kể đến TNG, TCM, Công ty Cổ phần Sản xuất Kinh doanh Xuất nhập khẩu Bình Thạnh (HoSE: GIL) hay nhìn sang ngành dệt sợi, có thêm trường hợp của Công ty Cổ phần Damsan (HoSE: ADS) đang dần nâng tỷ trọng doanh thu, lợi nhuận từ mảng phát triển bất động sản.

Một lần nữa, chúng ta thấy tên TNG với nỗ lực tìm đến các mảng kinh doanh mới. TNG đã phát triển những dự án đầu tiên của mình từ năm 2018 với TNG Village 1. Hai dự án tiếp theo được chờ đợi mang lại doanh thu lợi nhuận cho công ty từ năm 2022-2023 là KCN Sơn Cẩm 1 và chung cư TNG Village 2.

Trong đó, đáng chú ý cho năm 2022 là KCN Sơm Cẩm 1 với quỹ đất 70 ha, sẵn sàng cho bán hàng và ghi nhận kết quả kinh doanh trong 2 năm tới. Công ty cũng tỏ rõ tham vọng trong mảng bất động sản này khi đặt mục tiêu chiếm 50% lợi nhuận trong năm 2025. Kế hoạch này được vạch ra dựa trên việc triển khai các dự án gối đầu như: KCN Sơn Cẩm mở rộng, Núi Cốc Escape…

Tuy nhiên với định hướng mới này, việc thực hiện được như kế hoạch cũng sẽ phải đối mặt với không ít khó khăn trước mắt, không chỉ đối với TNG mà còn với các doanh nghiệp khác trong ngành như: (1) Dấu hỏi về năng lực triển khai các dự án bất động sản, vốn không phải là thế mạnh của các doanh nghiệp ngoài ngành; (2) Nguồn lực tài chính bị hạn chế trong giai đoạn khó khăn từ các kênh dẫn vốn như tín dụng và trái phiếu doanh nghiệp; (3) Chi phí đầu tư ngày càng tăng, đặc biệt đối với các dự án bắt đầu triển khai trong thời gian tới.

Làm thế nào để tận dụng cơ hội đầu tư cổ phiếu dệt may?

Tóm gọn bức tranh tổng quan, các doanh nghiệp trong ngành sẽ vẫn tiếp tục giữ được đà tăng trưởng trong trung hạn, trước khi ảnh hưởng từ tăng trưởng thu nhập toàn xã hội tác động rõ ràng lên lợi thế cạnh tranh. Trước mắt, thách thức từ việc nhu cầu suy yếu trong nửa cuối năm tại các thị trường phát triển sẽ ảnh hưởng chung lên đơn hàng các doanh nghiệp trong ngành. Nhưng cú “vấp ngã” này cũng giống nhiều lần chùng lại do khó khăn khách quan trước đó, đều là thời điểm để có thể xem xét mở vị thế đầu tư đối với các vùng định giá hấp dẫn.

Xét đến câu chuyện lựa chọn cổ phiếu nào trong ngành, các luận điểm đầu tư quan trọng cần tìm hiểu đối với doanh nghiệp dệt may bao gồm:

Đầu tiên, tập khách hàng và những chuyển biến của khách hàng lớn thông thường tác động đến tình hình kinh doanh các doanh nghiệp theo cả hai chiều. Đơn cử, RTW Retailwinds Inc. (OTC PINK: RTWI) - công ty mẹ của New York & Co - đã đệ đơn phá sản tại Tòa án phá sản Hoa Kỳ vào đầu năm 2020, trong khi đó, doanh thu đến từ khách hàn này chiếm khoảng 13% tổng doanh thu năm 2019 của MSH.

Đồng thời, doanh nghiệp cũng ngay lập tức trích lập đến gần nửa lợi nhuận của năm 2020 cho biến cố bất thường này. Ở chiều ngược lại, tăng trưởng đơn hàng mạnh mẽ từ Amazone và IKEA, chiếm tỷ trọng 70-80% doanh thu của GIL giúp cho cổ phiếu có mức tăng giá thần kỳ, gấp đôi trong năm 2021, đi cùng với mặt bằng lợi nhuận cũng tăng tương ứng so với các năm trước dịch.

Thứ hai, công suất và đơn hàng là hai yếu tố song hành trong chặng đường tăng trưởng của các doanh nghiệp dệt may. Sau khi lấp đầy công suất các dây chuyền may, đơn hàng gia tăng sẽ tạo ra áp lực tăng công suất, dẫn đến việc mở rộng nhà xưởng mới. Từ mở rộng công suất, doanh nghiệp sẽ có thêm năng lực để nhận thêm đơn hàng và tăng trưởng doanh thu, lợi nhuận trong các năm tiếp theo. Hiện tại, MSH và Công ty cổ phần Sợi Thế Kỷ (HoSE: STK) là hai doanh nghiệp có điều kiện cần nói trên.

Với MSH, nhà máy Sông Hồng 10 đi vào hoạt động trong năm 2021 hứa hẹn mang đến tăng trưởng nối dài cho doanh nghiệp này. Tuy nhiên quý I/2022, MSH ghi nhận biên lợi nhuận gộp thấp nhất sau 5 năm đến từ khó khăn về nguyên liệu chung của ngành cũng như chi phí từ nhà máy mới. Nhiều khả năng, khó khăn ngắn hạn này mang lại cơ hội đầu tư ở các vùng giá thấp. Trong khi đó, chặng đường tăng trưởng của STK gắn liền với xu hướng sử dụng sợi nhân tạo của các thương hiệu thời trang, cùng với các kế hoạch mở rộng công suất trong năm sau từ nhà máy Unitex.

Cuối cùng, những định hướng mới về phát triển bất động sản đâu đó sẽ mang tới kỳ vọng về mặt bằng lợi nhuận mới cho các doanh nghiệp dệt may, như đã nhắc đến ở phía trên, đến từ TNG, TCM, GIL hay cả ADS. Tất nhiên, kỳ vọng “đổi hướng” này mặc dù có thể đem lại tăng trưởng cao, nhưng đi kèm nhiều rủi ro khó định lượng khác.