Nhiều doanh nghiệp 'chuộng' tăng vốn, trả cổ tức bằng phát hành cổ phiếu

Nhiều doanh nghiệp đã hoặc đang lên kế hoạch huy động hàng nghìn tỷ đồng qua phát hành cổ phiếu để tăng vốn điều lệ trong năm 2021. Những tên tuổi nổi bật có thể kể đến như: Thaiholdings, An Gia, CenLand, Licogi 13,...

Huy động nghìn tỷ đồng để tăng vốn qua phát hành cổ phiếu

Trong những tháng đầu năm 2021, hàng loạt doanh nghiệp bất động sản thực hiện tăng vốn khủng qua phương thức phát hành cổ phiếu.

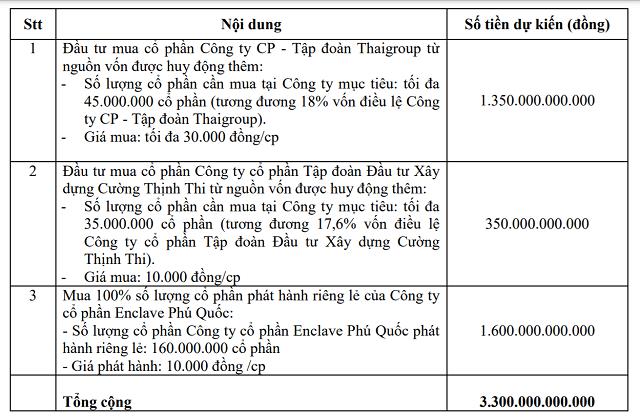

Theo tài liệu họp ĐHĐCĐ thường niên 2021, HĐQT Thaiholdings (HNX: THD) trình phương án phát hành thêm 330 triệu cổ phiếu cho cổ đông hiện hữu, tương ứng với tỷ lệ 35:33 (cổ đông sở hữu 35 cổ phiếu được quyền mua 33 cổ phiếu mới). Vốn điều lệ dự kiến tăng thành 6.800 tỷ đồng.

Giá chào bán đề xuất 10.000 đồng/cp, tương ứng số tiền huy động 3.300 tỷ đồng. Trong khi đó giá trị sổ sách tại cuối năm 2020 là 43.506 đồng/cp và thị giá cổ phiếu đang là 199.20 đồng/cp (ngày 31/5). Thời gian thực hiện dự kiến trong quý 2-3 năm nay.

Song song đó, AGG cũng muốn phát hành cổ phiếu để trả cổ tức năm 2020 cho cổ đông với tỷ lệ 10%. Tính chung, AGG dự kiến sẽ phát hành hơn 91 triệu cp, nâng vốn điều lệ lên mức 1.738 tỷ đồng.

Mới đây, Bất động sản Thế Kỷ (CenLand, HOSE: CRE) cũng dự kiến triển khai phương án tăng vốn qua phát hành cổ phiếu trong năm 2021. Cụ thể, CRE muốn phát hành gần 106 triệu cp, trong đó chào bán cho cổ đông hiện hữu chiếm hơn 91 triệu cp (tỷ lệ 100:95), còn lại là phát hành để trả cổ tức 2020 và thực hiện ESOP.

Ngoài ra còn nhiều doanh nghiệp ở các lĩnh vực khác cũng thi nhau phát hành cổ phiếu để tăng vốn.

Tại cuộc họp ĐHĐCĐ bất thường hồi đầu năm, cổ đông HAGL Agrico (HOSE: HNG) đã thông qua phương án chào bán hơn 741 triệu cp riêng lẻ. Trong đó, HNG sẽ chào bán 550 triệu cp để hoán đổi nợ và hơn 191 triệu cp còn lại sẽ dùng để bổ sung vốn hoạt động. Tổng giá trị chào bán theo mệnh giá 10,000 đồng/cp đạt hơn 7.414 tỷ đồng, nâng vốn điều lệ lên gần mức 18,500 tỷ đồng.

Vì không đủ điều kiện để chào bán cổ phiếu ra công chúng, HNG chỉ có một phương án duy nhất là phát hành cổ phiếu riêng lẻ cho nhà đầu tư chiến lược. Theo đó, HNG sẽ hoán đổi hầu hết khoản nợ của CTCP Nông Nghiệp Trường Hải (Thagrico) nhằm cải thiện các chỉ số tài chính để Công ty tập trung vào hoạt động sản xuất kinh doanh.

Tập đoàn An Phát Holdings (HOSE: APH) sẽ phát hành thêm hơn 55,7 triệu cổ phiếu, tương đương tỷ lệ 40% tổng số cổ phiếu sau phát hành. Số tiền huy động dự kiến đạt gần 560 tỷ đồng, thời gian chào bán dự kiến sẽ diễn ra trong năm 2021. Toàn bộ số tiền huy động được sẽ dùng để nâng sở hữu tại công ty thành viên Nhựa An Phát Xanh (HOSE: AAA).

Tương tự, Tổng CTCP Thiết bị Điện Việt Nam - GELEX (HOSE: GEX) đã thông qua phương án chào bán cổ phiếu cho cổ đông hiện hữu theo phương thức thực hiện quyền mua với tỷ lệ thực hiện quyền là 10:6 (01 cổ phiếu được hưởng 01 quyền mua và cứ 10 quyền mua được mua 06 cổ phiếu mới). Số lượng cổ phiếu dự kiến phát hành là 292.946.400 cổ phiếu. Mức giá chào bán là 12.000 đồng/cổ phiếu. Giá trị vốn huy động tối đa hơn 3.500 tỷ đồng.

Như vậy, vốn điều lệ của GELEX dự kiến có thể tăng lên hơn 7.800 tỷ đồng. Thời gian dự kiến phát hành trước tháng 6/2021.

Doanh nghiệp nhỏ cũng ồ ạt phát hành cổ phiếu huy động vốn

Không chỉ doanh nghiệp vốn hóa lớn mới "chuộng" tăng vốn, huy động vốn qua phát hành cổ phiếu mà xu hướng này cũng được nhiều doanh nghiệp vốn hóa nhỏ áp dụng phổ biến. Thậm chí, ngay cả những doanh nghiệp có thị giá chưa tới 10.000 đồng/cp cũng ồ ạt huy động vốn qua phát hành cổ phiếu.

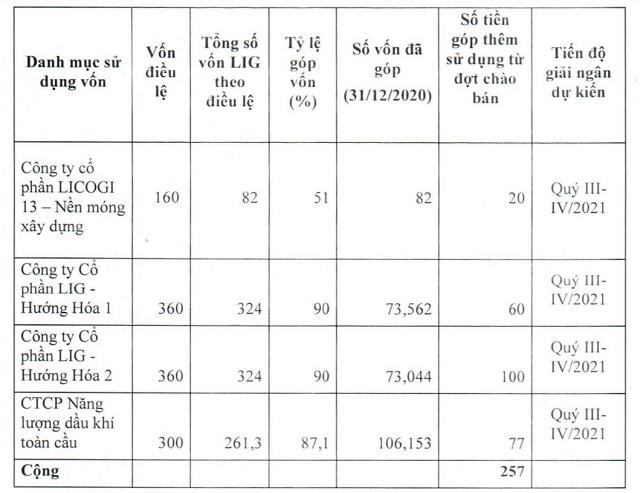

Chẳng hạn, mới đây Licogi 13 (HNX: LIG) thực hiện phương án phát hành cổ phiếu chào bán riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp. Tổng khối lượng phát hành là 25,7 triệu cổ phiếu, qua đó tăng vốn điều lệ dự kiến lên 906 tỷ đồng.

Giá chào bán là 10.000 đồng/cp, (tương ứng với lượng vốn cần huy động 257 tỷ đồng) Thời gian thực hiện trong năm 2021. Danh sách người mua là 15 nhà đầu tư chứng khoán chuyên nghiệp. Cổ phiếu phát hành bị hạn chế chuyển nhượng 1 năm.

Tuy nhiên, hiện giá cổ phiếu LIG chỉ quanh mức 6.000 - 7.000 đồng/cp. Như vậy, giá chào bán của LIG cao khoảng 1,5 lần thị giá.

Năm 2020, TLD đã đã phát hành hơn 19 triệu cp, tăng vốn điều lệ lên gấp đôi, đạt 381 tỷ đồng. Dù đã tăng vốn đáng kể, song tình hình kinh doanh của TLD vẫn kém khả quan. Thị giá cổ phiếu TLD liên tục biến động. Từ đạt đỉnh 16.700 đồng/cp (28/9/2020), thị giá TLD lao một mạch về 5.100 đồng/cp trong vòng 3 tháng (đến 12/2020), giảm tới 70%. Hiện tại, giá cổ phiếu TLD vẫn quanh quẩn dao động từ 5.000-8.000 đồng/cp.

Tương tự, Công ty Cổ phần Tập đoàn Tiến Bộ (TTB) tiến hành phương án phát hành 50 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu, chiếm 97,07% tổng số cổ phiếu hiện tại đang lưu hành. Qua đó, tăng vốn điều lệ lên 1.015 tỷ đồng, gấp đôi mức hiện tại.

Toàn bộ số tiền dự kiến huy động được là 500 tỷ, được dùng cụ thể 300 tỷ đồng để mua lại cổ phần của các công ty sở hữu dự án bất động sản và 200 tỷ đồng để bổ sung vốn lưu động. Thời gian thực hiện phát hành cổ phiếu tăng vốn từ quý 2 đến quý 3/2021.

Theo dữ liệu trên HOSE, đóng cửa phiên giao dịch ngày 31/5, giá cổ phiếu TTB giảm còn hơn 6.210 đồng/cổ phiếu. Như vậy, giá chào bán của TTB cao hơn 1,5 lần thị giá.

Việc phát hành tăng vốn được ví như con dao hai lưỡi mà mỗi nhà đầu tư cần cẩn trọng xem xét khi đầu tư cổ phiếu doanh nghiệp đó và cân nhắc được lợi hại cũng như kỳ vọng gì khi móc hầu bao ra để đầu tư vào doanh nghiệp.

Khi doanh nghiệp tăng vốn thật và sử dụng hiệu quả đồng vốn của cổ đông và đúng như mục đích sẽ tháo gỡ các khó khăn tài chính cũng như thúc đẩy doanh nghiệp phát triển kinh doanh. Ngược lại việc sử dụng sai mục đích cũng như sử dụng không hiệu quả đồng vốn sẽ là một rủi ro không nhỏ với các nhà đầu tư, thể hiện sự mất uy tín cũng như năng lực kém cỏi của doanh nghiệp.

Ngoài ra, việc phát hành giá cổ phiếu với giá bao nhiêu cũng là một câu hỏi của nhà đầu tư khi họ có thể bỏ ra số tiền rẻ hơn để mua trên sàn thay vì mua từ đợt phát hành.

Nhà đầu tư sẽ phải đau đầu tính toán xem liệu việc bỏ 10.000 đồng mua 1 cổ phiếu để doanh nghiệp đầu tư các dự án có giúp tình hình kinh doanh bứt phá hay chính cổ phiếu tới khi nào thì vượt mức 10.000 đồng/cp. Câu chuyện rút hầu bao của nhà đầu tư càng trở nên đau đầu hơn.

Nếu phát hành giá cao thì nhiều người tỏ ra nghi ngờ về việc chả có ai mua cổ phiếu này với giá “trên trời” như thế nhưng câu chuyện có thể lắt léo hơn khi một nhóm nhà đầu tư hay tổ chức nào đó là “họ hàng” với doanh nghiệp phát hành lấp bóng “nhà đầu tư chiến lược” chịu chi tiền cộng thêm việc tung tin “khủng”. Lúc đó nhà đầu tư trên thị trường sẽ nhao nhao thi nhau mua vào cổ phiếu vì nghĩ rằng mức giá bây giờ đang quá rẻ so với tiềm năng mà công ty sắp có và đã sập bẫy "làm giá" cổ phiếu.

Câu chuyện "lúp bóng nhà đầu tư chiến lược" thì nhiều nhà đầu tư hẳn vẫn chưa quên thương vụ năm 2018 Công ty Cổ phần Chiếu xạ An Phú (Mã: APC) đã gây hoang mang trên thị trường chứng khoán khi muốn phát hành 6 triệu cổ phiếu cho Torus Capital Investments Pte.Ltd với giá rẻ bèo 20.000 đồng/cp so với thị giá 70.000 đồng/cp lúc đó.

Đáng chú ý, cổ đông chiến lược Torus Capital Investments bị nhà đầu tư phanh phui là công ty thành lập tại Singapore nhưng chỉ có vốn điều lệ hơn 17 triệu đồng, chưa kể mới thành lập được nửa năm tính tới lúc đó với vẻn vẹn 4 nhân viên.

Trường hợp phát hành giá thấp thì nhà đầu tư lại đang đặt dấu hỏi về giá trị của doanh nghiệp và có chăng doanh nghiệp đang "khát vốn" đến nỗi muốn bán rẻ mình?

Hiện nay, vấn đề đáng ngại là nhiều công ty đua nhau phát hành cổ phiếu thu tiền vốn từ cổ đông nhưng mục đích sử dụng vốn, hiệu quả và thời hạn mà hiệu quả đó có thể được duy trì lại không được tường minh. Nhà đầu tư quyết định mua cổ phiếu phát hành thêm vì nghĩ rằng phát hành ưu đãi sẽ kích thích tăng giá mà chưa đánh giá kỹ càng hiệu quả sử dụng vốn tăng thêm của công ty.