SSI Research dự báo lợi nhuận của các ngân hàng tiếp tục tăng mạnh trong quý III/2022

Mùa công bố kết quả kinh doanh quý III/2022 đang đến gần, trong đó một số ngân hàng đã công bố kết quả kinh doanh với những dấu hiệu tích cực.

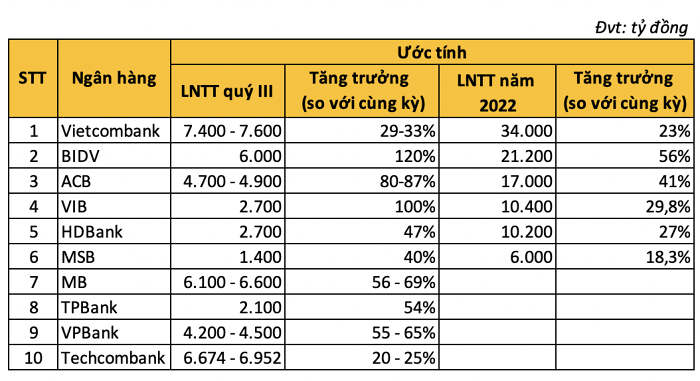

Mới đây, bộ phận phân tích Chứng khoán SSI (SSI Research) vừa có báo cáo ước tính lợi nhuận của 10 ngân hàng với kết quả tăng trưởng tích cực.

Trong đó, SSI Research ước tính lợi nhuận trước thuế Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - Mã: VCB) sẽ đạt 7.400 - 7.600 tỷ đồng trong quý III/2022, tăng 29 - 33% so với cùng kỳ và tạm dẫn đầu về lợi nhuận trong số các ngân hàng trong danh sách của SSI. Lợi nhuận của Vietcombank được thúc đẩy bởi tăng trưởng dư nợ tín dụng và số dư huy động lần lượt là 15% và 3,5% so với đầu năm.

Cùng với đó, chuyên gia cũng dự báo lợi nhuận trước thuế năm 2022 và 2023 của ngân hàng lần lượt là 34.000 tỷ đồng và 41.000 tỷ đồng, tăng lần lượt 23% và 21% so với cùng kỳ.

Tiếp đó, SSI cũng ước tính lợi nhuận trước thuế quý III của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV - Mã: BID) đạt khoảng 6.000 tỷ đồng, tăng 120% so với cùng kỳ được thúc đẩy bởi tăng trưởng dư nợ tín dụng và số dư huy động lần lượt là 10,5% và 2% so với đầu năm vàtỷ lệ thu nhập lãi thuần (NIM) ổn định so với quý trước. Các chuyên gia kỳ vọng tăng trưởng lợi nhuận trước thuế của BIDV sẽ tiếp tục duy trì mạnh mẽ trong 6 tháng cuối năm trước khi chậm lại trong nửa đầu năm 2023.

Tính cho cả năm 2022, các chuyên gia dự báo lợi nhuận trước thuế ngân hàng đạt 21.200 tỷ đồng, tăng 56% so với cùng kỳ. Dư nợ cho vay lĩnh vực ưu tiên chỉ chiếm khoảng 2-3% tổng dư nợ tín dụng nên BODV vẫn có thể chuyển phần lớn chi phí lãi suất huy động cho các khoản vay của khách hàng.

Tại Ngân hàng TMCP Quân đội (MB - Mã: MBB), lợi nhuận trước thuế dự kiến trong 9 tháng đạt khoảng 18.000-18.500 tỷ đồng, tăng 50-60% so với cùng kỳ. Tăng trưởng dư nợ tín dụng và số dư huy động của MBB được dự báo lần lượt đạt 17% và 8% so với đầu năm tại thời điểm cuối tháng 9.

NIM trong 8 tháng đầu năm cải thiện khoảng 0,2 điểm %, nhưng có thể giảm nhẹ vào tháng 9 sau khi Ngân hàng Nhà nước (NHNN) nâng các lãi suất chính sách và lãi suất huy động tiếp tục leo thang.

Các chuyên gia của SSI kỳ vọng MB sẽ tiếp tục được NHNN cấp thêm hạn mức tín dụng cao hơn các ngân hàng khác trong năm 2023, do đó ngân hàng có thể sẽ đạt được mức tăng trưởng lợi nhuận trước thuế vững chắc ở mức 18% so với cùng kỳ.

Tại Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank - Mã: VPB), chuyên gia kỳ vọng trong quý III ngân hàng sẽ ghi nhận lợi nhuận trước thuế đạt 4.200 - 4.500 tỷ đồng, tăng 55-65% so với cùng kỳ, được thúc đẩy bởi NIM của ngân hàng mẹ được cải thiện so với cùng kỳ và chất lượng tín dụng được kiểm soát.

Theo dự báo, ngân hàng mẹ sẽ duy trì được tốc độ tăng trưởng cao trong 6 tháng cuối năm, nhưng sẽ giảm tốc vào năm 2023 do quý I/2022 ngân hàng đã ghi nhận một khoản lớn thu nhập một lần từ bancassurance.

Tại Ngân hàng TMCP Á Châu (ACB - Mã: ACB), lợi nhuận trước thuế quý III được ước tính có thể đạt 4.700 - 4.900 tỷ đồng, tăng 80-87% so với cùng kỳ. Bên cạnh đó, dư nợ cho vay và số dư tiền gửi tại ACB sẽ tăng nhẹ so với quý trước do hạn mức tín dụng mới được NHNN cấp từ đầu tháng 9. Việc hoàn nhập dự phòng sẽ không lớn như trong hai quý đầu năm. Nợ xấu được kiểm soát ở mức dưới 1%, trong khi dư nợ các khoản vay tái cơ cấu lại có xu hướng giảm.

Lợi nhuận của ngân hàng cho năm 2022 được giữ nguyên ở mức 17.000 tỷ đồng (tăng 41% so với cùng kỳ), SSI điều chỉnh giảm dự báo lợi nhuận trước thuế cho năm 2023 xuống 19.000 tỷ đồng (tăng 15% so với cùng kỳ) để phản ánh tỷ lệ NIM không đổi trong năm tới (so với dự báo trước đó là NIM tăng 0,18 điểm % so với cùng kỳ trong năm 2023).

Tại Ngân hàng TMCP Quốc tế (VIB - Mã: VIB) lợi nhuận trước thuế của VIB đạt khoảng 2.700 tỷ đồng (tăng 100% so với cùng kỳ) trong quý III/2022, và đạt 7.800 tỷ đồng (tăng 46% so với cùng kỳ) trong ba quý đầu năm 2022, đạt 74% kế hoạch ĐHĐCĐ đề ra. Lợi nhuận trước thuế cho năm 2023 dự kiến sẽ tăng 8,2% so với cùng kỳ, đạt 11.300 tỷ đồng.

Tổng dư nợ tín dụng tăng trưởng 11,8% so với đầu năm, đạt khoảng 228.000 tỷ đồng. Mặc dù lãi suất huy động có xu hướng tăng trong quý III/2022, số dư tiền gửi của khách hàng giảm 2,6% so với với quý trước, xuống gần 192.000 tỷ đồng.

Đối với Ngân hàng TMCP Phát triển TP HCM (HDBank - Mã: HDB), lợi nhuận trước thuế trong quý III/2022 ước tính đạt 2.700 tỷ đồng (tăng 47% so với cùng kỳ), với tăng trưởng tín dụng cao ở mức 18% so với đầu năm và nợ xấu được kiểm soát.

SSI duy trì ước tính lợi nhuận trước thuế cho năm 2022 và 2023 của ngân hàng ở mức 10.200 tỷ đồng (tăng 27% so với cùng kỳ) và 12.600 tỷ đồng (tăng 23% so với cùng kỳ), với kỳ vọng hạn mức tín dụng tương đối cao so với các ngân hàng khác sẽ phần nào bù đắp cho NIM bị siết chặt vào năm 2023.

Với Ngân hàng TMCP Tiên Phong (TPBank - Mã: TPB), lợi nhuận trước thuế quý III/2012 của ngân hàng ước tính đạt 2.100 tỷ đồng (tăng 54% so với cùng kỳ). Với tốc độ tăng trưởng tín dụng hạn chế, NIM và tỷ lệ nợ xấu sẽ phần nào chịu áp lực trong giai đoạn này.

Theo SSI, rủi ro ngắn hạn liên quan đến lĩnh vực bất động sản sẽ cản trở tiềm năng tăng trưởng của ngân hàng vào năm 2023. Dư nợ cho vay chuỗi giá trị trong lĩnh vực bất động sản (bao gồm xây dựng, phát triển bất động sản và cho vay mua nhà) chiếm khoảng 29% tổng tín dụng, chưa tính đến dư nợ trái phiếu doanh nghiệp của các chủ đầu tư bất động sản.

Còn đối với Ngân hàng TMCP Hàng hải Việt Nam (MSB - Mã: MSB), các chuyên gia kỳ vọng lợi nhuận trước thuế 1.400 tỷ đồng (tăng 40% so với cùng kỳ) trong quý III/2022, so với mức cơ sở thấp trong cùng kỳ năm trước. Trong năm 2022 và 2023, lợi nhuận trước thuế của MSb được ước tính lần lượt là 6.000 tỷ đồng (tăng 18,3% so với cùng kỳ) và 6.700 tỷ đồng (tăng 12% so với cùng kỳ.

Theo SSI, mặc dù lãi suất huy động tăng nhưng NIM ước tính sẽ ổn định trong quý III/2022 do tỷ lệ CASA tăng lên 39% và số dư tiền gửi của khách hàng giảm 3,4% so với quý trước xuống mức 95.000 tỷ đoòng. Bên cạnh đó, tăng trưởng tín dụng cũng đạt 10,2% so với đầu năm giúp tổng dư nợ đạt mức 115.000 tỷ đồng.

Theo kết quả điều tra xu hướng kinh doanh quý IV/2022 của NHNN, tình hình kinh doanh của hệ thống ngân hàng trong quý III chưa được như kỳ vọng. Dự báo cho thời gian tới, hơn 70% tổ chức tín dụng kỳ vọng tình hình kinh doanh cải thiện hơn trong quý tới và cả năm 2022 với mức độ kỳ vọng cải thiện thấp hơn so với kỳ vọng tại kỳ điều tra trước. Về lợi nhuận trước thuế trong năm 2022, 88,3% tổ chức tín dụng dự kiến tăng trưởng dương so với năm 2021.