Tập đoàn Đất Xanh (DXG) muốn phát hành tối đa 300 triệu USD trái phiếu quốc tế, đang “toan tính” gì tại Victory Capital?

Mới đây, HĐQT CTCP Tập đoàn Đất Xanh (Mã CK: DXG) đã duyệt phương án phát hành trái phiếu chuyển đổi quốc tế với tổng mệnh giá tối đa là 300 triệu USD. Cùng thời điểm, CTCP Victory Capital (Mã CK: PTL) cũng thông qua phương án phát hành cổ phiếu riêng lẻ. Điều đáng nói là trong danh sách nhà đầu tư sẽ tham gia đợt phát hành cổ phiếu của PTL có 4 cá nhân đều có quan hệ mật thiết với DXG.

Đất Xanh dự kiến phát hành 300 triệu USD (khoảng 7.000 tỷ đồng) trái phiếu ra thị trường quốc tế

Cụ thể, Công ty CP Tập đoàn Đất Xanh (Mã CK: DXG, sàn HoSE) vừa có văn bản gửi Ủy ban Chứng khoán Nhà nước, Sở Giao dịch Chứng khoán TP.HCM (HoSE) về việc HĐQT doanh nghiệp này vừa phê duyệt kế hoạch sử dụng vốn huy động từ việc phát hành trái phiếu ra thị trường quốc tế với tổng giá trị phát hành 300 triệu USD (khoảng 7.000 tỷ đồng).

Đồng thời, HĐQT Đất Xanh giao cho ông Bùi Ngọc Đức- người đại diện theo pháp luật của công ty, thực hiện các thủ tục cần thiết liên quan đến phương án phát hành; thương lượng, đàm phán và quyết định các vấn đề liên quan đến việc phát hành trái phiếu… và thực hiện các công việc, thủ tục cần thiết khác nhằm phát hành thành công trái phiếu.

Lô trái phiếu quốc tế nói trên là loại chuyển đổi/không chuyển đổi không kèm chứng quyền và phát hành cho nhà đầu tư nước ngoài. Kỳ hạn trái phiếu: 60 tháng kể từ ngày phát hành. Lãi và tiền gốc của trái phiếu sẽ được trả bằng đồng USD.

Trong trường hợp chuyển đổi, người sở hữu có quyền chuyển đổi thành cổ phiếu phổ thông trong vòng 60 tháng sau ngày hoàn thành đợt phát hành. Giá chuyển đổi do HĐQT quyết định phụ thuộc vào điều kiện thị trường và thỏa thuận với nhà đầu tư.

Trả lời ý kiến cổ đông xoay quanh đợt phát hành trái phiếu chuyển đổi này, Chủ tịch DXG - ông Lương Trí Thìn cho biết, Công ty chốt được với đối tác nước ngoài. Dự kiến trong quý II và quý III sẽ kết thúc quá trình phát hành trái phiếu.

Được biết, số tiến huy động từ đợt phát hành trái phiếu này được sử dụng để đầu tư mua cổ phần phát hành mới trong đợt tăng vốn của Công ty CP Đầu tư Kinh doanh Bất động sản Hà An và chi trả các chi phí liên quan đến việc tăng vốn góp.

Tổng số lượng cổ phần đặt mua là 800 triệu cổ phần, có thể điều chỉnh theo phê duyệt của HĐQT, theo thỏa thuận với Bất động sản Hà An và tình hình tại thời điểm mua cổ phần.

Giá mua dự kiến 10.000 đồng/cp (có thể điều chỉnh) và thực hiện ngay trong năm 2022, sau khi Đất Xanh nhận được tiền thu được từ việc phát hành trái phiếu.

Được biết, Bất động sản Hà An là công ty con của Đất Xanh từ tháng 8/2018, chịu trách nhiệm chính trong hoạt động kinh doanh bất động sản của công ty mẹ. Doanh nghiệp này là chủ sở hữu một loạt dự án dự án lớn như SaigonRes Riverside; Opal Boulevard; chung cư Thăng Long tại TP.HCM và dự án Gem Sky World rộng hơn 92 ha tại huyện Long Thành, tỉnh Đồng Nai.

Cũng liên quan đến Bất động sản Hà An, trước đó, Đất Xanh đã thông qua phương án phát hành trái phiếu với trị giá tối đa 4.000 tỷ đồng để góp thêm vốn vào công ty này, thời gian thực hiện dự kiến trong năm 2022.

Sau khi hoàn tất góp vốn, tỷ lệ sở hữu của Đất Xanh tại BĐS Hà An sẽ là 99,999885% vốn điều lệ của BĐS Hà An, tương đương số vốn góp là gần 12.800 tỷ đồng.

Đất Xanh có “dây mơ rễ má” thế nào với Victory Capital?

Như đã đề cập ở đầu bài viết, thời gian thực hiện đợt phát hành trái phiếu này của Đất Xanh lại diễn ra gần như cùng lúc với đợt phát hành cổ phiếu riêng lẻ của CTCP Victory Capital (Mã CK: PTL).

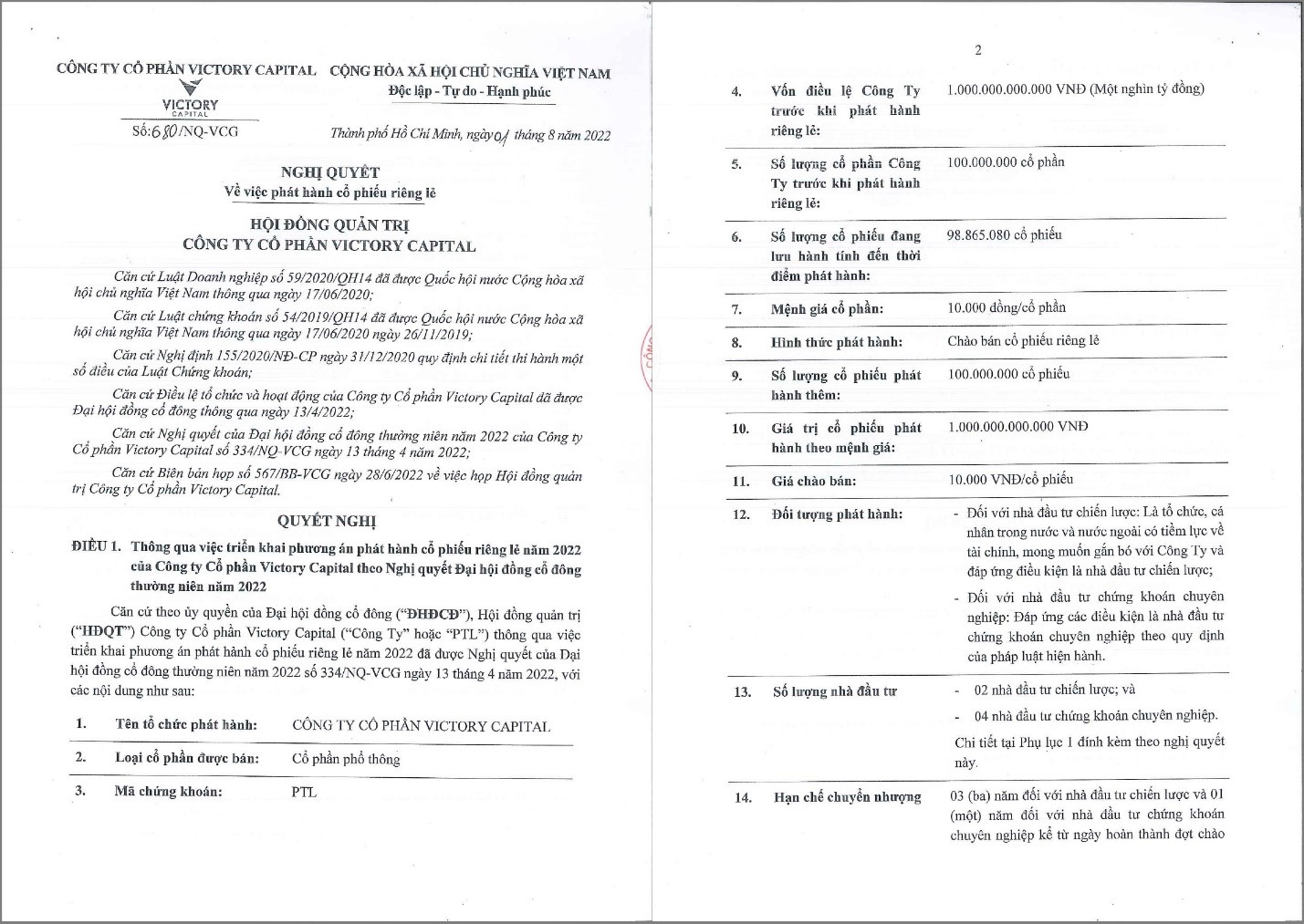

Cụ thể, theo Nghị quyết HĐQT của PTL, Công ty dự kiến sẽ cho phát hành riêng lẻ 100 triệu cổ phiếu vào quý III và quý IV/2022, sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận. Nếu phát hành thành công, vốn điều lệ Công ty sẽ tăng gấp đôi, lên 2.000 tỷ đồng.

Với 1.000 tỷ đồng huy động được từ đợt phát hành, PTL dự kiến góp thêm vốn cho 2 công ty con là CTCP Đầu tư Bất động sản Tiến Phát Đạt và CTCP Đầu tư Bất động sản Phúc Khang Gia, mỗi công ty 350 tỷ đồng; 250 tỷ đồng sẽ được Công ty dùng để mở rộng quỹ đất, còn 50 tỷ đồng sẽ dùng bổ sung vốn lưu động của Công ty.

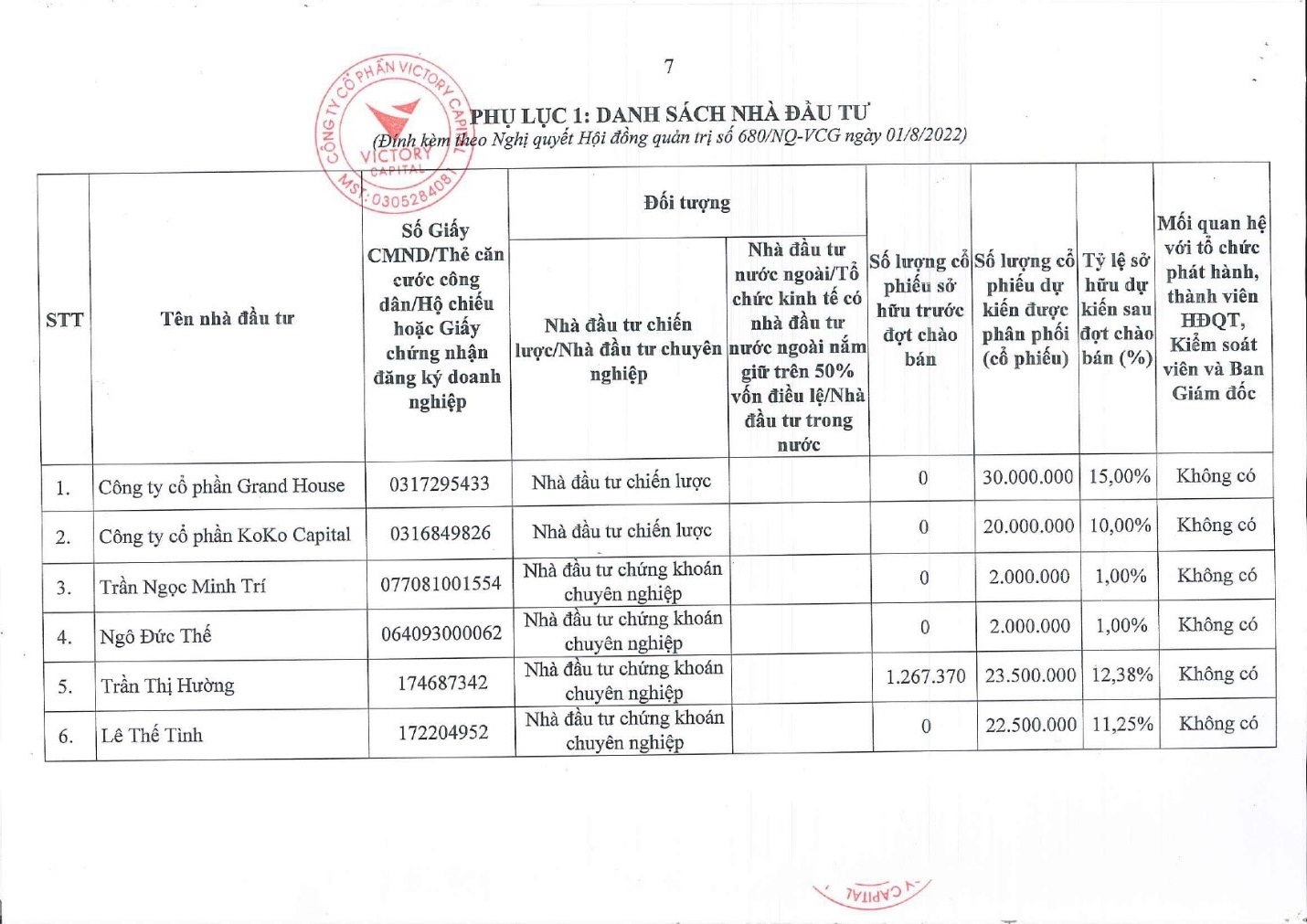

Điều đáng chú ý là trong danh sách các nhà đầu tư sẽ tham gia đợt phát hành cổ phiếu của PTL, bao gồm 2 tổ chức là CTCP Grand House và CTCP KoKo Capital. Ngoài ra còn có 4 cá nhân có “dây mơ rễ má” với DXG.

Người đầu tiên phải nói đến là bà Trần Thị Hường - Giám đốc Bán hàng của CTCP Dịch vụ Bất động sản Đất Xanh (HOSE: DXS) - công ty con của DXG.

Theo tìm hiểu, ngoài vị trí Giám đốc Bán hàng tại DXS, bà Hường còn là cổ đông sáng lập của một công ty bất động sản khác là CTCP Long Thành Park View - một mắt xích cho thấy sự liên quan giữa các cổ đông mới của PTL với DXG.

Đi sâu vào cơ cấu cổ đông của Long Thành Park View đề cập ở trên sẽ thấy rõ hơn mối quan hệ giữa PTL và DXG hiện tại.

Long Thành Park View được thành lập từ tháng 7/2021 với vốn điều lệ 100 tỷ đồng, bởi 3 cổ đông gồm ông Nguyễn Văn Vinh (99.8%), ông Nguyễn Văn Bang (0.1%) và bà Trần Thị Hường (0.1%).

Cũng phải lưu ý rằng, ngoài bà Hường, ông Nguyễn Văn Bang cũng có liên hệ với DXG khi từng là Trưởng Ban Kiểm soát tại đây trong giai đoạn 2017-2020. Trong khi đó, ông Vinh lại là cổ đông lớn thứ 2 của PTL với tỷ lệ 20.08%.

Một lãnh đạo khác của Long Thành Park View cũng đang nắm giữ cổ phần tại PTL là bà Đỗ Thị Hiền, Tổng Giám đốc kiêm Người đại diện pháp luật của Long Thành Park View. Bà Hiền là cổ đông lớn nhất tại PTL với tỷ lệ sở hữu 23.96%.

Thông qua một số cá nhân có liên quan giữa PTL và DXG thì câu hỏi được đặt ra là liệu DXG có đang lấn sâu và có ý định nắm quyền kiểm soát tại PTL hay không?

Về phía PTL, kết thúc 6 tháng đầu năm 2022, doanh nghiệp ghi nhận khoản lỗ hơn 4,4 tỷ đồng. Nguyên nhân chủ yếu là do doanh thu từ bàn giao bất động sản thành phẩm của Công ty giảm gần 57% so với cùng kỳ, khiến tổng doanh thu giảm hơn 35%, còn 34 tỷ đồng, trong khi chi phí vận hành lại không được tiết giảm.

Bên cạnh kết quả thua lỗ, một điểm đáng chú ý trên Báo cáo tài chính của PTL là khoản phải trả hơn 158 tỷ đồng đối với Công ty TNHH Bệnh viện Đa khoa Anh Minh. Khoản phải trả này bao gồm phần vốn góp vào Dầu khí Thăng Long và giá chuyển nhượng cổ phần Dầu khí Thăng Long theo Hợp đồng chuyển nhượng vốn số 267/HĐCN.PETROLAND-DXG (Bệnh viện Anh Minh đã ủy quyền cho PTL thu hộ từ CTCP Dịch vụ và Xây dựng Địa ốc Đất Xanh). Khoản này sẽ được bù trừ với khoản phải thu do góp vốn bổ sung vào Dầu khí Thăng Long.