Tham vọng lớn, DIC Corp xoay dòng tiền từ kênh trái phiếu, gia tăng vay nợ

Đẩy mạnh huy động vốn hàng nghìn tỷ qua kênh trái phiếu với lãi suất lên đến 11% khiến nợ vay của DIC Corp tăng vọt. Hiện hàng loạt dự án đầu tư đều đang thế chấp tại ngân hàng.

DIC Corp lên kế hoạch lợi nhuận khủng, triển khai nhiều dự án lớn

Hội đồng Quản trị Tổng công ty CP Đầu tư phát triển xây dựng - DIC Corp (DIG) vừa thông qua các chỉ tiêu kế hoạch sản xuất kinh doanh năm 2022.

Cụ thể, DIC Corp dự kiến ghi nhận 4.612 tỷ đồng tổng doanh thu và thu nhập khác, tăng 62% so với doanh thu tạm tính năm 2021. So với năm 2020, mức doanh thu kế hoạch này của công ty cũng cao hơn tới 85%.

Nếu hoàn thành kế hoạch kinh doanh kể trên, đây sẽ là mức doanh thu cao nhất mà DIC Corp ghi nhận được trong một năm kinh doanh từ trước đến nay.

Cùng với kế hoạch doanh thu cao kỷ lục, nhà phát triển bất động sản khu công nghiệp này cũng dự kiến thu về 1.910 tỷ đồng lợi nhuận trước thuế năm nay, tăng 59% so với mức ước tính thực hiện năm 2021.

Xa hơn nữa trong kế hoạch từ năm 2022 đến năm 2025, doanh nghiệp ngành xây dựng này đặt mục tiêu tổng doanh thu lên tới 39.700 tỷ đồng và lợi nhuận trước thuế lên tới 15.000 tỷ đồng. Tổng vốn đầu tư phát triển giai đoạn này là 81.678 tỷ đồng.

Đây là kế hoạch kinh doanh cực kỳ tham vọng so với kết quả trước đó của nhà phát triển bất động sản này. Trong giai đoạn 2018-2021, doanh thu bình quân hàng năm của DIC Corp chỉ dao động trong khoảng 2.400-2.500 tỷ và mức lợi nhuận chỉ đạt trên dưới 400 tỷ đồng (riêng năm 2021 ghi nhận lợi nhuận tăng đột biến đạt 990 tỷ nhưng vẫn chưa hoàn thành kế hoạch kinh doanh).

Nhằm tạo nguồn tăng trưởng doanh thu, lợi nhuận cho các năm tiếp theo, tháng 8/2021, DIC Corp công bố kế hoạch khởi công 4 dự án khủng trong quý 4/2021. Các dự án có tổng mức đầu tư khoảng 16.900 tỷ đồng, ước tính mang lại 42.700 tỷ đồng (gần 2 tỷ USD) doanh thu.

Cụ thể, dự án trọng điểm Khu đô thị du lịch Long Tân (Khu đô thị Đông Saigon) tại Đồng Nai với diện tích 332 ha có tổng mức đầu tư khoảng 12.618 tỷ đồng, trong đó dự kiến tổng mức đầu tư giai đoạn 1 (82 ha) là trên 3.200 tỷ đồng.

Tiếp đó, DIC Corp cũng có kế hoạch khởi công giai đoạn 2 Khu phức hợp Cap Saint Jacques (CSJ) tại Vũng Tàu gồm một block khách sạn 5 sao và hai block condotel. Tổng vốn đầu tư của giai đoạn này là 2.500 tỷ đồng.

Tại TP Phủ Lý, DIC Corp đang đầu tư Khu nhà ở Lam Hạ Center Point (13,5 ha) với tổng mức đầu tư 1.565 tỷ đồng. Dự án dự kiến được triển khai trong thời gian 2021 – 2025, riêng chung cư hỗn hợp – trung tâm thương mại dự kiến hoàn thành vào quý IV/2025.

DIC Corp còn muốn khởi công một một khu phức hợp Khách sạn – Trung tâm hội nghị 4 – 5 sao tại Vị Thanh, tỉnh Hậu Giang với mức đầu tư dự kiến khoảng 254,4 tỷ đồng. Khách sạn này nằm trong Khu dân cư thương mại Vị Thanh (DIC Victory City) quy mô 83,5 ha, vốn đầu tư 1.132 tỷ đồng.

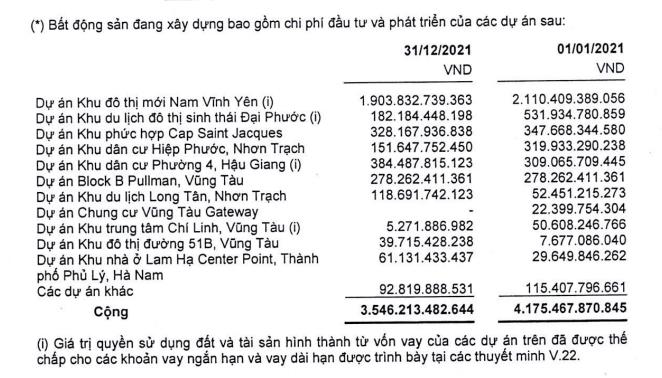

Theo báo cáo tài chính kiểm toán năm 2021, DIC Corp còn đang rót vốn cho ít nhất 6 dự án khác. Trong đó, dự án hiện đang ghi nhận chi phí đầu tư và phát triển lớn nhất là Khu đô thị mới Nam Vĩnh Yên với 1.903 tỷ đồng. Dự án này có quy mô gần 447 ha với tổng mức đầu tư dự kiến 8.700 tỷ đồng.

Như vậy, DIC Corp đang thực hiện dở dang hơn chục dự án với giá trị xây dựng cơ bản dở dang tính đến 31/12/2021 hơn 3.546 tỷ đồng.

Đơn cử như khu đất 13,8 ha tại khu vực Mũi Nghinh Phong, thành phố Vũng Tàu (DIC Star Vũng Tàu); Khu đất 110 ha tại cù lao Bến Đình, Vũng Tàu (Khu Đô thị cù lao Bến Đình); Khu đất 18.796,1m 2 tại phường 7, Vũng Tàu (Tòa nhà HH1 – XNLD Vietsovpetro).

Huy động từ trái phiếu để xoay dòng tiền, dư nợ vay của DIC Corp tăng vọt

Năm 2021, DIC Corp công bố huy động thành công 3.500 tỷ đồng từ kênh trái phiếu. Đây là loại trái phiếu không chuyển đổi, kỳ hạn 36 tháng có lãi suất cố định 11%/năm cho năm đầu tiên thông qua qua 3 đợt phát hành.

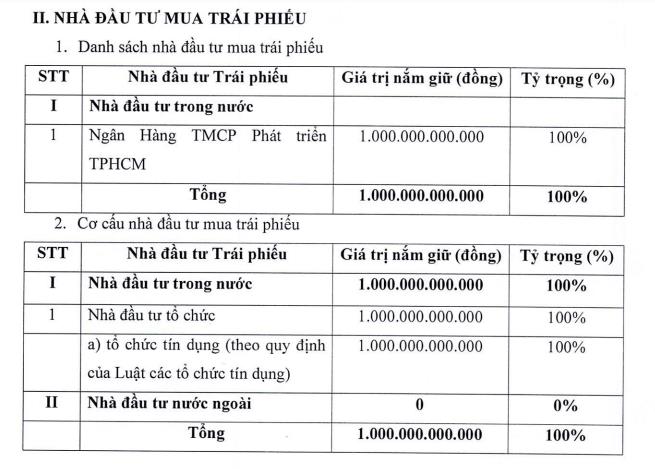

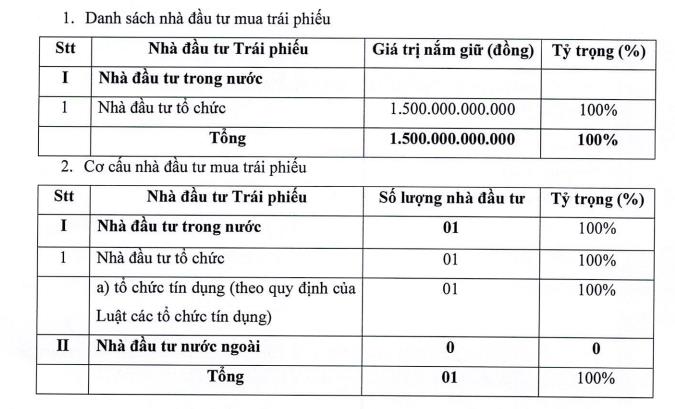

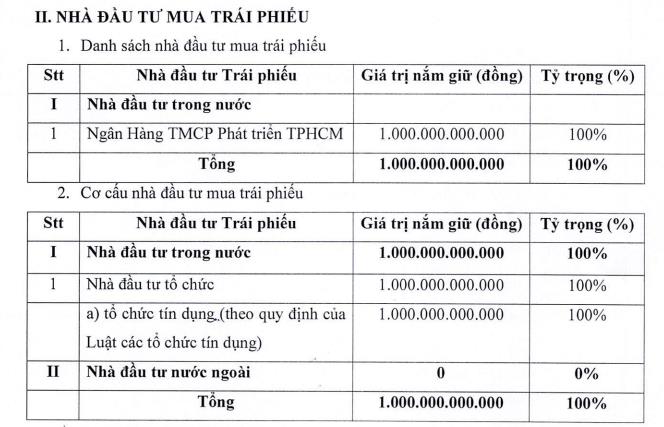

Đợt 1 phát hành thành công ngày 16/9 với giá trị 1.000 tỷ đồng; đợt 2 phát hành ngày 30/9 với giá trị 1.000 tỷ đồng, trái chủ của 2 đợt này là ngân hàng HDBank và đợt 3 phát hành thành công ngày 26/11 với 1.500 tỷ đồng, trái chủ là nhà đầu tư tổ chức.

Mục đích phát hành gồm 1.000 tỷ để bổ sung vốn lưu động và 2.500 tỷ đồng để bổ sung vốn thực hiện dự án khu đô thị du lịch Long Tân diện tích khoảng 331,9 ha, thuộc xã Long Tân và xã Phú Thạnh, huyện Nhơn Trạch, tỉnh Đồng Nai.

Số trái phiếu này được đảm bảo bằng cổ phiếu DIG và toàn bộ lợi tức, cổ tức phát sinh từ số lượng cổ phiếu thế chấp tại HDBank; Toàn bộ tài sản, quyền tài sản và các quyền, lợi ích hiện hữu và phát sinh trong tương lai từ việc đầu tư, phát triển, khai thác tiêu thụ sản phẩm tại dự án Khu đô thị du lịch Long Tân tại Đồng Nai.

Thực tế, việc doanh nghiệp bất động sản lấy cổ phiếu đảm bảo cho khoản "vay" trái phiếu chứa rất nhiều rủi ro. Bởi việc đảm bảo bằng cổ phiếu chỉ có giá trị trong bối cảnh thị giá cổ phiếu công ty trên thị trường tăng trưởng và ở mức giá cao, đặc biệt thị giá phải đi sát với tình hình kinh doanh của doanh nghiệp. Khi sự kiện vi phạm xảy ra, giá trị cổ phiếu sẽ sụt giảm rất nhanh, thậm chí giá trị cổ phiếu của tổ chức phát hành có thể về mức 0 đồng, nếu doanh nghiệp mất khả năng thanh toán hay phá sản.

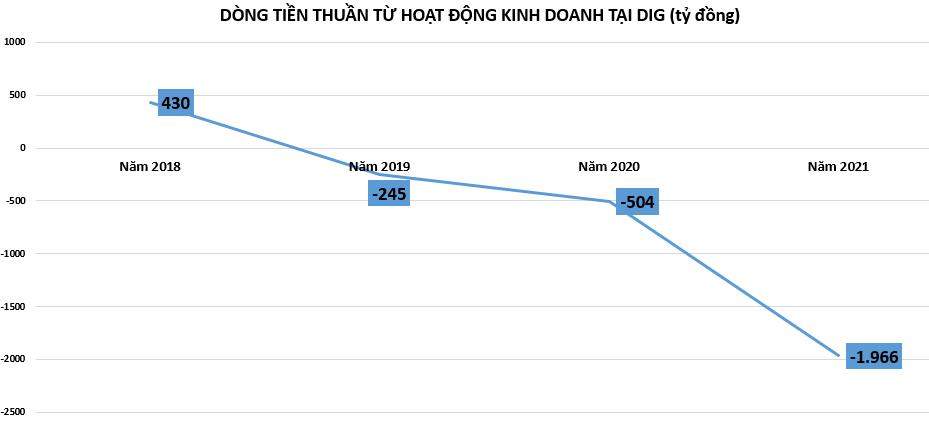

Kết thúc năm 2021, tình hình tài chính tại doanh nghiệp này cũng không mấy khả quan khi nợ vay ở mức cao và dòng tiền kinh doanh âm đã âm nặng trong nhiều năm trở lại đây.

Cụ thể, năm 2021, dòng tiền thuần từ hoạt động kinh doanh của DIG âm hơn 1.966 tỷ đồng trong khi năm 2020 chỉ âm hơn 504 tỷ đồng. Ngoài ra, dòng tiền thuần từ hoạt động tài chính cũng âm hơn 2.767 tỷ đồng, năm 2020 chỉ âm hơn 19 tỷ đồng.

Tổng cộng dòng tiền từ hoạt động kinh doanh và đầu tư năm 2021 âm 4.733 tỷ đồng. Cả dòng tiền từ hoạt động kinh doanh và đầu tư đều bị âm mạnh trong kỳ dẫn tới DIG phải tăng cường vay nợ. Năm 2021, tiền thu từ đi vay hơn 4.660 tỷ đồng, tăng vọt 275%. Tiền trả nợ gốc vay hơn 1.276 tỷ đồng (năm 2020 ở mức 995 tỷ đồng).

Theo đánh giá của các chuyên gia tài chính, với những doanh nghiệp đang trong quá trình mở rộng, phải nhập thêm hàng hóa, tăng tồn kho, tăng phải thu, phải trả… thì tình trạng dòng tiền âm là bình thường, công ty có thể sử dụng vốn vay hoặc huy động từ cổ đông để bổ sung lượng thiếu hụt.

Tuy nhiên, về dài hạn, dòng tiền hoạt động kinh doanh phải dương để bù đắp cho các hoạt động đầu tư, trả nợ vay và cổ tức cho cổ đông, nếu không thì doanh nghiệp có thể sẽ chìm vào gánh nặng nợ nần, thiếu trước hụt sau, kèm với đó là kết quả kinh doanh bết bát.

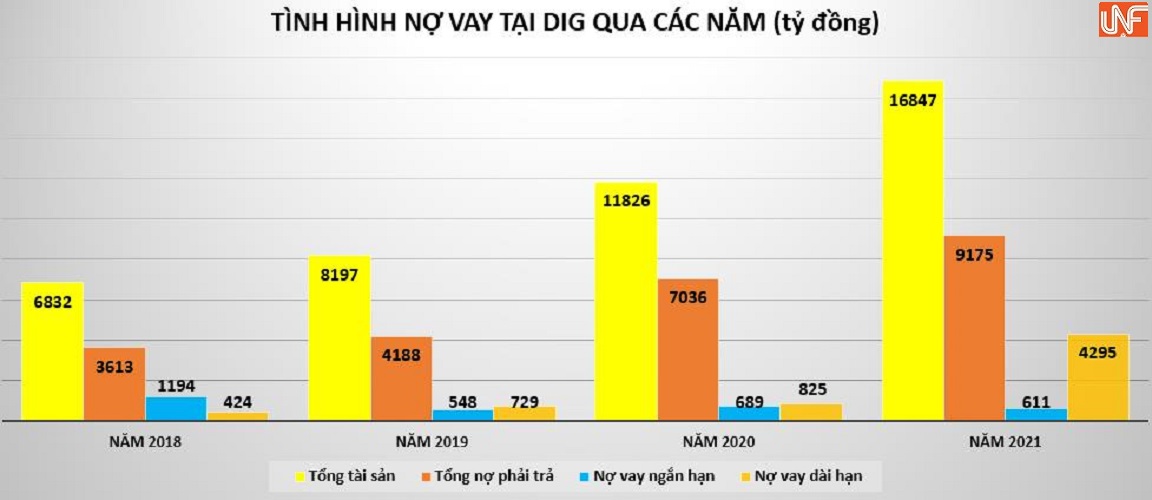

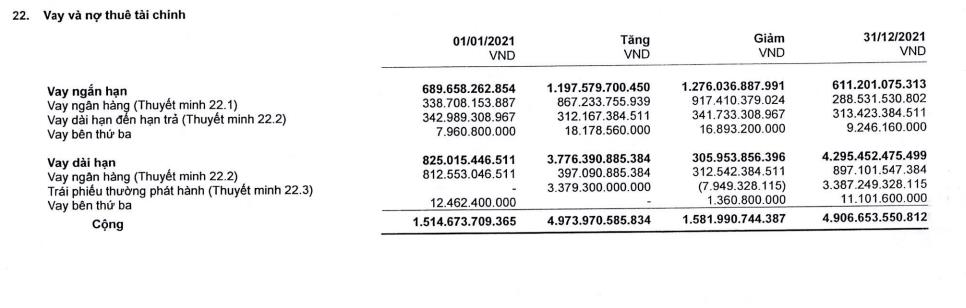

Do tăng cường hoạt động vay nợ, số dư nợ vay dài hạn tăng từ 825 tỷ đồng hồi đầu năm lên mức hơn 4.295 tỷ đồng tính đến 31/12/2021, tương đương tăng vọt 421%; nợ vay ngắn hạn chỉ giảm nhẹ còn hơn 611 tỷ đồng.

Đáng nói, nợ vay dài hạn tại DIG tăng mạnh chủ yếu do phát hành trái phiếu.Tại thời điểm 31/12/2021, trái phiếu thường phát hành ghi nhận 3.500 tỷ đồng, chiếm tới 81% nợ vay dài hạn.

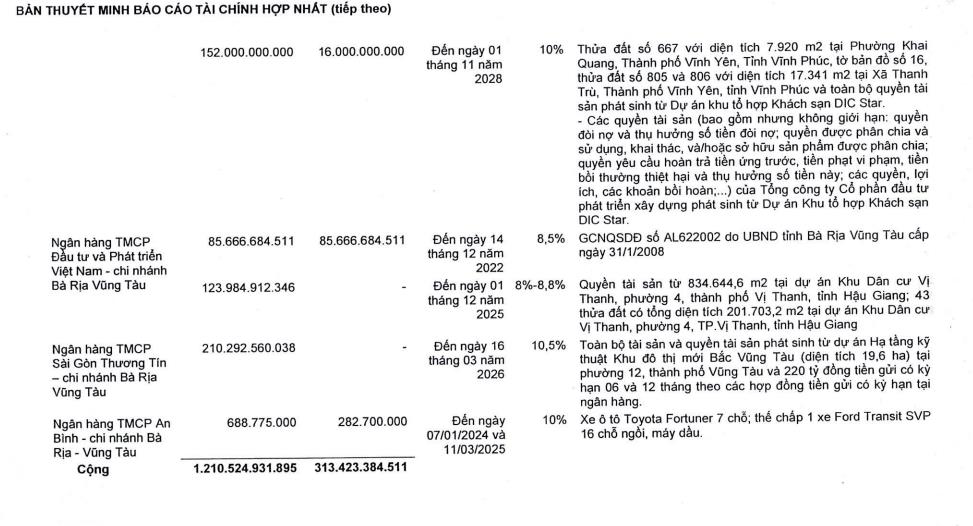

Ngoài khoản nợ vay dài hạn từ trái phiếu cán mốc 3.500 tỷ đồng, nợ vay dài hạn từ ngân hàng tính đến 31/12/2021 cũng ghi nhận hơn 1.210 tỷ đồng.

Nợ vay dài hạn tăng vọt khiến chi phí lãi vay của DIG trong năm 2021 tăng mạnh lên 96 tỷ đồng, tương đương tăng 157% so với năm 2020. Ngoài chi phí lãi vay, các chi phí khác liên quan đến hoạt động tài chính cũng tăng dẫn tới chi phí tài chính trong năm tăng 89% so với năm trước, lên mức hơn 107 tỷ đồng.

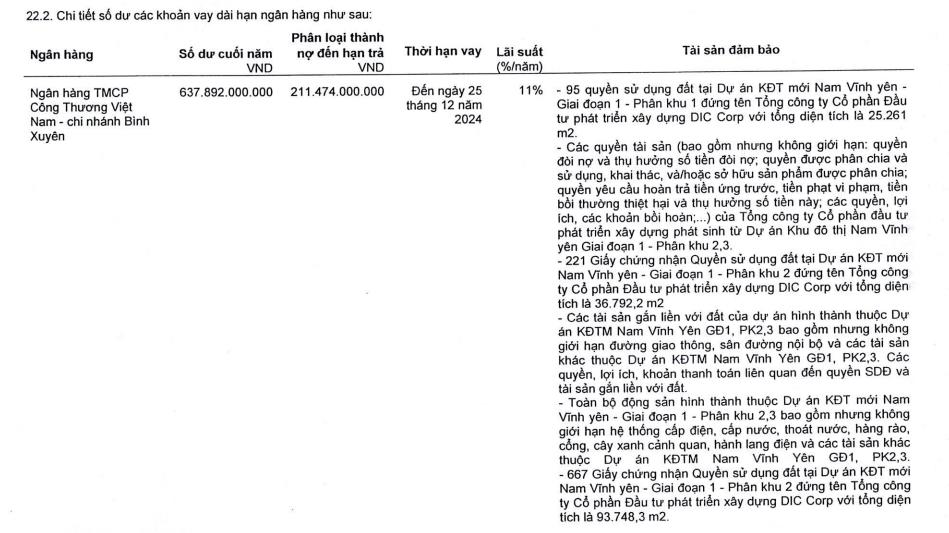

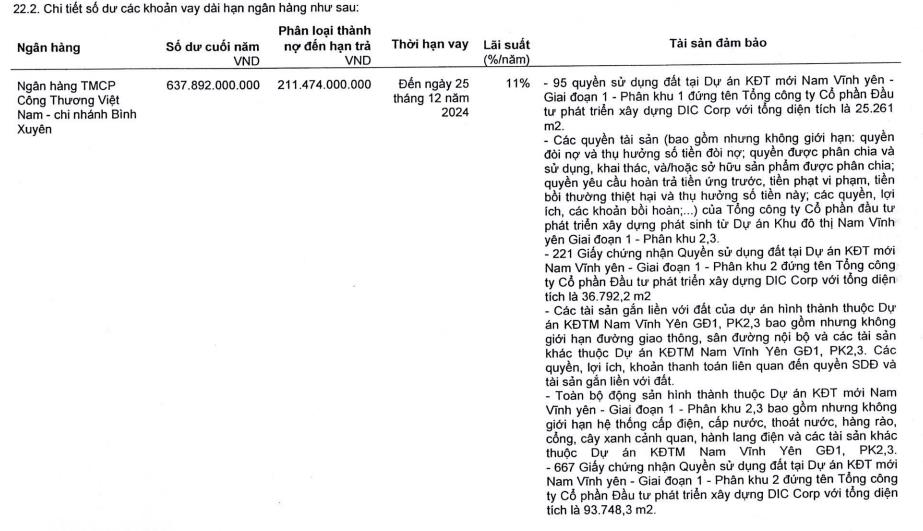

Cụ thể, về các khoản vay dài hạn, ngân hàng Vietinbank là chủ nợ lớn nhất cho vay gần 638 tỷ đồng với lãi suất 11%, thời hạn vay đến tháng 12/2024. Tài sản đảm bảo cho khoản vay là dự án KĐT mới Nam Vĩnh Yên. Vietinbank cũng cho vay 152 tỷ đồng lãi suất 10% thời hạn vay đến năm 2028. Tải sản đảm bảo là thửa đất số 667 với diện tích 7.920m2 tại Tp Vĩnh Yên, Vĩnh Phúc và toàn bộ quyền tài sản phát sinh từ dự án khu tổ hợ khách sạn DIC Star.

Ngân hàng Sacombank cũng đang cho DIG vay hơn 210 tỷ đồng với lãi suất 10,5% hạn đến tháng 3/2026. Tài sản đảm bảo là dự án hạ tầng kỹ thuật KĐT mới Bắc VŨng Tàu diện tích 19,6ha...

Ngân hàng HDBank đang cho vay 1 khoản nợ hơn 85 tỷ đồng lãi suất 8,5% hạn đến tháng 12/2022 và khoản vay gần 124 tỷ đồng lãi suất 8%-8,8% thời hạn vay đến tháng 12/2025. Tài sản đảm bảo liên quan đến dự án KDC Vị Thanh, Hậu Giang.

Về các khoản vay ngắn hạn, ngân hàng BIDV đang cho DIG vay hơn 106 tỷ đồng với lãi suất 6,2%-6,5%. Tài sản đảm bảo cũng liên quan tới dự án KĐT mới Nam Vĩnh Yên. Ngoài ra, BIDV cũng đang cho vay gần 30 tỷ đồng với lãi suất 6,5%-8%. Ngoài ra, ngân hàng Agribank cho vay hơn 115 tỷ đồng với lãi suất dao động từ 6,2% đến 9,5%.

Tháng 7/2021, DIC Corp vừa bị xử phạt vi phạm hành chính trong lĩnh vực xây dựng. Phó Chủ tịch Ủy ban nhân dân dân tỉnh Bà Rịa - Vũng Tàu Nguyễn Công Vinh đã ban hành 2 quyết định về việc xử phạt vi phạm hành chính trong lĩnh vực xây dựng đối với Tổng Công ty Cổ phần đầu tư phát triển xây dựng (DIC Corp).

Cụ thể, tại Quyết định số 1764/QĐ-XPVPHC, DIC Corp bị xử phạt 110 triệu đồng vì xây dựng công trình không phù hợp với quy hoạch xây dựng được duyệt tại lòng hồ trung tâm Chí Linh (phường Nguyễn An Ninh, thành phố Vũng Tàu). Quyết định số 1770/QĐ-XPVPHC, DIC Corp bị xử phạt 110 triệu đồng về hành vi xây dựng công trình không phù hợp với quy hoạch xây dựng được duyệt, thuộc một phần thửa đất số 586, tờ bản đồ số 01, phường Nguyễn An Ninh, thành phố Vũng Tàu (phần đất mặt nước thuộc Công viên hồ Bàu Trũng). DIC Corp buộc tháo dỡ một số công trình xây dựng vi phạm trên hai dự án này.

Ngoài ra, thời gian gần đây xuất hiện thông tin phản ánh DIC Corp còn dính đến lùm xùm đất công tại KĐT Đại Phước. Theo đó, KĐT Đại Phước rộng 456 ha với tổng vốn đầu tư khoảng 7.500 tỉ đồng, được coi là "dấu ấn tiên phong" của DIC Corp. Dự án này nằm trên địa bàn cù lao Ông Cồn, huyện Nhơn Trạch. UBND tỉnh Đồng Nai có quyết định chấp thuận chủ trương dự án vào năm 2003. DIC Corp đã chuyển hàng trăm ha đất công tại dự án KĐT Đại Phước cho doanh nghiệp nước ngoài bằng hình thức liên doanh. Sau khi nhận đất từ UBND tỉnh Đồng Nai, DIC Corp đã đầu tư hạ tầng giao thông chính của dự án và trực tiếp đầu tư 68,4 ha.

Phần diện tích còn lại, DIC Corp cho Công ty TNHH Jeosang Vina thuê 78,52 ha tại phân khu 8 và góp vốn bằng giá trị một phần khu đất để thành lập các công ty liên doanh để thực hiện dự án cấp 2, gồm: Công ty cổ phần Vina Đại Phước (phân khu 4, 5, 6 và một phần phân khu 7, 8 và phân khu CBD, diện tích khoảng 200 ha); Công ty cổ phần Đầu tư Việt Thiên Lâm (một phần phân khu 8, diện tích khoảng 45,4 ha); Công ty TNHH Teakwang - DIC (một phần phân khu 1, 2, 3, diện tích khoảng 34,4 ha); Công ty TNHH J&D Đại An (phân khu 9, diện tích khoảng 7,9 ha); Công ty TNHH Đại Phước Korea - DIC (một phần phân khu 7, diện tích 143.9 ha).

Theo Thanh tra Chính phủ, một số thỏa thuận giữa DIC Corp với đối tác nước ngoài đưa vào góp vốn liên danh là chưa có cơ sở pháp lý. Ngoài ra, việc liên doanh, góp vốn bằng đất có yếu tố nước ngoài (2 doanh nghiệp liên doanh với DIC Corp có địa chỉ tại lãnh thổ Bristish Virgin Islands) cần có ý kiến của Bộ TN&MT, Bộ KH&ĐT, Bộ Tư pháp và các cơ quan chức năng khác khi xem xét, đánh giá, kết luận cũng như giải quyết các vấn đề phát sinh có liên quan trong việc xử lý, đảm bảo tính chính xác, toàn diện, tránh phát sinh phức tạp.

Rủi ro phát hành trái phiếu

Khá nhiều doanh nghiệp Việt khi cạn kiệt vốn đã sử dụng đến "vũ khí" cuối cùng là phát hành trái phiếu. Mồi nhử chính là lãi suất thật cao. Trái phiếu có thể được sử dụng làm công cụ đảo nợ (lấy tiền của người mua trái phiếu sau trả cho người mua trước), tiềm ẩn rủi ro dây chuyền, dẫn tới nguy cơ nợ xấu và mất ổn định tiền tệ bất kỳ lúc nào.

TS. Nguyễn Trí Hiếu – Chuyên gia tài chính ngân hàng cho rằng, một số doanh nghiệp phải đảo nợ khi không thể thanh khoản cho trái chủ. Khi trái phiếu cũ đến kỳ trả nợ, doanh nghiệp sẽ tiếp tục phát hành mới với số tiền huy động có thể nhiều hơn và lãi suất cao hơn.

Tính đến cuối năm 2021, có gần 1,2 triệu tỷ đồng được doanh nghiệp huy động qua thị trường trái phiếu, chiếm khoảng 12% tổng dư nợ tín dụng toàn nền kinh tế và khoảng 15% GDP sau điều chỉnh. Đáng chú ý, trái phiếu doanh nghiệp bất động sản tiếp tục mở rộng quy mô khi đạt hơn 232.300 tỷ đồng, tăng trưởng 37% và chiếm lớn nhất khoảng 35% tổng khối lượng phát hành.

Hiện tại, thị trường trái phiếu doanh nghiệp đang là tâm điểm của giới đầu tư khi UBCKNN đã quyết định hủy 9 đợt phát hành trái phiếu với tổng trị giá hơn 10.000 tỷ đồng của nhóm doanh nghiệp liên quan đến Tập đoàn Tân Hoàng Minh. Điều này đã khiến các trái chủ mua trái phiếu doanh nghiệp này đứng trước nhiều rủi ro. Đồng thời cũng là hồi chuông cảnh tỉnh đối với nhà đầu tư và thị trường TPDN.

Theo đánh giá của Công ty chứng khoán Vietcombank (VCBS), sự việc hủy bỏ 9 đợt chào bán trái phiếu của Tân Hoàng Minh có thể ảnh hưởng đáng kể tới khả năng huy động vốn của các doanh nghiệp bất động sản, đồng thời có thể châm ngòi cho làn sóng bán trái phiếu doanh nghiệp trước hạn từ phía nhà đầu tư.

Hiệp hội Trái phiếu VN (VBMA) đánh giá, nguy cơ rủi ro khá lớn ở nhóm trái phiếu doanh nghiệp bất động sản, bởi khối lượng trái phiếu phát hành không có tài sản bảo đảm, hoặc chỉ bảo đảm bằng cổ phiếu chiếm tỷ lệ lớn.