Trái chiều ngân hàng kinh doanh chứng khoán: 'Ông lớn' giảm mạnh, ngân hàng nhỏ lãi đột biến

Kết thúc năm 2020, hoạt động kinh doanh chứng khoán tại Vietcombank, Techcombank giảm mạnh. Trong khi các ngân hàng quy mô nhỏ lãi lớn. Đáng chú ý, trong các thu nhập từ chứng khoán đầu tư có thu nhập từ việc bán lại trái phiếu trước hạn tiềm ẩn rủi ro.

- Báo cáo tài chính năm 2020 của các ngân hàng cho thấy nhiều kết quả bất ngờ trong hoạt động kinh doanh chứng khoán (bao gồm chứng khoán kinh doanh và chứng khoán đầu tư).

Hoạt động kinh doanh chứng khoán tại nhiều “ông lớn” giảm

Ngoài tín dụng và dịch vụ, hoạt động kinh doanh chứng khoán cũng đóng góp tỷ trọng không nhỏ vào tổng lợi nhuận của các ngân hàng. Tuy nhiên, năm 2020 nhiều "ông lớn" ngân hàng lại ghi nhận giảm ở mảng này.

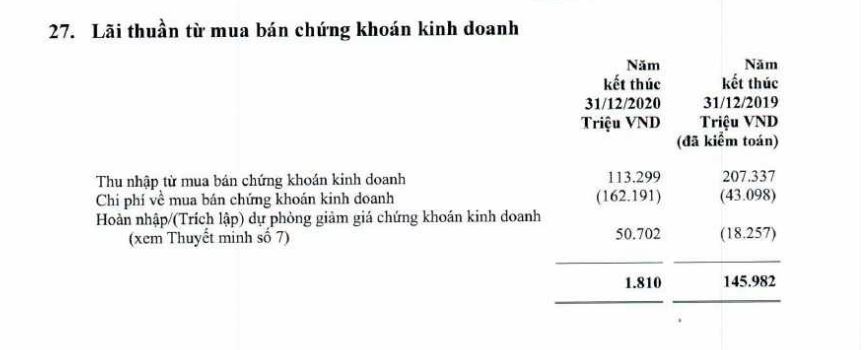

Tại Vietcombank, năm 2020 hoạt động mua bán chứng khoán đầu tư không ghi nhận. Hoạt động mua bán chứng khoán kinh doanh trong quý 4/2020 giảm 45% so với cùng kỳ, xuống còn 16,3 tỷ đồng. Lũy kế cả năm 2020, chứng khoán kinh doanh tại Vietcombank giảm 99%, chỉ vỏn vẹn 1,8 tỷ đồng.

Tại MBBank, quý 4/2020 hoạt động mua bán chứng khoán kinh doanh và chứng khoán đầu tư giảm 63% so với cùng kỳ, chỉ còn 80,6 tỷ đồng. Tuy nhiên, lũy kế cả năm 2020 ghi nhận tăng 49%, đạt 951 tỷ đồng.

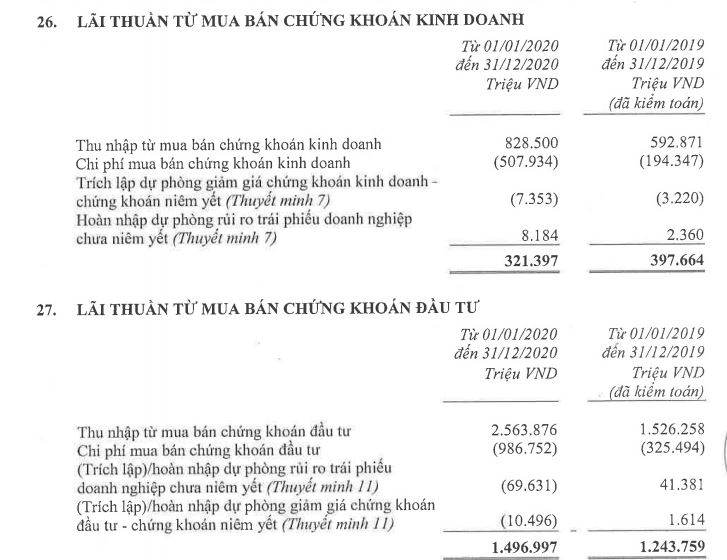

Tương tự, quý 4/2020 mua bán chứng khoán kinh doanh tại Techcombank giảm mạnh 79% so với cùng kỳ; mua bán chứng khoán đầu từ giảm 23%, xuống còn 500,7 tỷ đồng. Lũy kế cả năm 2020, hoạt động chứng khoán kinh doanh giảm 19%, còn 321 tỷ đồng và chứng khoán đầu tư tăng 20%, lên mức 1.497 tỷ đồng.

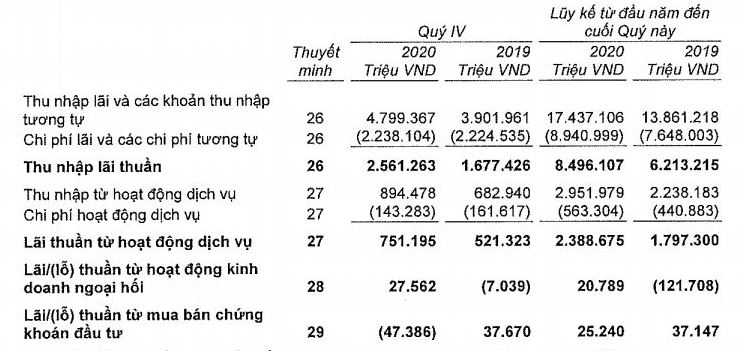

Thậm chí, tính riêng quý 4/2020 hoạt động mua bán chứng khoán đầu tư tại VIB còn ghi nhận lỗ 47,3 tỷ đồng, trong khi cùng kỳ dương 37,6 tỷ đồng. Lũy kế cả năm 2020 cũng ghi nhận giảm 32%, xuống còn 25 tỷ đồng.

Ngoài ra, năm 2020 hoạt động mua bán chứng khoán đầu tư tại TPBank giảm 22%, chỉ còn 710,6 tỷ đồng; HDBank cũng ghi nhận giảm 42%, chỉ gần 140 tỷ đồng.

Nhiều ngân hàng lãi đậm hoạt động kinh doanh chứng khoán

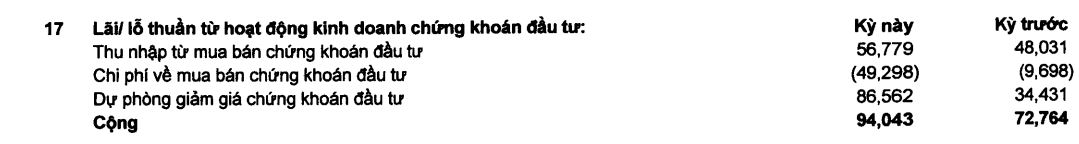

Quý 4/2020, hoạt động mua bán chứng khoán đầu tư tại sacombank tăng đột biến, tăng đến 514% so với cùng kỳ, đạt hơn 120 tỷ đồng. Lũy kế cả năm 2020, lãi từ mua bán chứng khoán đầu tư tăng 29%, đạt 94 tỷ đồng.

Tương tự, trong quý 4/2020, hầu hết các hoạt động kinh doanh của VietBank đều không mấy khả quan. Trong đó, hoạt động chính sụt giảm đến 72% so với cùng kỳ, chỉ còn gần 86 tỷ đồng thu nhập lãi thuần.

Tuy nhiên, hoạt động mua bán chứng khoán đầu tư là điểm sáng duy nhất trong quý này khi báo lãi tăng 43% so với cùng kỳ, đạt 252 tỷ đồng. Lũy kế cả năm 2020, hoạt động mua bán chứng khoán đầu tư tăng vọt 169%, lên mức gần 835 tỷ đồng.

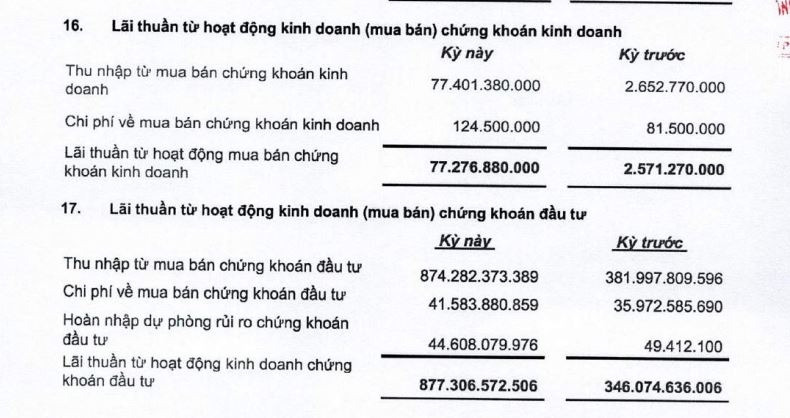

Điển hình tại OCB, quý 4/2020, lãi từ mua bán chứng khoán kinh doanh và chứng khoán đầu tư lần lượt gấp 30 lần so với cùng kỳ, đạt 77 tỷ đồng và gấp 2,5 lần, đạt 877 tỷ đồng. Lũy kế cả năm 2020, lãi từ mua bán chứng khoán kinh doanh gấp 6 lần, đạt gần 131 tỷ đồng và lãi từ chứng khoán đầu tư tăng 60%, lên gần 1.752 tỷ đồng.

Ngoài ra, trong quý 4/2020, lãi từ chứng khoán đầu tư tại Kienlongbank tăng 97% so với cùng kỳ và lũy kế cả năm 2020 tăng 25%. Tương tự, tại NCB, quý 4/2020 tăng gấp 2,3 lần so với cùng kỳ, đạt gần 72 tỷ; lũy kế cả năm 2020 gấp 5 lần, lên mức 158 tỷ đồng.

Sở dĩ các ngân hàng kiếm bộn tiền từ chứng khoán đầu tư trong quý cuối năm 2020 là do thị trường chứng khoán tăng điểm mạnh gần đây, thu hút nguồn tiền lớn chảy vào thị trường.

Đáng lưu ý, trong cơ cấu chứng khoán đầu tư của các ngân hàng gồm rất nhiều các sản phẩm như trái phiếu, tín phiếu, giấy tờ có giá..., trong đó trái phiếu thường là loại hình đầu tư phổ biến nhất. Sản phẩm này có thể được phát hành bởi Chính phủ, các doanh nghiệp, tổ chức kinh tế hoặc các tổ chức tín dụng khác.

Theo đánh giá của TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, trong các thu nhập từ chứng khoán đầu tư, có thu nhập từ việc bán lại trái phiếu trước hạn. Đây là một vấn đề đáng lưu tâm bởi rủi ro tái tài trợ đã bộc lộ khá rõ ràng.

Các ngân hàng có xu hướng nắm giữ trái phiếu của các doanh nghiệp bất động sản, trong khi đây là nhóm trái phiếu đang được cảnh báo nhiều vì rủi ro khó tránh. Do đó, sẽ khó nói trước được hậu quả, nếu các ngân hàng tiếp tục dồn vốn vào sản phẩm này.