TTC Land: Vốn hóa “bốc hơi” hơn 5.600 tỷ đồng sau nửa năm, chi phí tài chính tăng mạnh kéo lợi nhuận của doanh nghiệp giảm sâu

Tại báo cáo tài chính hợp nhất quý II/2022 của CTCP Địa ốc Sài Gòn Thương Tín (TTC Land, Mã CK: SCR) ghi nhận doanh thu giảm đến 91%, chi phí tài chính tăng cao đã khiến lợi nhuận TTC Land giảm sâu. Trong bối cảnh đó, thị giá cổ phiếu SCR cũng ghi nhận “lao dốc” kể từ vùng đỉnh vào thời điểm đầu năm 2022.

Doanh thu từ mảng kinh doanh bất động sản giảm 94%

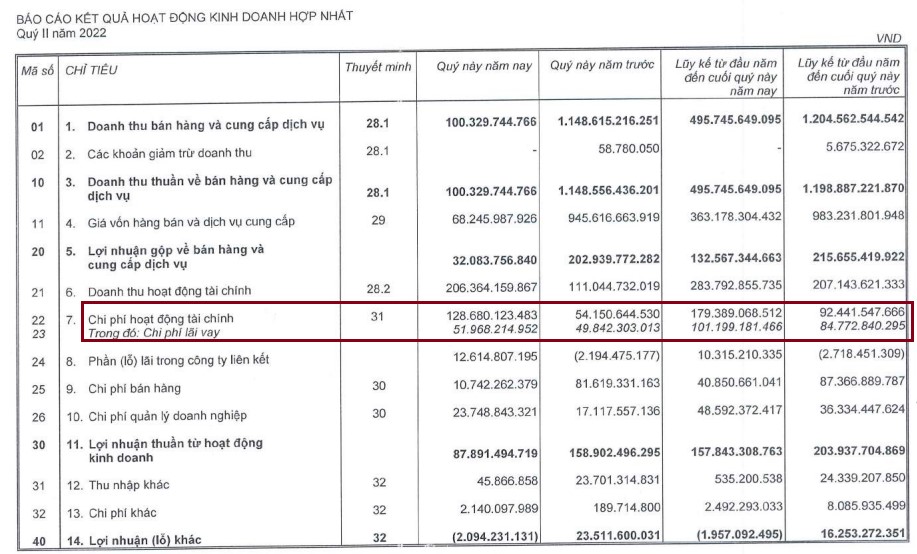

Theo kết quả kinh doanh hợp nhất quý II/2022 của SCR, doanh nghiệp ghi nhận doanh thu thuần đạt 100,3 tỷ đồng, giảm 91,3% so với cùng kỳ.

Sự hao hụt doanh thu là do quý này công ty ghi nhận doanh thu chuyển nhượng quyền sử dụng đất và bất động sản giảm 94%, đạt 40,5 tỷ đồng và doanh thu từ hoạt động xây dựng giảm 98,8%, đạt 5,3 tỷ đồng. Lợi nhuận gộp giảm 84,2%, ở mức 32,1 tỷ đồng.

Điểm sáng trong bức tranh tài chính của TTC Land là khoản doanh thu từ hoạt động tài chính đạt 206,3 tỷ đồng, tăng 1,8 lần so với cùng kỳ năm ngoái.

Tuy nhiên, chi phí tài chính cũng tăng 138% lên 129 tỷ đồng. Chi phí bán hàng và chi phí quản lý doanh nghiệp lần lượt giảm 87% và tăng 38,6%. Kết quả, lợi nhuận sau thuế cổ đông công ty mẹ giảm 54,8%, đạt 63,9 tỷ đồng.

Phí TTC Land cho biết, doanh thu tài chính tăng mạnh chủ yếu đến từ lãi được chia từ các hoạt động hợp tác kinh doanh với 72 tỷ đồng và lãi thanh lý từ các khoản đầu tư với gần 130 tỷ đồng.

Trong khi đó, chi phí tài chính tăng do công ty trích lập dự phòng giảm giá các khoản đầu tư với giá trị 66 tỷ đồng. Dự phòng là cho các khoản đầu tư tài chính khác, bao gồm các khoản mục lớn là CTCP KCN Thành Thành Công với mức đầu tư 527,5 tỷ đồng, CTCP Thương mại và Xây dựng Phước Tân với mức đầu tư 311,2 tỷ đồng và CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (Mã CK:HHV) với mức đầu tư 136 tỷ đồng.

Lũy kế 6 tháng, doanh thu thuần đạt 495,7 tỷ đồng, giảm 59%; lợi nhuận sau thuế cổ đông công ty mẹ 120,6 tỷ đồng, giảm 31,6%. Trong đó, doanh thu chính trong nửa đầu năm của công ty ghi nhận chủ yếu từ dự án Carillon 7 tại quận Tân Phú (TP HCM).

Trong năm 2022, TTC Land đặt kế hoạch doanh thu thuần 2.135 tỷ đồng và lợi nhuận trước thuế 300 tỷ đồng, lần lượt tăng 26,8% và 23,9% so với kết quả thực hiện năm 2021.

Như vậy, với kết quả đã đạt được bán niên 2022, doanh nghiệp mới chỉ hoàn thành hơn 23% mục tiêu doanh thu năm.

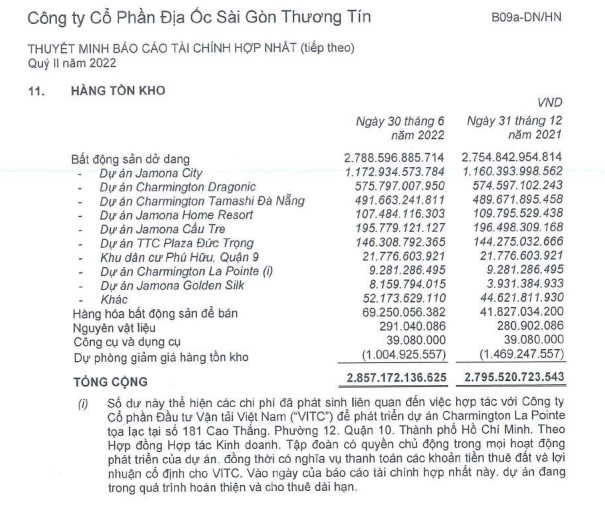

Tính đến cuối tháng 6, tổng tài sản TTC Land đạt 9.880 tỷ đồng, không biến động nhiều so với đầu năm. Giá trị hàng tồn kho đến cuối kỳ hơn 2.857 tỷ đồng, chiếm gần một nửa là bất động sản dở dang của dự án Jamona City với giá trị 1.172 tỷ đồng.

Tổng nợ phải trả tại thời điểm cuối kỳ ở mức 4.738 tỷ đồng, chiếm khoảng 78,9% tổng nguồn vốn. Trong đó, dư nợ vay là 1.801 tỷ đồng, nợ vay ngắn hạn và dài hạn từ ngân hàng chiếm hơn 62%. Khoản vay ngân hàng lớn nhất gần 500 tỷ đồng đáo hạn năm 2028 có lãi suất từ 11,77% - 12,1%/năm. TTC Land còn vay ngắn hạn cá nhân hơn 343,1 tỷ đồng.

Ngoài ra, công ty còn ghi nhận hơn 986,3 tỷ đồng khoản người mua trả tiền trước, hơn 36% số đó đến từ Công ty TNHH Lotte Land.

Trong khi đó, vốn chủ sở hữu tăng nhẹ 2%, đạt mức hơn 5.140 tỷ đồng so với thời điểm đầu năm nay.

Cổ phiếu cắm đầu “lao dốc”, vốn hóa “bốc hơi” hơn 5.600 tỷ đồng

Trên thị trường chứng khoán, thị giá cổ phiếu SCR của TTC Land ghi nhận sự sụt giảm đang kể khi thời điểm tháng 1/2022 cổ phiếu SCR lập đỉnh với giao dịch ở mức 26.200 đồng/cổ phiếu.

Tuy nhiên sau đó, cổ phiếu này rớt giá thảm hại xuống mức chỉ còn 10.900 đồng/cổ phiếu (kết phiên ngày 9/9/2022, tương ứng mức giảm 60%).

Theo đó, vốn hóa của TTC Land cũng “bốc hơi” hơn 5.600 tỷ đồng về mức 3.993 tỷ đồng (hồi đầu năm là 9.598 tỷ đồng).

Được biết, TTC Land dự kiến phát hành thêm gần 51,3 triệu cổ phiếu cho cổ đông hiện hữu với giá 14.000 đồng/cổ phiếu.

Bên cạnh đó, TTC Land sẽ phát hành thêm 29,3 triệu cổ phiếu mới để trả cổ tức năm 2021 bằng cổ phiếu với tỷ lệ 8% và phát hành thêm 18,3 triệu cổ phiếu theo chương trình lựa chọn người lao động (ESOP) với tỷ lệ 5% lượng cổ phiếu lưu hành. Giá chào bán ESOP là 11.000 đồng/cổ phiếu và bị hạn chế chuyển nhượng trong vòng 1 năm.

Nếu thực hiện thành công các đợt phát hành, vốn điều lệ của SCR dự kiến sẽ tăng từ 3.664 tỷ đồng lên 4.653 tỷ đồng.