Áp lực nợ vay 'đè nặng', Sơn Hà vẫn tiếp tục gia tăng vay nợ bằng trái phiếu

Với nhu cầu sử dụng vốn lớn, việc Sơn Hà phát hành trái phiếu huy động vốn ở thời điểm hiện tại có lẽ không nằm ngoài dự đoán của các nhà đầu tư. Tuy nhiên, lo ngại về áp lực nợ vay sẽ đè nặng doanh nghiệp do Sơn Hà đang sử dụng đòn bẩy tài chính lớn.

Phát hành trái phiếu huy động 280 tỷ đồng

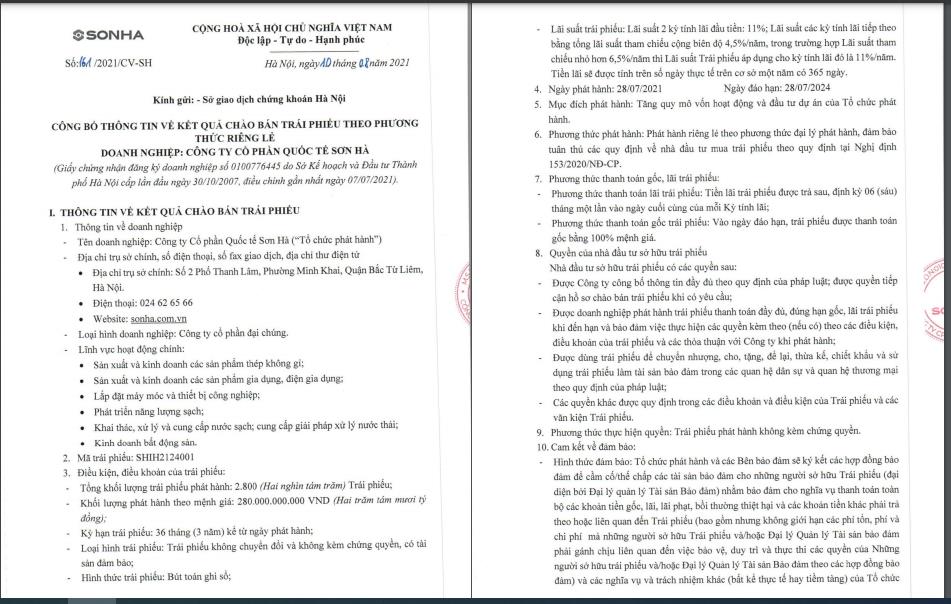

CTCP Quốc tế Sơn Hà (Mã CK: SHI) vừa công bố phát hành thành công 280 tỷ đồng trái phiếu cho một công ty bảo hiểm trong nước với kỳ hạn 36 tháng, đáo hạn vào ngày 28/7/2024.

Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền, có kỳ hạn 3 năm. Bên đứng ra tổ chức tư vấn, đại lý phát hành, đăng ký lưu ký, thanh toán và quản lý tài sản bảo đảm là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV).

Lãi suất trái phiếu được áp dụng cố định 11% một năm cho hai kỳ tính lãi đầu tiên. Lãi suất các kỳ tiếp theo bằng tổng lãi tham chiếu cộng biên độ 4,5% một năm, hoặc bằng 11% nếu lãi tham chiếu nhỏ hơn 6,5% một năm. Kỳ tính lãi 6 tháng một lần.

Ngoài ra, Sơn Hà còn sử dụng 12 triệu cổ phần của Tập đoàn Toàn Mỹ (TMY) - thành viên của SHI, cùng toàn bộ quyền phát sinh từ cổ phần này làm tài sản đảm bảo.

Phía Sơn Hà cho biết, mục đích của đợt phát hành nhằm cơ cấu lại nguồn vốn hoạt động và đầu tư các dự án khác của doanh nghiệp. Thời gian gần đây, doanh nghiệp đang mở rộng đầu tư, phát triển mảng năng lượng tái tạo, bất động sản nhà ở và bất động sản khu công nghiệp – những mảng kinh doanh đòi hỏi nhu cầu vốn lớn.

Đặc biệt, Sơn Hà đang có nhiều động thái trong việc phát triển, mở rộng quỹ đất tại các khu công nghiệp, đề xuất lập quy hoạch dự án “khủng” để thực hiện mục tiêu, tham vọng trong lĩnh vực địa ốc.

Đối với mảng bất động sản nhà ở, cuối tháng 7 vừa qua, UBND tỉnh Lạng Sơn đã chấp thuận chủ trương, đồng ý tiếp nhận kinh phí tài trợ của Sơn Hà để lập quy hoạch Khu đô thị dịch vụ, thể dục thể thao Mai Pha - Tân Liên - Gia Cát. Dự án này có quy mô nghiên cứu lập quy hoạch gần 900 ha, thuộc địa phận xã Mai Pha, TP Lạng Sơn. Quy mô dân số dự kiến của khu đô thị khoảng 50.000 - 60.000 người.

Đây được xác định là phân khu đô thị, đầu mối thương mại - dịch vụ phía Đông của TP Lạng Sơn; tập trung phát triển dịch vụ hậu cần du lịch, kho vận và logistics; là trung tâm thể dục thể thao cấp đô thị; phát triển các cụm tiểu thủ công nghiệp và đầu mối giao thông…

Đối với bất động sản khu công nghiệp, Sơn Hà cũng gây nhiều chú ý với tham vọng sẽ dẫn đầu lĩnh vực này trong vòng 5 năm tới. Trong danh mục lĩnh vực kinh doanh của công ty tại Báo cáo thường niên năm 2020 đã có sự xuất hiện của dự án Khu công nghiệp Tam Dương, Vĩnh Phúc với quy mô khá lớn.

Dự án Khu công nghiệp Tam Dương được thực hiện tại xã Hướng Đạo, xã Đạo Tú và thị trấn Hợp Hòa, huyện Tam Dương, tỉnh Vĩnh Phúc với quy mô sử dụng đất 162,33 ha và tổng mức đầu tư dự kiến hơn 1.576 tỷ đồng.

Đáng chú ý, hồi tháng 5/2021, Sơn Hà cũng đã thông qua nghị quyết về việc góp vốn thành lập Công ty Cổ phần Đầu tư và Phát triển Bất động sản Sơn Hà với vốn điều lệ 150 tỷ đồng. Trong đó Sơn Hà đóng góp 45 tỷ đồng (tương đương 30% vốn điều lệ). Người đại diện quản lý phần vốn góp của Sơn Hà tại BĐS Sơn Hà là bà Trần Kim Dung – Phó chủ tịch HĐQT Sơn Hà.

Áp lực nợ vay “đè nặng”

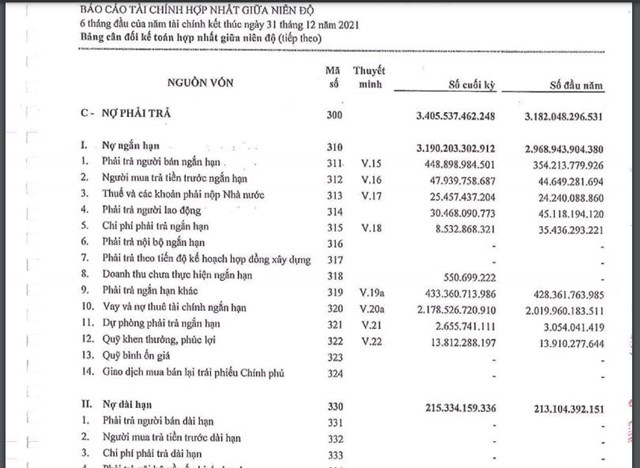

Với nhu cầu sử dụng vốn lớn nhằm phục vụ tham vọng đầu tư đa ngành, việc Sơn Hà phát hành trái phiếu huy động vốn ở thời điểm hiện tại có lẽ không nằm ngoài dự đoán của các nhà đầu tư. Tuy nhiên, đi cùng đó lã những lo ngại về áp lực nợ vay sẽ đè nặng doanh nghiệp. Bởi hiện Sơn Hà đang sử dụng đòn bẩy tài chính lớn với số nợ phải trả ở mức cao.

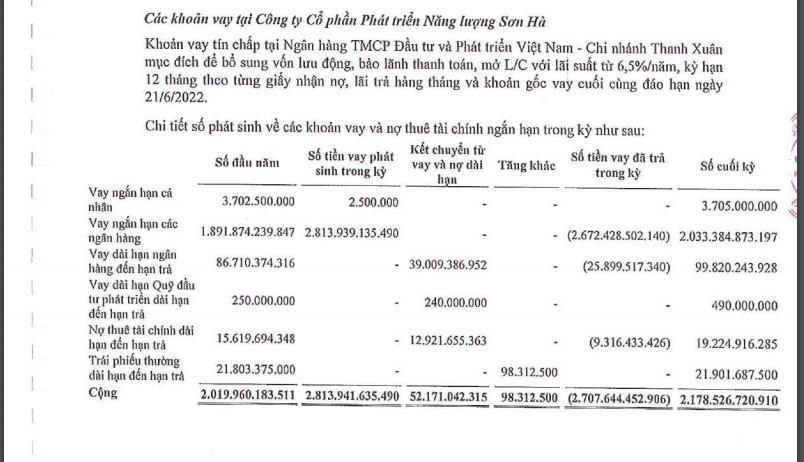

Trong đó, vay và nợ thuê tài chính ngắn hạn đã lên 2.178 tỷ đồng, số tiền này cũng đã lớn gấp gần 1,6 lần vốn chủ sở hữu. Ngoài ra, công ty cũng còn có 215 tỷ đồng vay và nợ thuê tài chính dài hạn. Do đó, tỷ lệ nợ vay/vốn chủ sở hữu của Sơn Hà xấp xỉ 174%, cao hơn 3 năm liền trước.

Dư nợ trái phiếu của Sơn Hà tính đến cuối tháng 6/2021 ghi nhận gần 22 tỷ đồng. Với lô trái phiếu vừa phát hành, khoản nợ này sẽ tăng thêm đáng kể khiến áp lực nợ vay gia tăng, đè nặng doanh nghiệp.

Trong khi đó, tiền mặt của doanh nghiệp giảm mạnh, chỉ còn 107 tỷ đồng, giảm 41,5% so với con số đầu năm. Bên cạnh đó, khoản mục đầu tư tài chính ngắn hạn cũng giảm, chỉ còn 134 tỷ đồng, tương ứng giảm 32,6% so với đầu năm.

Báo cáo tài chính của Sơn Hà cũng cho thấy Công ty đang gặp khó về dòng tiền, trong nửa đầu năm 2021 dòng tiền kinh doanh của doanh nghiệp ghi nhận âm đến 284 tỷ đồng, trong khi cùng kỳ năm trước dương 5,5 tỷ đồng. Nguyên nhân chủ yếu do số dư hàng tồn kho và các khoản phải thu tăng mạnh.

Về kết quả kinh doanh, luỹ kế 6 tháng đầu năm, công ty ghi nhận nhuận sau thuế đạt 81 tỷ đồng, với phần lãi thuộc cổ đông công ty mẹ là hơn 56 tỷ đồng.

Rủi ro trái phiếu đảm bảo bằng cổ phiếu

Theo Báo cáo Thị trường trái phiếu doanh nghiệp quý 2/2021 của Công ty chứng khoán SSI Research, đơn vị này nhận định, rủi ro trái phiếu doanh nghiệp đang tăng lên, nhất là khi trái phiếu không có tài sản đảm bảo hoặc tài sản đảm bảo là cổ phiếu.

SSI cho biết, vấn đề tài sản bảo đảm cho trái phiếu doanh nghiệp đang ở mức đáng báo động. Trái phiếu không tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu đang chiếm tỷ lệ cao. Trong đó, trái phiếu đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu đạt tỷ lệ 33%; đảm bảo bằng cổ phiếu chiếm 9,3% và không có tài sản bảo đảm là 28%.

SSI phân tích, việc đảm bảo nghĩa vụ thanh toán nợ gốc lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi sự kiện vi phạm xảy ra, giá trị cổ phiếu sẽ sụt giảm rất nhanh, thậm chí giá trị cổ phiếu của tổ chức phát hành có thể về 0 nếu doanh nghiệp mất khả năng thanh toán hay phá sản.

TS Nguyễn Trí Hiếu – chuyên gia tài chính ngân hàng cũng cho rằng, nhiều nhà đầu tư tin tưởng cổ phiếu của doanh nghiệp uy tín trên thị trường thì hoàn toàn có thể yên tâm về sự bảo đảm vì nếu nhà phát hành không trả được nợ cho họ, họ sẽ bán cổ phiếu lấy lại tiền.

Tuy nhiên, theo ông Hiếu trường hợp này khó xảy ra. Bởi nếu nhà phát hành mất thanh khoản thì ngoài thị trường chứng khoán chắc chắn cổ phiếu cũng sẽ giảm giá rất mạnh. Do đó, khách hàng có cầm cổ phiếu thì họ cũng không lấy lại được tiền.

Đặc thù của trái phiếu doanh nghiệp là công cụ vay nợ do doanh nghiệp phát hành theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn và khả năng trả nợ. Trong khi đó, khả năng trả nợ của doanh nghiệp phụ thuộc rất lớn vào tình hình tài chính và kết quả kinh doanh.

Ngoài ra, lãi suất nhiều lô trái phiếu ở mức trên 10%, đây là mức lãi suất được cho là khá cao trong bối cảnh nền kinh tế đang có nhiều khó khăn, khả năng doanh nghiệp tăng trưởng mạnh để có thể trả lãi cao cho nhà đầu tư như hiện nay là rất khó.

Chưa kể nếu hoạt động của doanh nghiệp gặp khó khăn, có thể mất khả năng trả nợ. Như vậy, rủi ro mất vốn khi doanh nghiệp không thực hiện được nghĩa vụ thanh toán cả gốc và lãi trái phiếu là rất có thể xảy ra.