Bất động sản An Gia: Sẽ xoay tiền như thế nào để trả nợ khi hơn 1.200 tỷ đồng trái phiếu sẽ đáo hạn vào năm sau?

Số liệu của Chứng khoán BSC cho thấy An Gia sẽ phải trả hơn 1.200 tỷ đồng nợ trái phiếu đến hạn trong năm 2023. Trước bối cảnh này, lãnh đạo công ty vẫn tự tin dòng tiền ở mức tốt nhờ bàn giao hai dự án The Sóng và The Standard.

Báo cáo tài chính tại thời điểm quý II/2022 của An Gia Group cho thấy, công ty có tổng dư nợ tài chính là 2.321 tỷ đồng, giảm 6% so với đầu năm. Chiếm gần 60% trong đó là khoản nợ 1.370 tỷ đồng từ 6 lô trái phiếu với lãi suất thỏa thuận, phát hành từ năm 2020 đến nay. Trong đó, công ty ghi nhận 1.067 tỷ đồng nợ trái phiếu ngắn hạn và đến hạn trả, đồng thời có 303 tỷ đồng nợ trái phiếu dài hạn.

Theo thông tin từ báo cáo tại thời điểm cuối tháng 8 của Chứng khoán BSC, số nợ trái phiếu đáo hạn trong năm 2023 mà An Gia phải trả là 1.209 tỷ đồng.

Doanh thu từ The Sóng và The Standard đảm bảo cho các khoản nợ đến hạn phải trả

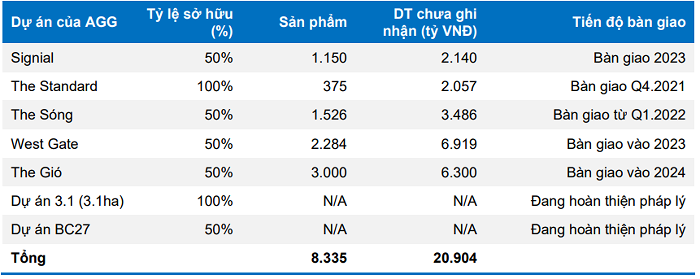

Theo nhận định của chứng khoán Bảo Việt (BVSC) doanh thu tiềm năng trong giai đoạn 2022 - 2025 của CTCP Đầu tư và Phát triển Bất động sản An Gia (mã chứng khoán: AGG) đạt 20.904 tỷ đồng, nhờ các dự án hiện hữu.

Và trước khoản nợ đến kỳ hạn phải tra, ban lãnh đạo An Gia cũng tự tin khẳng định dòng tiền trong năm nay của An Gia sẽ ở mức tốt, nhất là sau khi bàn giao dự án The Sóng (tại Vũng Tàu) và The Standard (tại Bình Dương), đây cũng là dòng tiền sẽ giúp công ty giảm nợ năm nay.

Tại thời điểm Đại hội, đại diện công ty cho biết tiến độ bán hàng tại The Sóng đạt khoảng 95% và tiến độ tại The Standard đạt khoảng 75% - 80%, cả hai dự án đều có kế hoạch bàn giao trong nửa đầu năm.

Lũy kế nửa đầu năm, doanh thu thuần của An Gia đạt 3.272 tỷ đồng, cao gấp 5,4 lần so với cùng kỳ, chủ yếu từ nguồn bán và cho thuê căn hộ dài hạn.

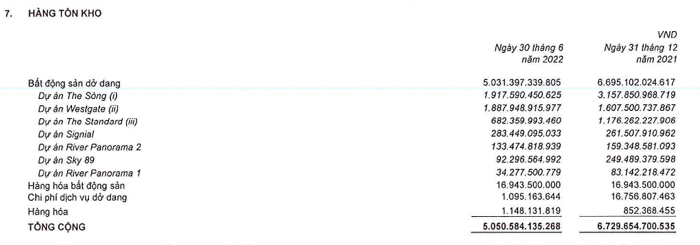

Giá trị tồn kho tại hai dự án The Sóng và The Standard mà Ban lãnh đạo đã đề cập cũng ghi nhận giảm lần lượt 40% và 42% so với đầu năm. Đây cũng là hai trong ba dự án từng có tồn kho nghìn tỷ tại thời điểm đầu năm của An Gia, bên cạnh dự án Westgate.

Bên cạnh đó, tại kỳ họp Đại hội đồng cổ đông thường niên vừa qua, lãnh đạo công ty đã nhấn mạnh một trong những định hướng chung trong năm nay của công ty là phát triển quỹ đất, tập trung vào các khu vực TP HCM, Bình Dương, Đồng Nai, Bà Rịa - Vũng Tàu, Long An.

Theo kế hoạch, mỗi năm An Gia sẽ M&A từ 2-3 dự án mới, mỗi dự án diện tích khoảng 3-5 ha. Trước mắt, đến cuối năm nay, An Gia đang có kế hoạch M&A hai dự án khác. Công ty cho biết, quỹ đất hiện tại sẽ đáp ứng kế hoạch kinh doanh của công ty trong giai đoạn 4-5 năm tới.

Muốn huy động thêm trái phiếu và phát hành cổ phiếu

Cũng tại bản báo cáo tài chính của An Gia cho thấy, ngoài trái phiếu, cơ cấu danh mục nợ tài chính của An Gia cũng ghi nhận các khoản nợ từ 6 ngân hàng thương mại với lãi suất thỏa thuận, trong đó có BIDV, Vietinbank, Vietcombank,...

Theo báo cáo tài chính doanh nghiệp, tại thời điểm cuối quý II, dư nợ tại các ngân hàng thương mại là 198 tỷ đồng với một khoản vay có thời hạn trả gốc vào tháng 11/2022 và 4 khoản vay có thời hạn trả gốc trong năm 2023. Bên cạnh đó, khoản vay từ bên khác là Nhà An Gia với lãi suất thỏa thuận cũng có thời hạn trả gốc trong năm 2023. Tại thời điểm cuối quý II, dư nợ của khoản vay này là gần 453 tỷ đồng.

Tại thời điểm cuối quý II, tổng nợ tài chính đang chiếm hơn 31% trong tổng nợ phải trả, lớn thứ hai sau khoản người mua trả tiền trước ngắn hạn. Tỷ lệ nợ phải trả/vốn chủ sở hữu của An Gia ở mức 3,1 lần, trong đó, tỷ lệ nợ tài chính/vốn chủ sở hữu ở mức 0,8 lần.

Mặc dù đối diện với khoản nợ lớn như vậy, nhưng tại kỳ họp Đại hội đồng cổ đông thường niên vào đầu năm nay, công ty đã công bố kế hoạch huy động tối đa 1.000 tỷ đồng từ kênh này, mà trước mắt đã phát hành xong ba lô trái phiếu với tổng giá trị huy động 517,7 tỷ đồng trong 6 tháng đầu năm.

Cũng tại kỳ họp này, trả lời câu hỏi của cổ đông liên quan đến việc phát hành trái phiếu, ông Nguyễn Bá Sáng, Chủ tịch Hội đồng quản trị An Gia khẳng định việc việc siết chặt trái phiếu doanh nghiệp của Chính phủ không gây ảnh hưởng đến công ty do quy mô vay nợ của công ty vẫn ở mức thấp hơn nhiều so với quy mô tài sản, vốn chủ sở hữu doanh nghiệp.

Và mới đây, BĐS An Gia lại tiếp tục ra quyết định phát hành cổ phiếu theo chương trình lựa chọn người lao động (ESOP) năm 2021 với mục đích trả cổ tức cho cổ đông công ty.