Cổ phiếu khuyến nghị hôm nay (2/12): NLG, VGC và BCG

Mặc dù kết quả kinh doanh 9 tháng năm 2022 của Nam Long thấp hơn đáng kể so với kỳ vọng, KBSV vẫn duy trì đánh giá tích cực đối với cổ phiếu NLG trong trung và dài hạn. Nam Long sẽ ít bị ảnh hưởng bởi khó khăn của thị trường bất động sản hơn các chủ đầu tư khác nhờ nền tảng cơ bản vững chắc với cơ cấu tài chính an toàn và khả năng triển khai các dự án tốt.

NLG: KBSV khuyến nghị mua với giá mục tiêu 39.300 đồng/cổ phiếu

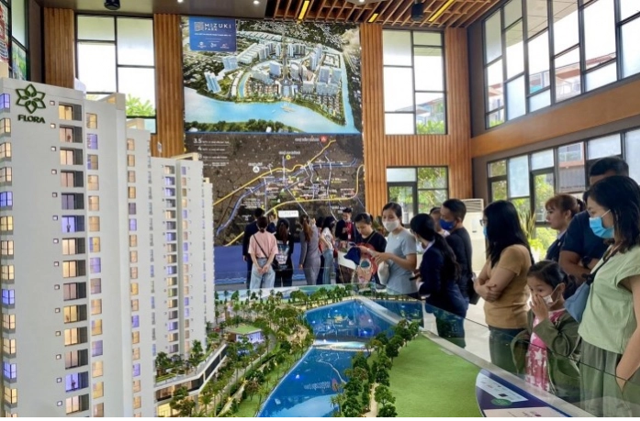

Công ty cổ phần Đầu tư Nam Long (HoSE: NLG) đã ghi nhận sự sụt giảm trong quá trình bán hàng. Cụ thể, công ty đã bán được 450 căn với giá trị hợp đồng là 1.512 tỷ đồng đến từ hai dự án Akari City và Southgate trong quý III/2022, thấp hơn đáng kể so với kế hoạch đã đề ra.

Về tình hình kinh doanh, doanh thu thuần quý III/2022 của NLG đạt 882 tỷ đồng, tăng 208% so với cùng kỳ năm 2021. Trong đó, phần lớn đến từ doanh thu chuyển nhượng bất động sản đạt 826 tỷ đồng, tăng mạnh so với chỉ 3 tỷ đồng trong năm 2021.

Trong quý, Nam Long đã bàn giao 55 căn hộ Flora tại dự án Akari City, 39 căn Valora tại dự án Southgate và 252 căn Ehome Southgate. Theo đó, lũy kế 9 tháng đầu năm, doanh số bán hàng của NLG đạt 9.922 tỷ đồng, tăng 95% so với cùng kỳ.

Như vậy, trong 9 tháng đầu năm, Nam Long ghi nhận doanh thu thuần đạt 2.710 tỷ đồng, tăng 244% so với cùng kỳ năm 2021 và lợi nhuận sau thuế của cổ đông công ty mẹ đạt 119 tỷ đồng, giảm 83% so với cùng kỳ năm ngoái. Kết quả này hoàn thành lần lượt 38% và 10% kế hoạch cả năm 2022 của doanh nghiệp.

Trong quý IV/2022, Nam Long sẽ tiếp tục mở bán tại dự án hiện hữu. Các dự án Izumi City, Cần Thơ và Paragon Đại Phước sẽ được đẩy lùi sang năm 2023. Do quá trình thanh tra các hoạt động liên quan đến bất động sản tại Đồng Nai, việc ghi nhận 350 tỷ đồng lãi từ thoái vốn dự án Paragon tiếp tục bị trì hoãn.

Theo Công ty Chứng khoán KB Việt Nam (KBSV), doanh thu ước tính năm 2022 của NLG đạt 3.997 tỷ đồng, giảm 23% so với năm 2021 trong đó doanh thu chuyển nhượng bất động sản giảm 18% so với năm ngoái. Lợi nhuận gộp năm 2022 của NLG ước tính đạt 1.817 tỷ đồng, tăng 2% so với năm ngoái. Biên lợi nhuận gộp đạt 45%, cải thiện đáng kể so với năm 2021 nhờ bàn giao các sản phẩm thấp tầng/biệt thự tại dự án Southgate có biên lợi nhuận cao.

Đến năm 2023, doanh thu ước tính của NLG đạt 3.450 tỷ đồng, giảm 14% với năm 2022, trong đó doanh thu chuyển nhượng bất động sản đạt 3.155 tỷ đồng đến từ các dự án Southgate và Cần Thơ. Đồng thời, lợi nhuận gộp của NLG đạt 1.858 tỷ đồng, tăng 39% với năm trước.

Mặc dù kết quả kinh doanh 9 tháng năm 2022 của Nam Long thấp hơn đáng kể so với kỳ vọng, KBSV vẫn duy trì đánh giá tích cực đối với cổ phiếu NLG trong trung và dài hạn. Nam Long sẽ ít bị ảnh hưởng bởi khó khăn của thị trường bất động sản hơn các chủ đầu tư khác nhờ nền tảng cơ bản vững chắc với cơ cấu tài chính an toàn và khả năng triển khai các dự án tốt.

Kết quả bán hàng tích cực giúp Nam Long có được dòng tiền để tài trợ cho các dự án đang triển khai, hỗ trợ cho sự tăng trưởng của doanh nghiệp trong các năm tới. Cổ phiếu NLG có mức điều chỉnh đáng kể 35% trong 2 tháng vừa qua. Dựa trên các yếu tố kể trên, KBSV đưa ra khuyến nghị mua với cổ phiếu NLG, giá mục tiêu 39.300 đồng/cổ phiếu.

VGC: VCBS khuyến nghị trung lập với giá mục tiêu 40.000 đồng/cổ phiếu

Kết thúc 9 tháng năm 2022, Tổng Công ty Viglacera (HoSE: VGC) ghi nhận doanh thu thuần tăng trưởng mạnh mẽ với hơn 11.312 tỷ đồng, tăng 50,7% so với cùng kỳ năm 2021 và gần 1.707 tỷ đồng lợi nhuận sau thuế, tăng 104% so với 9 tháng năm trước, hoàn thành lần lượt 75% và 120% kế hoạch năm 2022.

Kết quả doanh thu tăng trưởng tích cực đến chủ yếu từ mảng bất động sản và kinh doanh thuận lợi từ mảng vật liệu xây dựng (kính xây dựng và gạch ốp lát). Tăng trưởng lợi nhuận sau thuế còn khả quan hơn cả khi biên lợi nhuận được mở rộng nhờ giá bán cao hơn ở các mảng kinh doanh.

Cụ thể, trong 3 quý đầu năm 2022, doanh thu thuần của VGC đạt 4.099 tỷ đồng, tăng 70% so với cùng kỳ năm ngoái, mưc lợi nhuận gộp của VGC đạt 1.781 tỷ đồng và tăng 66% so với lợi nhuận gộp 3 quý đầu năm 2021. Doanh thu thuần mảng bất động sản khu công nghiệp đạt 2.759 tỷ đồng, tăng 26,6% so với cùng kỳ năm 2021. Doanh thu thuần mảng bất động sản dân cư đạt 1.011 tỷ đồng, ghi nhận tăng trưởng so với 9 tháng đầu năm 2021 là 149% trong đó bao gồm dự án khu đô thị Đặng Xá và các dự án nhà ở xã hội.

Ngoài ra, mảng vật liệu xây dựng của công ty cũng ghi nhận đà tăng trưởng. Trong 9 tháng đầu năm nay, doanh thu thuần của VGC đạt 7.081 tỷ đồng, tăng 54% so với cùng kỳ năm trước. Trong đó doanh thu thuần kính xây dựng tăng 310% và doanh thu thuần gạch ốp lát tăng 46% so với 3 quý đầu năm 2021. Nguyên nhân tăng trưởng mảng kính đến từ việc hợp nhất Công ty Kính nổi siêu trắng Phú Mỹ và giá kính tăng phi mã trong nửa đầu năm 2022.

Trong quý cuối năm 2022 và năm 2023, Công ty Chứng khoán Vietcombank (VCBS) đánh giá triển vọng tăng trưởng lợi nhuận của VGC gặp nhiều áp lực. Về mảng bất động sản khu công nghiệp, các dự án sẵn sàng có thể cho thuê hiện tại như Yên Phong IIC, Phú Hà, Hài Yên, Tiền Hải, Phong Điền có biên lợi nhuận thấp và diện tích cho thuê còn lại không còn quá nhiều.

Về mảng bất động sản dân cư, VGC đã hạch toán phần lớn các khu đô thị đã bán như khu đô thị Đặng Xá và còn lại các dự án nhà ở xã hội do đó tiềm năng hạch toán trong năm 2023 sẽ không nhiều.

Về mảng vật liệu xây dựng, động lực tăng trưởng lớn của công ty trong năm nay là kính xây dựng và gạch ốp lát được cho là sẽ gặp nhiều thách thức trong năm 2023. Hiện nay, giá kính đang có đà giảm mạnh sau khi nguồn cung trong nước hồi phục từ nhà máy kính nổi Chu Lai và nhu cầu sụt giảm.

Ngoài ra, mảng kinh doanh này cũng chịu áp lực lớn từ nhu cầu thị trường sụt giảm mạnh do thị trường bất động sản không có nhiều nguồn cung mới và giá năng lượng duy trì mức cao gây ảnh hưởng tới biên lợi nhuận gộp.

Nhìn chung, năm 2022 là năm rất thuận lợi cho VGC khi các mảng kinh doanh đều có mức tăng trưởng rất tốt. VCBS khuyến nghị trung lập với VGC, giá mục tiêu 40.000 đồng/cổ phiếu.

BCG: Yuanta khuyến nghị mua với giá mục tiêu 21.150 đồng/cổ phiếu

Trong quý III/2022, Công ty cổ phần Bamboo Capital (HoSE: BCG) ghi nhận doanh thu thuần đạt 1.177 tỷ đồng, tăng trưởng 157% so với quý III/2021 và lợi nhuận sau thuế đạt 39,5 tỷ đồng, giảm 82% so với cùng kỳ năm ngoái.

Tăng trưởng doanh thu được thúc đẩy bởi tăng trưởng doanh thu của các mảng năng lượng, bất động sản và xây lắp. Trong khi đó, lợi nhuận sụt giảm chủ yếu do thu nhập tài chính giảm, chi phí tài chính gia tăng và chi phí quản lý doanh nghiệp tăng.

Lũy kế 9 tháng đầu năm, BCG ghi nhận doanh thu thuần đạt 3.310 tỷ đồng, tăng trưởng lần lượt 74% và 81% so với cùng kỳ năm trước. Đối với mảng bất động sản, doanh thu chủ yếu đến từ việc bàn giao 90 căn Condotel của dự án Malibu Hội An.

Đối với mảng năng lượng tái tạo, sản lượng điện của các nhà máy năng lượng mặt trời đạt 154 triệu kWh, tăng 6% so với cùng kỳ năm 2021. Lũy kế 9 tháng đầu năm, tổng sản lượng điện đạt 467 triệu kWh, tăng trưởng 3% so với năm trước. Các nhà máy năng lượng tái tạo của BCG đều vận hành với hiệu suất từ 97-105%.

Thu nhập từ hoạt động tài chính tiếp tục có đóng góp đáng kể vào kết quả kinh doanh của BCG trong quý III/2022, tuy nhiên, khoản mục này giảm 27% so với quý III/2021 do Công ty không thực hiện các giao dịch M&A trong kỳ.

Tính tới cuối quý III/2022, tổng nợ vay của BCG tăng lên mức 15,5 nghìn tỷ đồng, tăng 20% so với cùng kỳ năm 2021. Trong đó, dư nợ bằng trái phiếu là 7,5 nghìn tỷ đồng. Dư nợ trái phiếu đáo hạn trong năm 2023 của BCG là 583 tỷ đồng.

Theo đó, Yuanta Việt Nam khuyến nghị mua cổ phiếu BCG với giá mục tiêu 21.150 đồng/cổ phiếu.