CTCK lại dồn dập tăng vốn: Thấy gì ở làn sóng lần này?

Ở thời điểm hiện tại, việc tăng vốn của các Công ty chứng khoán (CTCK) là cấp thiết của thị trường nhằm “nới” cho vay margin.

CTCK dồn dập tăng vốn, quy mô ngang ngửa ngân hàng

Tăng vốn đang là từ khóa của nhóm công ty chứng khoán (CTCK) trong thời gian gần đây. Rục rịch từ đầu năm, cuộc đua tăng vốn của các CTCK lại tiếp tục nóng khi vòng thứ 2 đã bắt đầu.

Mới đây, Chứng khoán VNDirect (VND) công bố kế hoạch tổ chức cuộc họp Đại hội đồng cổ đông (ĐHĐCĐ) bất thường năm 2021 vào ngày 06/12, nội dung chính yếu là để bàn bạc, thông qua các phương án phát hành tăng vốn điều lệ.

Dự kiến, Công ty chào bán xấp xỉ 435 triệu cổ phiếu mới cho cổ đông hiện hữu với giá chào bán là 10.000 đồng/cổ phiếu, để tăng vốn lên gấp đôi. Song song với đó, VND cũng sẽ phát hành gần 348 triệu cổ phiếu thưởng cho cổ đông hiện hữu, tương ứng tỷ lệ 80%; phát hành thêm 2% cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP). Nếu thành công hoàn tất 100% cả 3 phương án tăng vốn, dự kiến vốn điều lệ của VND sẽ tăng lên ngưỡng khoảng 12.200 tỷ đồng.

Cũng trong thời gian này, HĐQT của Chứng khoán SSI (SSI) công bố Nghị quyết trình ĐHĐCĐ bất thường phương án tăng vốn điều lệ thông qua chào bán cổ phiếu thông qua chào bán cổ phiếu cho cổ đông hiện hữu.

Theo đó, SSI dự kiến chào bán xấp xỉ 497,4 triệu cổ phiếu mới cho cổ đông hiện hữu, tỷ lệ thực hiện quyền 2:1, giá chào bán 15.000 đồng/cổ phiếu. Nếu hoàn tất phát hành toàn bộ số cổ phiếu trên, vốn điều lệ của SSI sẽ đạt gần 15.000 tỷ đồng.

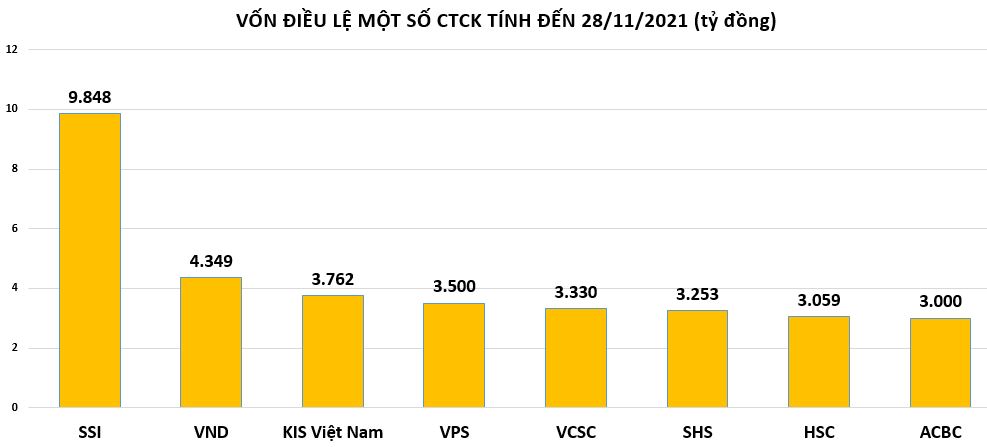

Đáng nói, trong tháng 9 vừa qua, SSI đã phát hành gần 218,3 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu và chào bán hơn 109.55 triệu cổ phiếu thực hiện quyền mua cổ phiếu cho cổ đông hiện hữu, qua đó, vốn điều lệ của SSI tăng lên xấp xỉ 9.848 tỷ đồng.

Đáng chú ý, quy mô tăng vốn của SSI hay VND cũng đã ngang ngửa với vốn điều lệ của một số ngân hàng tầm trung như TPBank (11.700 tỷ đồng), LienVietPostBank (12.036 tỷ), Eximbank (12.355 tỷ đồng), OCB (13.699 tỷ đồng), Seabank (14.785 tỷ đồng), MSB (15.275 tỷ) hay VIB (15.530 tỷ)…

Các CTCK quy mô nhỏ cũng đang rục rịch tăng vốn. Chẳng hạn, Chứng khoán Trí Việt (TVB) đang có kế hoạch chào bán cho cổ đông hiện hữu tỷ lệ 1:1 lên hơn 2,000 tỷ đồng để nâng cao quy mô năng lực tài chính của công ty trước khi bán cho cổ đông nước ngoài. Trong năm 2021, TVB đã thực hiện 2 lần phát hành cho cổ đông hiện hữu, nâng vốn điều lệ từ 547 tỷ đồng lên 1.067 tỷ đồng.

Tương tự, Chứng khoán Thành Công (TCI) vừa kết thúc thời gian đăng ký đặt mua cổ phiếu phát hành thêm vào ngày 08/11. Công ty dự kiến phát hành thêm 49.5 triệu cp, qua đó, nâng vốn điều lệ lên gấp đôi, đạt mức 1.000 tỷ đồng. Chứng khoán Nhất Việt (VFS) cũng đã hoàn tất tăng vốn từ 410 tỷ đồng lên 802.5 tỷ đồng.

Sau thời gian im hơi lặng tiếng từ 2019 -2020, các CTCK ngoại cũng đã vào cuộc rót thêm tiền vào thị trường.

Cụ thể, tháng 10/2021 Chứng khoán Mirae Asset đã hoàn tất chào bán cổ phiếu cho cổ đông hiện hữu và tăng vốn thêm 1.350 tỷ đồng.

Tương tự, Chứng khoán KBSV cũng tăng vốn thêm 1.326 tỷ đồng thông qua chào bán cho cổ đông hiện hữu.

Nhiều đơn vị khác cũng lên kế hoạch huy động vốn nghìn tỷ đồng. Nghị quyết đại hội đồng cổ đông bất thường của VPS vừa công bố doanh nghiệp sẽ thực hiện chào bán cho cổ đông hiện hữu để tăng vốn điều lệ thêm 2.200 tỷ, tức nâng lên 5.700 tỷ đồng.

Các kế hoạch tăng vốn vẫn đang tiếp tục được công bố như Chứng khoán APG tăng vốn gấp đôi lên 1.460 tỷ đồng, Chứng khoán Apec dự kiến tăng vốn từ 1.660 lên 3.200 tỷ đồng hay mới đây, Ủy ban Chứng khoán Nhà nước (UBCKNN) cũng đã thông qua hồ sơ tăng vốn của Chứng khoán Yuanta (tăng thêm 500 tỷ đồng) và Chứng khoán Pinetree (tăng thêm 400 tỷ đồng). Chủ của Chứng khoán Shinhan cũng đã thông qua rót thêm 1.100 tỷ đồng.

Nhìn thấy gì ở làn sóng tăng vốn của CTCK

Hơn 1 năm qua, thị trường chứng khoán Việt Nam chứng kiến sự thay đổi rất tích cực khi liên tục mở rộng về quy mô và điểm số trong bối cảnh đại dịch ảnh hưởng nặng nề đến nền kinh tế.

Trong giai đoạn từ tháng 5 - 10/2021, thị trường hoạt động sôi động và lập mức nền mới ở vùng từ 20 - 25 nghìn tỷ đồng. Tới tháng 11/2021, thanh khoản bứt phá và tạo nền mới cao kỷ lục. 10 tháng đầu năm 2021, lượng tài khoản chứng khoán mở mới trong nhiều tháng liền đạt trên 100 nghìn tài khoản. Chỉ trong 10 tháng, tổng số tài khoản mở mới tại thị trường Việt Nam lên tới gần 1,1 triệu tài khoản, gấp gần 3 lần con số của năm 2020.

Với sức nóng của thị trường chứng khoán, các CTCK đang là những đơn vị hưởng lợi nhất từ thị trường chung. Theo đó, các CTCK tìm cách gia tăng nguồn lực để phục vụ nhu cầu kinh doanh của chính mình và cả nhu cầu cho nhà đầu tư. Do đó, vòng tăng vốn thứ 2 của các CTCK đã bắt đầu.

Ngoài ra, theo thống kê 56 công ty chứng khoán dư nợ cho vay tại cuối quý III đạt mức kỷ lục quanh 154.000 tỷ đồng. Con số dư nợ này cao hơn 10,5% so với cuối quý liền trước và cao hơn 68% so với thời điểm đầu năm (đồng nghĩa có gần 91.500 tỷ đồng được nhà đầu tư vay nợ để mua chứng khoán kể từ đầu năm).

Theo quy định tỷ lệ cho vay margin/vốn chủ sở hữu trong ngành này không được vượt quá 2 lần và tỷ lệ này ở các công ty chứng khoán tại cuối quý III vẫn chưa quá “nóng” với mức quanh 1,3-1,9 lần.

Tuy nhiên với việc thị trường bùng nổ trong các 10 và 11 vừa qua thì tỷ lệ này có khả năng đã tiến sát về mức giới hạn; do đó việc các CTCK đã và lên kế hoạch cho đợt tăng vốn tiếp theo sẽ là sự chuẩn bị rất cần thiết để đón đầu cơ hội.