Đất Xanh (DXG) dư nợ trái phiếu ghi nhận hơn 1.629 tỷ đồng, quỹ ngoại tiếp tục bán mạnh

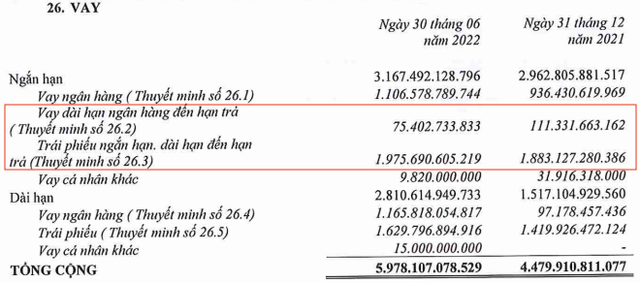

Tính đến thời điểm 30/6/2022, DXG đang có dư nợ vay vào mức 5.978 tỷ đồng, trái phiếu đến hạn là 1.976 tỷ đồng. Nửa đầu năm, dư nợ trái phiếu DXG ghi nhận tăng từ 1.420 tỷ lên 1.630 tỷ đồng.

Tính đến 30/6/2022, DXG có dư nợ trái phiếu đến hạn trả là 1.976 tỷ đồng

Theo thông tin nghị quyết HĐQT Tập đoàn Đất Xanh hồi cuối tháng 9, Đất Xanh sẽ thực hiện chuyển đổi 50 trái phiếu, tương đương 50 tỷ đồng tính theo mệnh giá trái phiếu là 1 tỷ đồng/trái phiếu sang cổ phiếu. Trái phiếu này đã được phát hành vào tháng 4/2019.

Cụ thể, tại Nghị quyết nêu rõ, giá chuyển đổi số lượng cổ phiếu trên là 19.983 đồng/cổ phiếu và tỉ lệ chuyển đổi là 50.042 cổ phiếu/trái phiếu. Tổng số lượng cổ phiếu sẽ phát hành để chuyển đổi trái phiếu là hơn 2,5 triệu cổ phiếu. Sau khi đợt chuyển đổi kết thúc, vốn điều lệ của Đất Xanh sẽ được tăng thêm hơn 25 tỷ đồng, đạt 5.225 tỷ đồng.

Đối tượng của lượng cổ phiếu chuyển đổi là chủ sở hữu trái phiếu. Tính tới thời điểm công bố kế hoạch nêu trên, mới có duy nhất Công ty TNHH Đầu tư và Chứng khoán KIS (người được uỷ thách của ASAM Vietnam Mezzanine Bond Balanced Hedge Fund 1) là nhà đầu tư sở hữu trái phiếu đăng ký chuyển đổi.

Hồi tháng 8/2022, HĐQT Tập đoàn Đất Xanh đã thông qua phương án phát hành trái phiếu chuyển đổi ra thị trường quốc tế với tổng giá trị phát hành tối đa 300 triệu USD (khoảng 7.000 tỷ đồng).

Lô trái phiếu quốc tế nói trên là loại chuyển đổi/không chuyển đổi không kèm chứng quyền và phát hành cho nhà đầu tư nước ngoài. Kỳ hạn trái phiếu là 60 tháng kể từ ngày phát hành được HĐQT phê duyệt phụ thuộc vào điều kiện thị trường tại thời điểm phát hành. Lãi và tiền gốc của trái phiếu sẽ được trả bằng đồng USD.

Số tiền huy động từ đợt phát hành trái phiếu nói trên được sử dụng để đầu tư mua cổ phần phát hành mới trong đợt tăng vốn của công ty cổ phần Đầu tư Kinh doanh Bất động sản Hà An và chi trả các chi phí liên quan đến việc tăng vốn góp.

Khối lượng cổ phần đặt mua tại công ty Hà An là 800 triệu cổ phần phát hành mới của Hà An và có thể được điều chỉnh theo phê duyệt của HĐQT, theo thỏa thuận giữa công ty với Hà An và tình hình tại thời điểm mua cổ phần. Giá chào mua dự kiến là 10.000 đồng cho mỗi cổ phần. Vì vậy, tổng số tiền Đất Xanh dự chi ra khoảng 8.000 tỷ đồng.

Được biết, nhóm BĐS (bao gồm DXG) đang đứng trước khó khăn kép khi lãi suất tăng cũng như thị trường trái phiếu siết chặt hơn theo Nghị định 65 bổ sung cho Nghị định 153.

Chưa kể, khoảng 120.000 tỷ trái phiếu sắp đáo hạn cũng đang là tâm điểm của nhóm doanh nghiệp nhà đất nửa cuối năm 2022. Để tránh nguy cơ vỡ nợ, theo các chuyên gia, doanh nghiệp BĐS nên chủ động tìm kiếm tư vấn nhằm đảm bảo tính khả thi cho các đợt huy động trái phiếu mới (bổ sung mục đích đảo nợ); cũng như có thể thanh lý các tài sản để thu hồi vốn giảm áp lực nợ.

Riêng DXG, tính đến thời điểm 30/6/2022, Công ty đang có dư nợ vay vào mức 5.978 tỷ đồng, gồm vay ngân hàng đến hạn 75,4 tỷ, trái phiếu đến hạn là 1.976 tỷ đồng. Nửa đầu năm, dư nợ trái phiếu DXG ghi nhận tăng từ 1.420 tỷ lên 1.630 tỷ đồng.

Dragon Capital đã bán ra tổng cộng 7,3 triệu cổ phiếu DXG

Theo công bố mới đây, nhóm quỹ thuộc Dragon Capital đã bán ra tổng cộng 7,3 triệu cổ phiếu DXG của Công ty CP Tập đoàn Đất Xanh.

Cụ thể, 3 quỹ thuộc Dragon Capital gồm Grinling International Limited, Hanoi Investments Holdings Limited và Norges Bank đã bán tổng cộng 6,3 triệu cổ phiếu DXG trong ngày 7/10, qua đó giảm tỷ lệ sở hữu của nhóm quỹ từ 20,09% xuống còn 19,06%.

Đến ngày 11/10, nhóm quỹ khác là CTBC Vietnam Equity Fund tiếp tục bán ra 1 triệu cổ phiếu DXG, khiến tỷ lệ sở hữu của nhóm quỹ tại DXG giảm từ 19,06% xuống còn 18,9%. Ước tính Dragon Capital đã thu về khoảng 118,4 tỷ đồng từ việc bán cổ phiếu DXG như trên.

Động thái thoái bớt vốn của Dragon Capital diễn ra trong bối cảnh giá cổ phiếu DXG vẫn đang trên đà “lao dốc” mạnh kể từ sau đợt phục hồi từ tháng 6 đến tháng 8/2022. Cụ thể, sau khi lập đỉnh 29.000 đồng/cp vào phiên 19/8/2022, giá cổ phiếu DXG giảm gần 44% về mức 16.350 đồng/cp vào cuối phiên 13/10.

Trước đó từ ngày 23/8 đến ngày 21/9, ông Lương Trí Thìn, Chủ tịch Tập đoàn Đất Xanh đã mua 5 triệu cổ phiếu DXG để tăng tỷ lệ sở hữu. Sau giao dịch, số cổ phiếu mà ông Thìn nắm giữ tăng từ gần 109,9 triệu đơn vị lên gần 114,9 triệu đơn vị, tương đương tỷ lệ sở hữu tăng từ 18,04% lên 18,86% vốn điều lệ.

Theo thông tin từ DXG, HĐQT Công ty vừa thông qua việc triệu tập ĐHCĐ bất thường năm 2022. Theo đó, thời điểm chốt danh sách cổ đông dự kiến ngày 10/10, Đại hội dự kiến tổ chức trong tháng 11/2022.

Đất Xanh cho biết, nội dung chính của Đại hội là thay đổi một số ngành nghề kinh doanh của Công ty, tái cấu trúc bộ nhận diện thương hiệu Tập đoàn, và các nội dung khác thuộc thẩm quyền Đại hội đồng cổ đông.

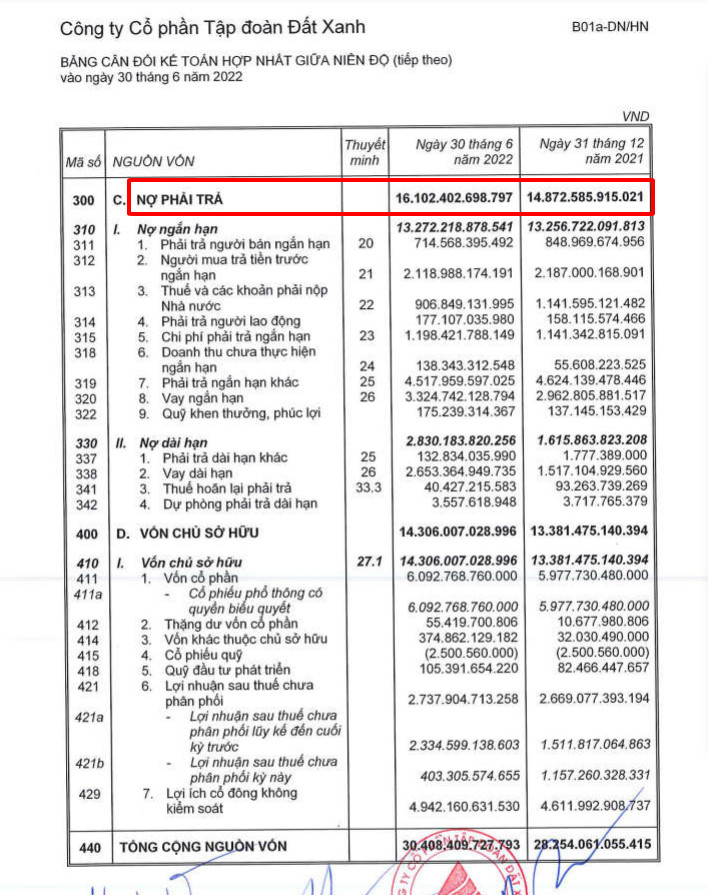

Thực tế, kết quả kinh doanh của DXG nửa đầu năm cũng kém khả quan, nợ vay tăng mạnh và dòng tiền kinh doanh âm hơn 1.866 tỷ đồng. Đến hết 6 tháng năm nay, Đất Xanh mới thực hiện được 30,4% kế hoạch doanh thu và 28,8% kế hoạch lợi nhuận năm đề ra. Nợ phải trả của doanh nghiệp tại cuối tháng 6 ghi nhận trên 16.000 tỷ đồng, tăng 8% so với đầu năm, lớn hơn vốn chủ sở hữu ở mức 9.363 tỷ đồng.

Trong đó, dư nợ vay gần 6.000 tỷ (trái phiếu chiếm hơn 3.600 tỷ), phải trả ngắn hạn khác hơn 4.500 tỷ. Nửa đầu năm, Đất Xanh đã vay mới gần 3.643 tỷ đồng và trả nợ gốc vay hơn 2.000 tỷ đồng. Ngoài ra, dòng tiền kinh doanh của DXG vẫn âm hơn 1.866 tỷ đồng trong nửa đầu năm 2022.

DXG thâu tóm dự án 8,6 ha tại Bình Dương

Theo thông tin DXG công bố nghị quyết triển khai dự án lớn tại Bình Dương, quy mô 8,6 ha, tổng diện tích xây dựng 410.000m2, dự kiến 11 tòa nhà cao 30 tầng.

Đất Xanh cho biết đây là dự án quan trọng của Tập đoàn sẽ triển khai vào năm 2023, dự kiến mang về doanh thu lớn, thuộc phân khúc căn hộ trung và cao cấp, kèm theo hạng mục tòa nhà phức hợp. Dự án ước tính đưa ra thị trường khoảng 3.400 sản phẩm.

Theo đại diện Tập đoàn Đất Xanh, dự án mới này ở Bình Dương với vị trí đắc địa trên trục quốc lộ 51, thành phố Dĩ An, nằm sát thành phố Hồ Chí Minh, pháp lý minh bạch, thuận lợi để đưa vào triển khai phát triển dự án.

Dự án 8,6 ha này được kỳ vọng dự sẽ mang lại kỳ vọng doanh thu lớn cho tập đoàn trong giai đoạn sắp tới.

Được biết, cũng tại Bình Dương, khu căn hộ Opal Boulevard gồm 2 tháp 36 tầng với gần 1.500 sản phẩm đã được DXG bàn giao trong quý II/2021, đem về tổng doanh thu hơn 3.500 tỷ đồng cho DXG trong giai đoạn 2019 - 2021.

Năm 2022, Đất Xanh đánh giá làn sóng M&A bất động sản sẽ trở nên mạnh mẽ. Tập đoàn cũng thực hiện bán một số dự án quy mô nhỏ hoặc chuyển nhượng một phần, nguồn vốn từ hoạt động này sẽ được tái đầu tư để thâu tóm các dự án khác với quy mô lớn hơn.