DH Group có đang lừa dối khách hàng?

Mặc dù đã có nhiều trường hợp doanh nghiệp kêu gọi người dân đầu tư bất động sản phân chia lợi nhuận bị vỡ lở là lừa đảo, nhưng mô hình này bằng cách nào đó vẫn thu hút được nhiều người “rót tiền” đầu tư. Mới đây nhất là trường hợp của DH Group.

Mô típ cũ: Hứa hẹn lợi nhuận “trên trời”

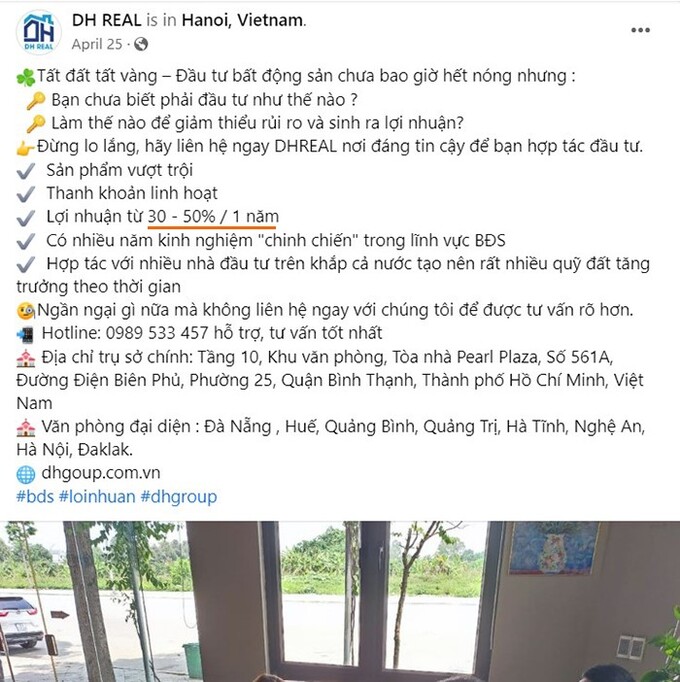

Thời điểm đầu năm 2022, Công ty Cổ phần Đầu tư thương mại Bất động sản DH Group (TP.HCM) liên tiếp đăng tải những quảng cáo kêu gọi các nhà đầu tư tham gia chương trình đầu tư của mình qua những gói đầu tư khác nhau, từ 10 triệu đến 500 triệu đồng, với mức lãi suất hấp dẫn lên đến 2%/tháng, tương đương 24%/năm, vượt xa lãi suất tiền gửi của các ngân hàng.

Cụ thể, DH Group cam kết, với gói đầu tư 100 triệu đồng, sau 2 năm nhà đầu tư sẽ thu về 148 triệu đồng; còn nếu đầu tư gói 500 triệu đồng, nhà đầu tư sẽ kiếm được 740 triệu đồng sau 2 năm.

Theo ghi nhận, lãi suất tiền gửi ngân hàng cao nhất (tính đến thời điểm đầu tháng 6/2022) là 6,9%/năm đối với kỳ hạn 24 tháng. Như vậy, mức lợi nhuận mà DH Group cam kết mang cho khách hàng khi đầu tư cho công ty gấp gần 7 lần so với mức lãi suất huy động vốn của các ngân hàng với cùng kỳ hạn 24 tháng.

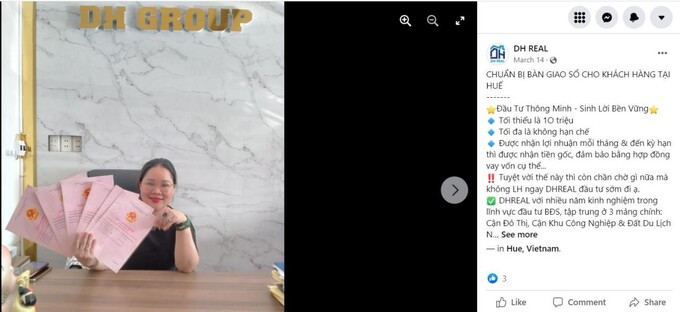

Để tạo niềm tin với khách hàng mới, ngoài mức lợi nhuận “trên trời”, DH Group cũng tích cực đăng tải lên trang chủ những hình ảnh chuyển trả lợi nhuận cho các khách hàng đã đầu tư kèm theo những lời bình luận “có cánh” về chương trình đầu tư của công ty.

Ngoài ra, trên fanpage Công ty cũng có rất nhiều hình ảnh các nhà đầu tư ký kết thỏa thuận đầu tư với công ty đi kèm rất nhiều tiền mặt. Chiêu trò này cốt yếu để chứng minh rằng công ty có đủ năng lực tài chính để những khoản lợi nhuận đúng theo cam kết với nhà đầu tư. Hơn nữa, DH Group cũng công bố hình ảnh về các dự án bất động sản trên khắp cả nước mà công ty “đang nắm giữ” cùng với mức giá của dự án này lên website chính thức của công ty.

Nếu xem xét mô hình đầu tư của DH Group sẽ thấy những điểm tương đồng với các mô hình hợp tác đầu tư bất động sản chia lợi nhuận cao từng “sớm nổi chóng tàn” trong quá khứ như Real Stake hay Diamond Land. Thậm chí, những công ty này đã bị tố cáo lừa đảo chiếm đoạt hàng tỷ đồng của nhà đầu tư.

Mập mờ trong hợp đồng cho vay

Ông Đỗ Hạnh, Giám đốc DH Group phủ nhận quan điểm cho rằng mô hình đầu tư của DH Group giống với những mô hình đầu tư lừa đảo trong quá khứ như Real Stake và Diamond Land nêu trên.

Vị Giám đốc này giải thích rằng, ở những doanh nghiệp “đầu tư hưởng lãi suất cao” đã “chết”, doanh nghiệp mang danh nghĩa hợp tác đầu tư với khách hàng chứ không vay vốn từ khách hàng. Do đó, trong trường hợp doanh nghiệp phá sản hay làm ăn thua lỗ, khách hàng sẽ bị đẩy vào tình cảnh mất tiền, cùng chịu chung số phận của doanh nghiệp.

Bởi vì, theo ông Hạnh giải thích, khi khi ký kết hợp đồng hợp tác, nhà đầu tư và doanh nghiệp đều phải cùng chịu rủi ro khi doanh nghiệp làm ăn thua lỗ. Nhưng trong trường hợp này, doanh nghiệp chỉ chịu trách nhiệm “trên giấy tờ”, lãi họ hưởng hết còn lỗ thì nhà đầu tư chịu hết.

Theo ông Hạnh, điểm khác biệt giữa DH Group với những doanh nghiệp kể trên đó là, công ty sẽ có tài sản đảm bảo đối với những hợp đồng vay vốn có giá trị từ 100 triệu đồng trở lên. Khách hàng được quyền nắm giữ, sang tên sổ đỏ với các bất động sản được thế chấp trong thời gian cho DH Group vay vốn. Nếu DH Group không đủ năng lực trả nợ cho khách hàng thì các bất động sản này sẽ thuộc quyền sở hữu của khách hàng.

Ông Hạnh giải thích cho hình thức huy động vốn này là do việc tiếp cận nguồn vốn tín dụng ngân hàng ngày càng khó, hạn mức cho vay cũng thấp, doanh nghiệp không thể đủ nguồn vốn để đầu tư kinh doanh.

Đồng thời, ông Hạnh cũng đổ lỗi cho sự sai sót của đội ngũ nhân viên kinh doanh, nhân viên marketing của DH Group chưa hiểu rõ đường hướng phát triển của công ty nên mới quảng cáo mức lợi nhuận cam kết lên đến 2%/tháng khi tham gia đầu tư vào DH Group. Ông đính chính lại rằng chỉ có những khoản vay đặc biệt, có giá trị lớn mới được cam kết mức lãi suất này.

Mặc dù lãnh đạo DH Group phủ nhận sự tương đồng với Real Steak hay Diamond Land, nhưng quảng cáo của công ty này lại cho thấy sự mâu thuẫn khi mời gọi nhà đầu tư “hợp tác” đầu tư.

Với mức lãi suất hấp dẫn, lại có tài sản đảm bảo, hình thức kinh doanh của DH Group thú hút được nhiều nhà đầu tư vì cho rằng đây là một kênh đầu tư an toàn, ít rủi ro. Song Luật sư Nguyễn Văn Đạt - Đoàn Luật sư TP. Hà Nội cảnh báo nhà đầu tư cần hết sức thận trọng vì một số vấn đề pháp lý cần được xem xét kỹ lưỡng.

Cụ thể, việc thế chấp và nhận thế chấp cần thực hiện theo những thủ tục pháp lý được pháp luật quy định. Thế nhưng, trong Hợp đồng vay vốn của DH Group, điều khoản về thế chấp tài sản lại quy định bên vay (DH Group) đồng ý cho bên cho vay (nhà đầu tư) đứng trên Giấy chứng nhận quyền sử dụng đất, tức là các bên sẽ thực hiện thủ tục sang tên (việc sang tên chỉ thực hiện đối với giao dịch chuyển nhượng) chứ không phải thế chấp.

Điều này gây bất lợi cho nhà đầu tư trong trường hợp phát sinh tranh chấp giữa 2 bên. Khi đó, vì không có hợp đồng thế chấp tài sản và không thực hiện các thủ tục liên quan đến thế chấp, giao dịch sẽ không có giá trị pháp lý và tài sản được DH Group mang ra thế chấp lại về tay DH Group.

Bỏ vốn rẻ, chọn vốn đắt?

Nếu so sánh với mặt bằng lãi suất tín dụng cho doanh nghiệp của các ngân hàng có thể thấy được điểm bất hợp lý trong cách DH Group quản lý tài chính.

Cụ thể, lãi suất vay ngân hàng dao động từ 6,8 - 9%/năm đối với khoản vay ngắn hạn và 9,3 - 11%/năm đối với trung và dài hạn. Nếu là doanh nghiệp có uy tín, tình hình tài chính tốt thì lãi vay có thể thấp hơn ở mức 4 - 5%/năm cho vay ngắn hạn và 7 - 9% cho vay trung và dài hạn.

Trong khi đó, DH Group lại lựa chọn hình thức vay vốn từ khách hàng lên đến 24%/năm. Điều này khiến các chuyên gia và nhà đầu tư phải đặt ra nghi vấn doanh nghiệp này thực chất hoàn toàn không có tài sản thế chấp, hoặc không có kế hoạch sử dụng vốn vay minh bạch nên bị phía ngân hàng từ chối cho vay.

DH Group cũng có thể chọn cách phát hành trái phiếu để huy động vốn đầu tư. Mặc dù hoạt động trái phiếu doanh nghiệp đang gặp khó khăn trong thời gian gần đây, nhưng không có nghĩa là hoàn toàn bất khả thi. Việc DH Group cũng không chọn phát hành trái phiếu, theo các chuyên gia, là có nguyên do.

Khi phát hành trái phiếu doanh nghiệp, nhà đầu tư mua trái phiếu sẽ trở thành chủ nợ của DH Group. Tuy nhiên, so với việc ký hợp đồng cho vay với khách hàng, tính chất của vai trò “chủ nợ” trong 2 trường hợp này là khác nhau. Nếu sở hữu trái phiếu, chủ nợ sẽ được pháp luật bảo vệ trong trường hợp DH Group không thực hiện nghĩa vụ trả nợ.

Còn đối với ký kết hợp đồng vay vốn, DH Group là bên soạn thảo hợp đồng nên ít nhiều chủ động hơn trong việc trả nợ, ngược lại phía khách hàng là đối tượng chịu nhiều rủi ro hơn vì thiếu sự giám sát chặt chẽ của pháp luật.