Dự báo sẽ còn một đợt tăng lãi suất vào cuối năm?

Theo dự báo của Công ty Chứng khoán Rồng Việt (VDSC), sau khi NHNN hai lần liên tiếp tăng các lãi suất điều hành, bên cạnh áp lực tỷ giá chưa hạ nhiệt NHNN có thể tăng thêm 0,5 - 1 điểm % lãi suất điều hành trong hai tháng cuối năm, vì hiện tại đây là công cụ khả dĩ nhất để giảm bớt áp lực tỷ giá...

VND mất giá từ đầu tháng 10

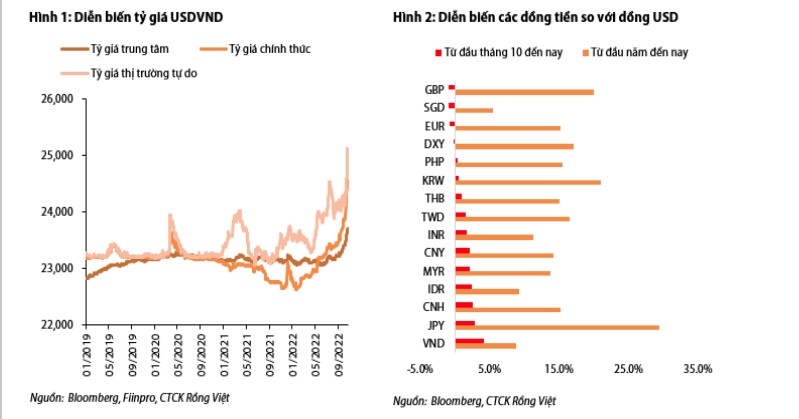

Trong báo cáo cập nhật biến động thị trường tiền tệ tháng 10 vừa công bố, VDSC cho biết, từ đầu tháng 10/2022 đến nay, tiền Đồng đã mất giá 4,1% so với cuối tháng 9, gần xấp xỉ mức mất giá của tiền đồng trong suốt 9 tháng đầu năm.

Tỷ giá liên ngân hàng biến động tăng mạnh song hành với việc NHNN liên tục nâng tỷ giá trung tâm, nới biên độ tỷ giá và tăng giá bán USD cho các ngân hàng thương mại (NHTM). Cụ thể, tỷ giá trung tâm đã có bước điều chỉnh nhanh và mạnh trong tháng 10, tăng 1,3% so với cuối tháng 9, cao hơn mức điều chỉnh 1,1% trong suốt 9 tháng đầu năm. Trong tháng 10, giá bán USD của NHNN đã tăng tổng cộng 3 lần với tổng mức tăng là 1.170 đồng, cao hơn nhiều so với mức điều chỉnh 550 đồng trong 3 lần tăng trước đó.

Trên thị trường tự do, tỷ giá tự do đã tăng thêm 3,8% trong tháng 10, tuy nhiên, khác với các giai đoạn trước đó, bước tăng tỷ giá tự do có phần chậm hơn và đều là phản ứng theo sau các quyết định điều chỉnh chính sách tỷ giá của NHNN.

Lũy kế từ đầu năm đến nay, tiền đồng đã mất giá xấp xỉ 8,8% trên thị trường chính thức, diễn biến đang có xu hướng rơi vào kịch bản xấu mà các chuyên gia kỳ vọng là mức mất giá 10% cho cả năm 2022.

Phân tích cụ thể hơn, các chuyên gia VDSC cho rằng chỉ số đồng USD gần như đi ngang trong suốt thời gian qua, giao dịch ở vùng 110 - 113 từ đầu tháng 10 đến nay. Trong khi đó, đồng NDT mất giá khoảng 2,1% trước và sau kỳ họp Đại hội Đảng.

Các chuyên gia VDSC lý giải cho quan điểm về nguyên nhân nội tại đưa ra ở trên xét theo mức biến động theo tháng, tiền Đồng có thể là một trong những đồng tiền mất giá mạnh nhất so với đồng USD trong tháng 10.

Nhìn nhận nguyên nhân nội tại là do những biến động trên thị trường ngân hàng, sự kiện Vạn Thịnh Phát (VTP) là khởi điểm kéo theo việc hỗ trợ thanh khoản cho NHTMCP Sài Gòn (SCB) và những tác động dây chuyền sau đó vẫn chưa kết thúc.

Thanh khoản trong hệ thống vẫn còn căng thẳng

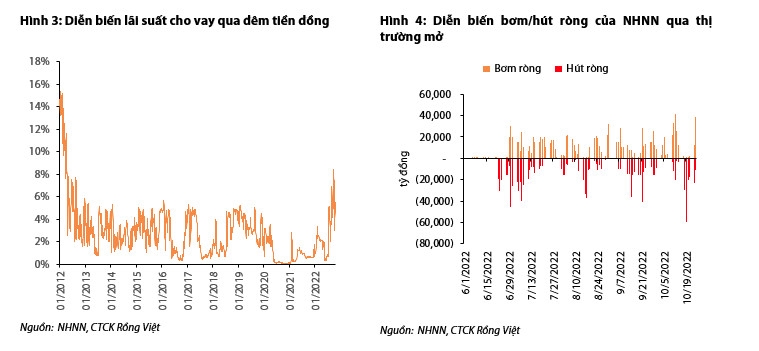

Trên thị trường liên ngân hàng, lãi suất cho vay qua đêm sau giai đoạn tăng rất mạnh lên đỉnh điểm là 8,4% vào đầu tháng 10 đã giảm trở lại còn 5,5% tại ngày 24/10/2022, cao hơn 53 điểm cơ bản so với cuối tháng 9.

Ở các kỳ hạn còn lại, lãi suất cho vay trên thị trường liên ngân hàng cũng cao hơn 39 - 68 điểm cơ bản so với cuối tháng 9 ở kỳ hạn 2 tuần và 1 tháng, riêng lãi suất cho vay kỳ hạn 1 tuần là giảm 29 điểm cơ bản so với cuối tháng 9.

Đáng chú ý, lãi suất cho vay kỳ hạn 3 tháng hiện đang là 9,0%, cao hơn 1,82 điểm cơ bản so với cuối tháng 9.

Đối với hoạt động bơm/hút vốn của NHNN qua thị trường mở, việc bơm ròng kéo dài suốt 2 tuần đầu tháng 10 với tổng lượng tiền bơm là xấp xỉ 132.000 tỷ đồng. Tuy nhiên, từ 18/10 - 24/10, lượng tiền rút ròng của NHNN có cao hơn một chút so với lượng tiền đã bơm ra, 135.500 tỷ đồng.

Riêng phiên giao dịch ngày 25/10, NHNN đã bơm ròng thêm 27.900 tỷ đồng cho hệ thống ngân hàng. Điểm đáng chú ý là số dư OMO hiện ở mức cao, xấp xỉ 93.000 tỷ đồng và số dư tín phiếu NHNN hiện cũng đang là 109.000 tỷ đồng.

Quan sát số thành viên tham gia thị trường mở trong các phiên gần đây, các thành viên tham gia đấu thầu ở nghiệp vụ mua kỳ hạn đều cao hơn nhiều so với số thành viên tham gia mua tín phiếu NHNN. Số dư trên thị trường mở và lượng thành viên tham gia đều cho thấy thanh khoản của hệ thống vẫn khá căng thẳng ở phần lớn các ngân hàng trong hệ thống.

Tăng lãi suất khiến thị trường bất động sản lại càng thêm khó

Theo giới chuyên gia, lãi suất tiền gửi của ngân hàng tăng cao sẽ khiến nhiều người dân lựa chọn gửi tiền vào ngân hàng để đảm bảo an toàn thay vì đầu tư vào bất động sản. Điều này có thể sẽ khiến cho thị trường bất động sản chậm thanh khoản, các doanh nghiệp cạn dòng tiền, các dòng vốn đều ách tắc.

Bên cạnh đó, từ tháng 9, việc ngân hàng thương mại và ngân hàng nước ngoài đã điều chỉnh tăng lãi suất vay khiến không ít người vay mua nhà đang phải gồng mình “gánh” mức lãi suất từ 11 - 12%/năm khi không được hưởng nhiều gói tín dụng ưu đãi như trước đây.

Báo cáo phân tích mới nhất về thị trường địa ốc của VNDirect nhận định, từ nay đến cuối năm 2022, lãi suất huy động của các ngân hàng có thể tăng thêm 30 - 50 điểm. Đồng thời, lãi suất cho vay thế chấp của các ngân hàng tư nhân có thể tăng lên mức 10 - 10,5%/năm vào cuối năm nay.

Nếu kịch bản này diễn ra, sản phẩm cho vay mua bất động sản của ngân hàng cũng sẽ chịu áp lực tăng lãi suất, tác động trực tiếp đến khách hàng vay vốn. Ngoài ra, các dự án bất động sản cũng sẽ bị ảnh hưởng, vì nếu phải vay với lãi suất cao hơn, chủ đầu tư các dự án sẽ buộc phải điều chỉnh giá bán.

Nhìn nhận về câu chuyện này, chuyên gia bất động sản cho rằng, việc tăng lãi suất huy động của các ngân hàng sẽ thu hút được rất nhiều tiền gửi. Tuy nhiên, lãi suất huy động tăng đồng nghĩa lãi suất cho vay cũng sẽ tăng theo, điều này không tốt cho thị trường bất động sản. Trước đó, thị trường bất động sản sốt nóng, không ít người vay để lướt sóng bất động sản. Nhưng hiện nay thị trường bất động sản đang chững, giao dịch khó, nhiều người vẫn đang bị kẹt. Do đó, nếu lãi suất ngân hàng tăng cao, việc vay đầu tư bất động sản sẽ khiến nhà đầu tư cân nhắc.

Còn về nhu cầu ở thực của người dân, tác động khi lãi suất tăng cũng có nhưng không nhiều, bởi người có nhu cầu thực sẽ chỉ mua một ngôi nhà để ở, nếu vay mua nhà cũng chỉ trong khoảng nhất định, phù hợp với khả năng chi trả.

Tác động lớn nhất là đối với những người đầu tư, đầu cơ bất động sản dùng đòn bẩy quá lớn. Có thể nói, thị trường bất động sản đang gặp khó về dòng vốn từ trái phiếu, tín dụng và việc tăng lãi suất tín dụng sẽ chồng thêm khó cho thị trường bất động sản.

Ở góc độ nghiên cứu thị trường, chuyên gia cho rằng, bản chất của việc tăng lãi suất là giảm lượng tiền mặt để kiềm chế lạm phát. Lãi suất huy động tăng tạo lực hút về dòng tiền chảy vào ngân hàng để hưởng lãi suất đồng thời cũng kéo theo lãi suất cho vay tăng. Nghĩa là cả người mua lẫn doanh nghiệp bất động sản sẽ khó tiếp cận vốn tín dụng, ảnh hưởng thanh khoản một số phân khúc.

Đầu quý IV/2022, khả năng thanh khoản trên thị trường vẫn chậm, nhưng tới cuối quý thì các chỉ báo sẽ tốt hơn. Nguyên nhân là vì trong quý cuối cùng của năm, các dòng lợi nhuận từ sản xuất kinh doanh thường đổ vào bất động sản, hơn nữa đầu tư công, vốn FDI cũng thường được đẩy mạnh vào thời gian này. Kiều hối đổ về nước dự kiến năm nay thu hút 14 - 16 tỷ USD là trợ lực dòng tiền giúp thị trường cuối năm có thanh khoản tốt hơn.

Sẽ còn một đợt tăng lãi suất điều hành vào cuối năm?

Việc tỷ giá USD/VND tăng vọt đã khiến cho NHNN buộc phải tăng lãi suất điều hành thêm 100 điểm cơ bản vào ngày 24/10 nhằm kiềm hãm đà tăng của tỷ giá. Theo đó, mức lãi suất tái chiết khấu và lãi suất tái cấp vốn hiện đang lần lượt là 4,5%/năm và 6,0%/năm.

Hành động tăng lãi suất của NHNN theo đó ảnh hưởng đến một loạt các lãi suất trên thị trường 1. Chênh lệch lãi suất cho vay qua đêm giữa tiền USD và tiền VND hiện đang ở mức 300 điểm cơ bản.

Dù vậy, biến động mạnh của tỷ giá trong một thời gian ngắn đã tạo ra tâm lý găm giữ đồng USD, với tình hình thanh khoản hệ thống hiện tại và áp lực bên ngoài chưa chấm dứt, các chuyên gia VDSC không loại trừ khả năng tiền đồng có thể mất giá 10 - 15% trong năm 2022.

Chuyên gia VDSC nhận định, tỷ giá - lãi suất hiện đang là một vòng xoáy, chúng tôi cho rằng NHNN có thể điều chỉnh tăng thêm 0,5 - 1 điểm % lãi suất điều hành trong hai tháng cuối năm vì hiện tại đây là công cụ khả dĩ nhất để giảm bớt áp lực tỷ giá.

Cũng theo số liệu từ VDSC, từ đầu tháng 10 đến nay, NHNN chỉ bán ra chưa đến 1 tỷ USD, cho thấy bộ đệm dự trữ ngoại hối đã yếu đi đáng kể. Đồng thời, dù cán cân thương mại thặng dư nhẹ nhưng triển vọng xuất khẩu kém khả quan khiến cho cán cân thanh toán không đủ sức để cân bằng áp lực đối với nhu cầu USD trong nước.

Dự báo về thị trường những tháng đầu năm 2023, chuyên gia cho rằng, dù còn khó khăn nhưng thị trường cũng sẽ dần ổn định hơn khi chính sách liên quan lãi suất tín dụng, tỷ giá được ban hành.

Thực chất thị trường hiện cũng đang được hỗ trợ bởi chính sách 2% cho doanh nghiệp (gói 25.000 tỷ) và người mua nhà (gói 15.000 tỷ), nhưng hiện tại chưa hấp thụ tốt, vì doanh nghiệp được hỗ trợ phải đảm bảo các điều kiện như không có nợ xấu, có tài sản đảm bảo, dòng tiền ổn định... Tuy nhiên tới năm 2023, khi ổn định chính sách lãi suất thì các doanh nghiệp sẽ có nhiều cơ hội tiếp cận hơn, giúp thị trường ổn định hơn.