Lãi suất liên ngân hàng vượt 2% dưới áp lực thanh khoản

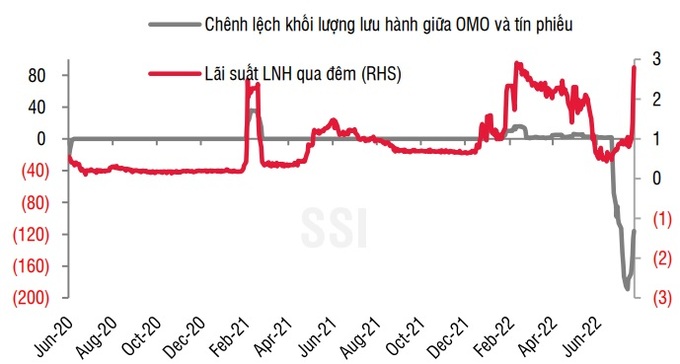

Trong tuần qua, việc thực hiện các hợp đồng USD giao ngay và kỳ hạn đã làm giảm đáng kể thanh khoản tiền VND trên hệ thống ngân hàng, kết hợp với việc Ngân hàng Nhà nước đã liên tục phát hành tín phiếu trong suốt một tháng qua dẫn đến một lượng lớn VND đã bị hút ra khỏi hệ thống.

Trên thực tế, nhằm hỗ trợ thanh khoản, nghiệp vụ mua kỳ hạn đã được đẩy mạnh sử dụng trong phiên giao dịch cuối cùng của tuần 18/7 - 22/7, và tổng khối lượng phát hành trong tuần đạt 6,26 ngàn tỷ đồng - mức cao nhất kể từ tháng 2/2022 ở kỳ hạn 14 ngày, lãi suất 2,5%.

Kênh phát hành tín phiếu chủ yếu diễn ra vào đầu tuần, với khối lượng hơn 24 ngàn tỷ đồng kỳ hạn 56 ngày lãi suất 2,3%, tuy nhiên có tới 78 ngàn tỷ đồng đáo hạn. Việc nới rộng kỳ hạn của kênh phát hành tín phiếu trong tuần qua cũng cho thấy Ngân hàng Nhà nước muốn thăm dò tình trạng thanh khoản hệ thống ở thời gian dài hơn sau một khoảng thời gian phát hành ở các kỳ hạn ngắn.

Lãi suất liên ngân hàng đã nhanh chóng bật tăng dưới áp lực của thanh khoản, kết tuần, lãi suất kỳ hạn qua đêm ghi nhận ở mức 2,8% (tăng gần 200 điểm cơ bản so với tuần trước) và 1 tuần ở mức 2,82%, tăng 145 điểm cơ bản. Chênh lệch lãi suất VND-USD đã đảo chiều sang dương và tạm thời giúp giảm áp lực lên tỷ giá. Tuy nhiên, trong tuần này, việc Cục Dữ trự Liên bang Mỹ (FED) được dự báo sẽ tiếp tục tăng lãi suất lên ít nhất 75 điểm cơ bản lên mức 2,25 - 2,5% sẽ tiếp tục tạo áp lực lên mặt bằng lãi suất liên ngân hàng và tỷ giá.

Trên thị trường liên ngân hàng, USD/VND biến động tăng giảm đan xen và kết tuần tại VND 23.406, cao hơn mức bán của Ngân hàng Nhà nước (VND 23.400). Tỷ giá niêm yết tại Vietcombank giảm 80 đồng, kết tuần ở mức VND 23.240/23.540. Trong tuần qua, chênh lệch với tỷ giá trên thị trường tự do chưa có nhiều sự cải thiện, hiện tỷ giá tự do vẫn đang giao dịch ở 24.320/24.370. Mặc dù dự trữ ngoại hối vẫn tương đối dồi dào nhằm có thể giúp ổn định thị trường, Ngân hàng Nhà nước sẽ gặp nhiều khó khăn hơn để có thể cân bằng giữa lãi suất, tỷ giá và lạm phát.

Diễn biến giá vàng trong nước trong tuần qua cũng đáng chú ý, khi có thời điểm giá vàng SJC đã giảm tới gần 10% trong 1 ngày. Sự sụt giảm phản ánh xu hướng giá vàng thế giới và đồng thời thu hẹp khoảng cách rộng giữa giá vàng trong nước và thế giới. Trung tâm Phân tích và Tư vấn Đầu tư (SSI Research) cũng đã đề cập đến tình trạng chênh lệch kéo dài giữa giá vàng miếng SJC và vàng thế giới, Ngân hàng Nhà nước cũng đã xem xét sửa đổi Nghị định 24/2012 nhằm giảm tình trạng độc quyền của SJC. Điều này giúp SSI Research kỳ vọng giá vàng SJC trong tương lai sẽ mang tính định hướng thị trường nhiều hơn và thu hẹp khoảng cách với giá vàng thế giới.