Nhiều vướng mắc trong xử lý nợ xấu tại các ngân hàng

Theo Hiệp hội Ngân hàng, trong vòng 2 năm qua, ngành ngân hàng bị ảnh hưởng nặng nề bởi dịch Covid-19, nợ xấu tiềm ẩn chưa đánh giá hết được. Việc tạo môi trường hành lang pháp lý thuận lợi cho xử lý nợ xấu là rất cấp bách nhằm đảm bảo dòng vốn tín dụng của nền kinh tế vận hành xuyên suốt.

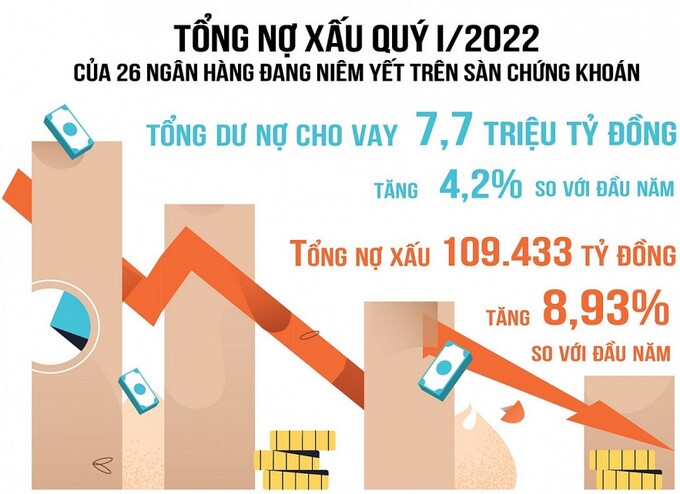

Nguồn: Ngân hàng Nhà nước Việt Nam. Đồ họa: Hồng Vân

Số liệu thống kê tại Việt Nam cho thấy, hàng triệu tỷ đồng bị ảnh hưởng bởi dịch bệnh, song nợ cơ cấu chỉ vào khoảng 300.000 tỷ đồng.

Ông Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng cho biết, số liệu này chưa phản ánh được hết thực tế và trên thực tế, khách hàng vẫn rất khó khăn và tiềm ẩn nợ xấu. Đứng trước thực trạng nguy cơ nợ xấu gia tăng, hiện nay nhiều ngân hàng đã phải thực hiện trích lập dự phòng rủi ro cho những khoản nợ xấu và nợ tiềm ẩn trở thành nợ xấu. Ngoài ra, các ngân hàng cũng đang tìm nhiều giải pháp để tăng vốn nhằm nâng cao năng lực tài chính, mở rộng trích lập dự phòng rủi ro để đảm bảo an toàn hoạt động.

Các ngân hàng khi cho vay khách hàng đều thực hiện ký kết các hợp đồng tín dụng, hợp đồng thế chấp tài sản khá chặt chẽ. Lý thuyết là vậy, những khoản nợ dù có tài sản đảm bảo, nhưng ngân hàng vẫn “tắc” không thể thu hồi nợ, cũng không thu được tài sản đảm bảo.

Thực tế, nhiều ngân hàng thương mại đang trong cảnh ngập hồ sơ khởi kiện để xử lý nợ xấu, nhiều vụ án đã được tòa thụ lý cả chục năm, song vẫn chưa được giải quyết.

Đơn cử, tại địa bàn Hà Nội, trong số 5.419 vụ án mà Tòa án Hà Nội đang giải quyết trong 6 tháng đầu năm 2022 có tới 1.223 vụ án tranh chấp tín dụng (chiếm 23%). Trong 2.400 vụ kinh doanh thương mại mà Tòa án Hà Nộ thụ lý, thì số vụ việc tranh chấp về đầu tư tài chính, ngân hàng chiếm 32,5%.

Không chỉ chậm được giải quyết, lượng án tín dụng không thể xử cũng ngày càng tăng.

Có 3 vướng mắc lớn nhất liên quan việc giải quyết tranh chấp dân sự của các ngân hàng.

Thứ nhất, có sự khác biệt về quan điểm giữa tòa án và ngân hàng.

Thứ hai, việc áp dụng quy định pháp luật trong thực tiễn xét xử của tòa án các cấp không thống nhất.

Thứ ba, thủ tục hành chính tố tụng có nhiều bất cập.

Những vướng mắc trên khiến quá trình giải quyết các vụ án tín dụng kéo dài. Song vướng mắc tại tòa án chỉ là một trong vô vàn vướng mắc mà ngân hàng đang gặp phải.

Trong quá trình xử lý nợ xấu, nhiều ngân hàng đang “rối bòng bong” trong xử lý tài sản đảm bảo, đặc biệt là quyền thu giữ hay sang tên, mua bán tài sản đảm bảo, thứ tự ưu tiên thanh toán khi xử lý tài sản đảm bảo, đang bị mắc trong hoàn trả tài sản đảm bảo là vật chứng trong vụ án hình sự. Bên cạnh đó, khâu định giá, thẩm định giá khoản nợ và tài sản đảm bảo còn nhiều khó khăn; thiếu thị trường mua bán nợ thực sự. Ngoài ra, việc chưa có cơ chế tiếp cận thông tin về tình trạng tài sản đảm bảo... vẫn đang tiếp tục làm khó ngân hàng. Dù Quốc hội đã cho phép gia hạn Nghị quyết số 42/2017/QH14 thêm một năm, nhưng những vướng mắc trên vẫn đang tồn tại.

Để giải quyết những vấn đề liên quan đến xử lý nợ xấu, trong Nghị quyết Kỳ họp thứ ba, Quốc hội khóa XV ban hành mới đây, Quốc hội đã giao Chính phủ nghiên cứu, đề xuất luật hóa các quy định về xử lý nợ xấu, tài sản bảo đảm của khoản nợ xấu cùng việc rà soát, sửa đổi, bổ sung Luật Các tổ chức tín dụng, trình Quốc hội xem xét chậm nhất tại Kỳ họp thứ năm (diễn ra vào tháng 5/2023).

Như vậy, còn chưa đầy một năm nữa, Ngân hàng Nhà nước phải xây dựng xong Dự thảo sửa đổi Luật Các tổ chức tín dụng để trình Quốc hội xem xét. Đây là nhiệm vụ vô cùng thách thức, vì Ngân hàng Nhà nước cần sự “gật đầu” của rất nhiều bộ, ngành liên quan. Trong khi đó, những vướng mắc trong xử lý nợ xấu và xử lý tài sản bảo đảm của khoản nợ xấu hiện liên quan hàng loạt luật và bộ luật như Luật Quản lý thuế, Bộ luật Dân sự, Bộ luật Tố tụng dân sự, Bộ luật Tố tụng hình sự, Luật Đầu tư, Luật Đất đai, Luật Kinh doanh bất động sản, Luật Thi hành án dân sự, Luật Phá sản, Luật Xử lý vi phạm hành chính…

Do vậy, việc tìm ra tiếng nói chung giữa các bộ, ngành trong xây dựng quy định về luật hóa xử lý nợ xấu, đảm bảo hài hòa, kết nối giữa Luật Các tổ chức tín dụng sửa đổi và các quy định pháp luật khác là không hề đơn giản.