Những con số ấn tượng trong bức tranh kinh doanh của 'ông lớn' Vinaconex

Trong năm 2021, Vinaconex (VCG) lãi ròng gần 406 tỷ đồng, thấp nhất trong 6 năm trở lại đây. Đáng nói, bức tranh tài chính tại VCG ghi nhận loạt biến động.

Lãi thấp nhất trong 6 năm, hơn 2.048 tỷ đồng nợ xấu

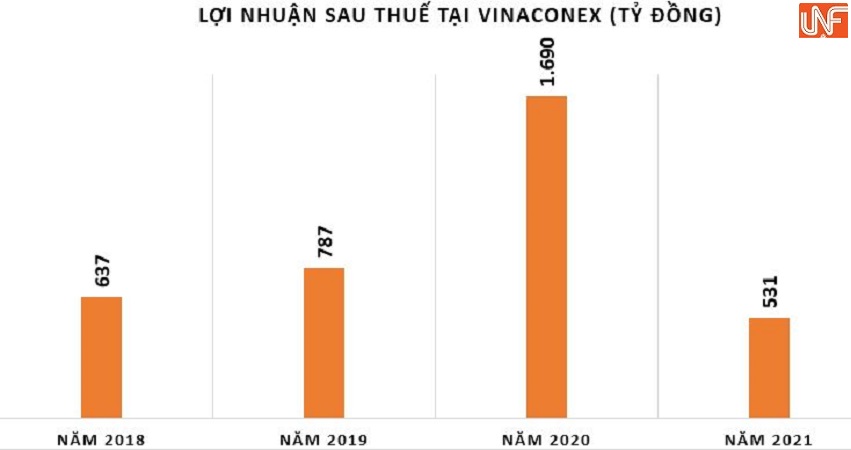

Kết thúc năm 2021, Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, VCG) chỉ ghi nhận lãi sau thuế hơn 531 tỷ đồng, giảm 69% so với cùng kỳ và tương đương hơn 53% kế hoạch năm, lãi ròng còn vỏn vẹn 405,8 tỷ đồng, giảm 75%. Đây cũng là kết quả thấp nhất trong vòng 6 năm trở lại đây của VCG.

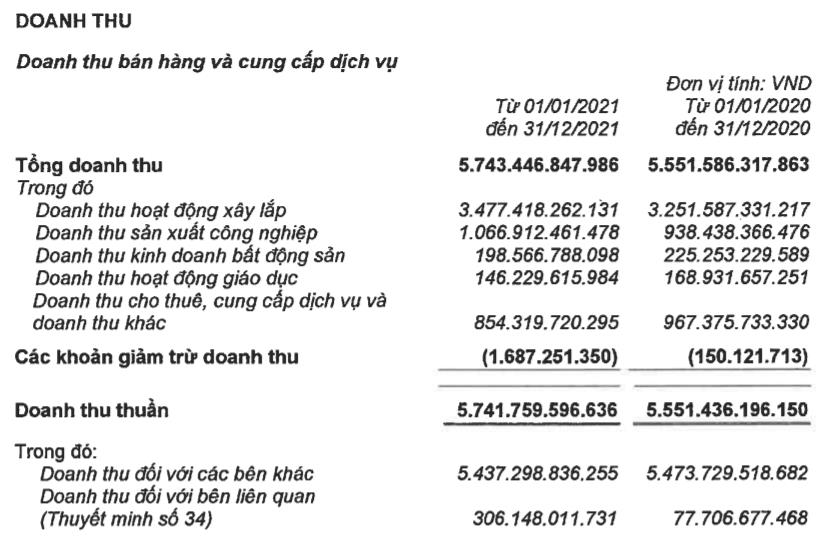

Một trong những nguyên nhân khiến lợi nhuận tại VCG giảm do doanh thu thuần năm 2021 chỉ tăng hơn 3% lên 5.742 tỷ đồng. Trong đó, hoạt động xây lắp chiếm 61% tổng doanh thu, đạt hơn 3.477 tỷ đồng (tăng 7%) và sản xuất công nghiệp chiếm 19%, ghi nhận gần 1.067 tỷ đồng (tăng 14%). Ngược lại, lãi ròng lại giảm 75%, xuống còn 406 tỷ đồng.

Ngoài ra, lợi nhuận sụt giảm mạnh do lãi từ công ty liên kết trong năm 2021 chỉ thu về gần 246 tỷ đồng, trong khi năm 2020 VCG đã lãi hơn 2.805 tỷ đồng từ hoạt động này.

Riêng trong quý 4/2021, VCG ghi nhận doanh thu thuần tăng 22% so với cùng kỳ, lên hơn 2.132 tỷ đồng. Tuy nhiên, giá vốn tăng mạnh hơn mức tăng doanh thu khiến lãi gộp giảm 7%, xuống còn 242 tỷ đồng. Biên lãi gộp cũng giảm từ 15% xuống còn 11%.

Ngoài ra, VCG còn ghi nhận khoản lãi từ công ty liên doanh, liên kết hơn 21 tỷ đồng trong khi cùng kỳ lỗ hơn 33 tỷ đồng.

Điểm nhấn trong bức tranh kinh doanh của VCG đến từ chi phí tài chính, ghi nhận gần 200 tỷ đồng, gấp 3,8 lần cùng kỳ. Chi phí quản lý doanh nghiệp cũng tăng 95%, lên hơn 92 tỷ đồng. Do đó, VCG báo lãi sau thuế giảm 27% xuống còn 173,7 tỷ đồng; lãi ròng giảm 35%, xuống còn 134 tỷ đồng.

Trong năm 2021, VCG dự kiến doanh thu hợp nhất đạt 12.230 tỷ đồng, tăng 41% so với kết quả thực hiện năm 2020 và lãi sau thuế đạt hơn 1.000 tỷ đồng. Như vậy, VCG chỉ mới thực hiện được 47% mục tiêu doanh thu và 53% mục tiêu lãi sau thuế 2021.

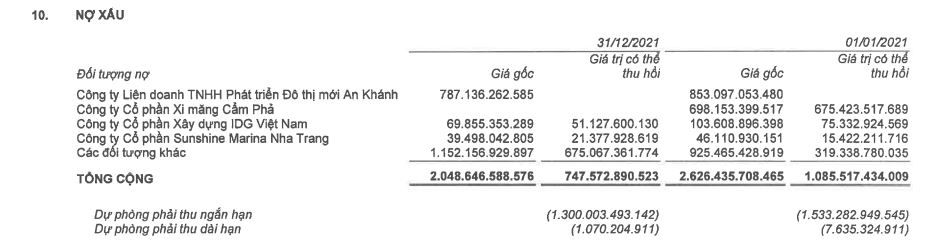

Đáng chú ý, tại ngày 31/12/2021, VCG còn khoản nợ xấu gần 2.049 tỷ đồng, trong đó đã trích lập dự phòng hơn 1.300 tỷ đồng. Đối tượng nợ xấu tập trung phần lớn ở Công ty liên doanh TNHH phát triển đô thị mới An Khánh (An Khánh JVC) với hơn 787 tỷ đồng.

Theo tìm hiểu, năm 2006, Vinaconex và Công ty Posco E&C (Hàn Quốc) đã ký hợp đồng hợp tác đầu tư thực hiện dự án Khu đô thị mới Bắc An Khánh (Splendora) thông qua An Khánh JVC, mỗi bên nắm giữ 50%.

Năm 2017, Posco E&C đã chuyển nhượng toàn bộ phần vốn góp tại An Khánh JVC cho công ty bất động sản Phú Long, một thành viên của Sovico với kế hoạch đưa Khu đô thị Splendora trở thành một thành phố hiện đại bậc nhất Việt Nam.

An Khánh JVC được quản lý bởi 2 ông chủ có quyền biểu quyết ngang nhau 50-50. Phú Long có kế hoạch của Phú Long, Vinaconex có chủ tịch đã từng rất thành công với dự án Ecopark Hưng Yên cũng có kế hoạch riêng. Khi không có tiếng nói chung, Splendora vận hành rất chậm, tương tự như thời kỳ trước đó khi có 2 ông chủ là Vinaconex và Posco.

An Khánh JVC đã lỗ 5 năm liên tiếp và tại thời điểm cuối năm 2019, công ty này có lỗ lũy kế 1.641 tỷ đồng, vốn chủ sở hữu âm 960 tỷ, so với vốn điều lệ 680 tỷ. Như vậy bình quân mỗi năm, An Khánh JVC lỗ khoảng 300 tỷ đồng. Trên bảng cân đối kế toán của Vinaconex, khoản đầu tư 340 tỷ giá vốn vào An Khánh JVC đã được hạch toán về 0, cũng vì An Khánh JVC đang âm vốn chủ sở hữu.

“Chật vật” vì dự án Splendora, đến giữa năm 2020 VCG đã chuyển nhượng toàn bộ phần vốn góp tại An Khánh JVC. Do đó, An Khánh JVC hiện không còn là công ty liên kết của VCG.

Ngoài ra, nợ xấu tại VCG còn tập trung ở CTCP Xây dựng IDG Việt Nam với gần 70 tỷ đồng và CTCP Sunshine Marina Nha Trang với hơn 39 tỷ đồng,…

Huy động vốn ‘khủng’ qua trái phiếu, nợ vay tại VCG nhảy vọt

Tính đến 31/12/2021, tổng tài sản của VCG là 31.194 tỷ đồng, tăng 60% so với đầu năm. Trong đó, các khoản phải thu ngắn hạn gần 10.852 tỷ đồng, tăng 45% chủ yếu do khoản trả trước cho người bán ngắn hạn tăng mạnh 70%, lên gần 5.563 tỷ đồng. Hàng tồn kho cũng tăng từ 2.220 tỷ đồng lên gần 3.630 tỷ đồng, chủ yếu là chi phí sản xuất kinh doanh dở dang.

Đáng nói, nợ phải trả của VCG đã tăng 90% lên 23.554 tỷ đồng, cao gấp 3 lần vốn chủ sở hữu và chiếm khoảng 75% tổng tài sản. Đặc biệt, các khoản vay và nợ thuê tài chính ghi nhận con số khổng lồ.

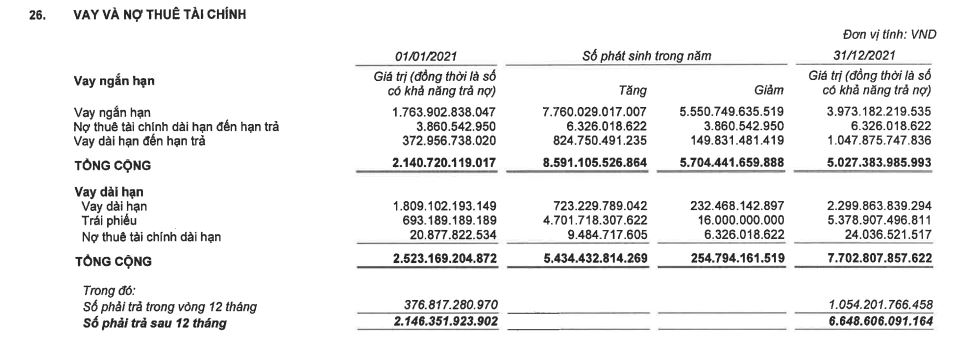

Cụ thể, số dư nợ vay tại VCG có biến động lớn. Trong đó, dư nợ vay ngắn hạn hơn 5.027 tỷ đồng, tăng gấp 2,3 lần so với đầu năm và dư nợ vay dài hạn gần 6.649 tỷ đồng, gấp 3 lần chủ yếu do VCG tăng cường phát hành trái phiếu, tăng từ 693 tỷ đồng hồi đầu năm lên gần 5.379 tỷ đồng tính đến 31/12/2021.

Năm 2021, VCG đã huy động khoảng 4.700 tỷ đồng qua kênh phát hành trái phiếu riêng lẻ. Lần phát hành trái phiếu gần nhất của VCG vào 25/6/2021 với 2,5 triệu trái phiếu, tương ứng vốn huy động 2.500 tỷ đồng, đáo hạn vào 25/6/2024.

Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo. Theo đó, tài sản đảm bảo bao gồm cổ phiếu VCG thuộc sở hữu bên thứ ba và tài sản khác của công ty hoặc bên thứ ba.

Trái phiếu có kỳ hạn 36 tháng, trong đó lãi suất áp cho kỳ đầu tiên là 10,5%/năm và các kỳ tiếp theo bằng lãi tham chiếu + 4,93%/năm nhưng không thấp hơn 10,5%/năm trong mọi trường hợp.

Kết quả phát hành cho thấy một nhà đầu tư đã mua toàn bộ lô trái phiếu trên và đây là một tổ chức tín dụng trong nước.

VCG cho biết số tiền huy động từ đợt phát hành này sẽ dùng cho việc bổ sung vốn cho hoạt động xây lắp của công ty và tăng quy mô vốn hoạt động cho hai công ty con là Vinaconex Invest và Vinaconex CM.

Trước đó, VCG cũng đã huy động thành công 10 lô trái phiếu với tổng giá trị 2.200 tỷ đồng, kỳ hạn từ 30 - 84 tháng. Trái phiếu chào bán đợt này là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản bảo đảm. Lãi suất áp dụng cho năm đầu tiên chỉ là 8,5%/năm; các năm tiếp theo lãi suất bằng lãi suất tham chiếu cộng biên độ 3%/năm.

Toàn bộ số tiền đợt này được VCG sử dụng để tham gia hợp tác đầu tư cùng CTCP Đầu tư và Phát triển Du lịch Vinaconex (Vinaconex ITC, Mã CK: VCR), phát triển phân khu cao tầng và các hạng mục hạ tầng của dự án Cát Bà Amatina. Vinaconex cũng công ty mẹ nắm 53,6% vốn Vinaconex-ITC. Cát Bà Amatina là dự án duy nhất Vinaconex ITC triển khai đầu tư đến thời điểm hiện tại.

Từ việc liên tục huy động vốn qua phát hành trái phiếu có thể thấy, nhu cầu sử dụng vốn tại Vinaconex hiện tại là khá lớn. Đặc biệt khi doanh nghiệp đang muốn “hồi sinh” dự án Cát Bà Amatina, đồng thời có ý định triển khai dự án Khu du lịch nghỉ dưỡng Condotel Resort tại Phú Yên, trong khi đó Vinaconex cũng vừa khởi công dự án thành phần tuyến cao tốc Bắc – Nam phía Đông hơn 2.300 tỷ đồng.

Đặc biệt, Vinaconex còn muốn rót vốn vào dự án cảng quốc tế tại Quảng Ninh. Mới đây nhất, Liên danh Vinaconex – Thăng Long TJC - Vina2 - Vinaconex 12 muốn đầu tư KĐT gần 1.800 tỷ tại Quảng Ninh với quy mô hơn 49ha.