Nợ quá hạn tại Sacombank, VIB tăng theo cấp số lần

Các khoản vay quá hạn 10-90 ngày tăng vọt tại các ngân hàng cho thấy Covid-19 khiến khách hàng ngày một khó trả nợ.

Năm qua, không ít khách hàng trước đây hay trả nợ đúng hạn thì nay đã chậm trả nhiều ngày. Nguy cơ nợ quá hạn vì thế luôn rình rập tại nhiều ngân hàng. Báo cáo tài chính năm 2021 của các nhà băng đã phần nào phản ánh mảng tối này.

Kết thúc năm 2021, nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) ở nhiều ngân hàng tăng đột biến.

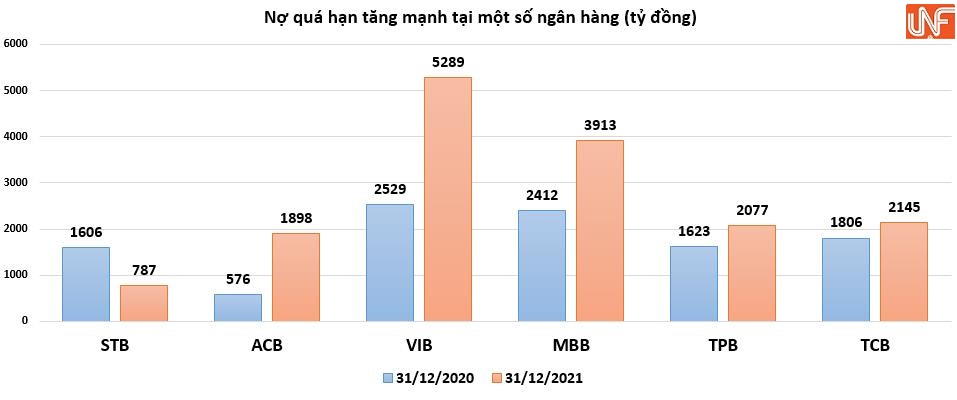

Điển hình tại ngân hàng ACB, nợ nhóm 2 bất ngờ tăng 229% so với đầu năm, tương đương tăng thêm 1.322 tỷ đồng, lên mức 1.898 tỷ đồng.

Nợ nhóm 2 tăng mạnh theo cấp số lần không thể không nhắc tới Sacombank, tính đến 31/12/2021 nhóm nợ này tăng 104%, tương đương tăng hơn 819 tỷ đồng, lên mức 1.606 tỷ đồng.

Nợ cần chú ý tại VIB cũng không kém cạnh khi tăng vọt 109% so với đầu năm, tương đương tăng thêm 2.759 tỷ đồng, lên mức 5.289 tỷ đồng.

Nợ nhóm 2 chưa được xếp vào nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay không có khả năng trả nợ đúng hạn vì Covid-19, tiềm ẩn nguy cơ nợ xấu trong tương lai của ngân hàng.

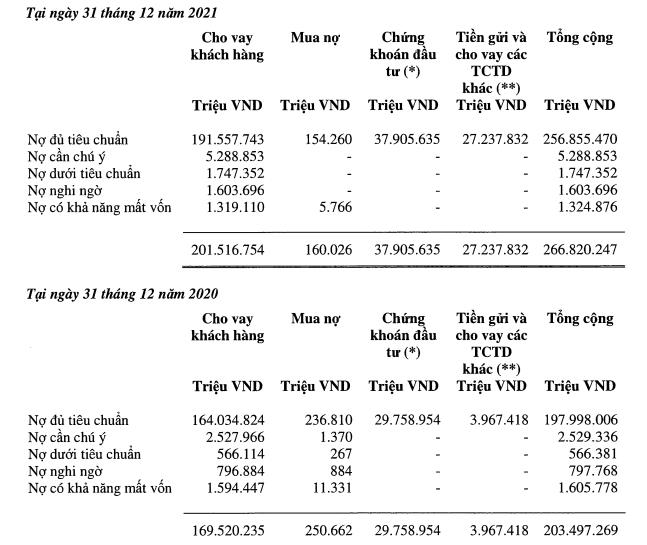

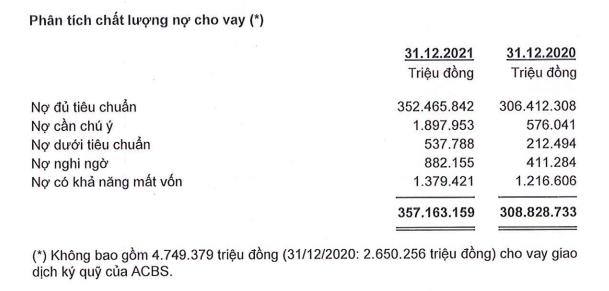

Đơn cử tại ACB, nếu không tính hơn 4.749 tỷ đồng cho vay giao dịch ký quỹ của ACBS, tổng nợ xấu của ACB tính đến 31/12/2021 tăng 52% so với đầu năm, lên mức hơn 2.799 tỷ đồng. Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng mạnh nhất lên 153% so với đầu năm, lên mức gần 538 tỷ đồng; nợ nghi ngờ (nợ nhóm 4) tăng 114% lên hơn 882 tỷ đồng và nợ có khả năng mất vốn (nợ nhóm 5) tăng 13% lên hơn 1.379 tỷ đồng. Do đó, kéo tỷ lệ nợ xấu trên dư nợ vay của ACB tăng từ mức 0,6% đầu năm lên 0,78%.

Nợ xấu tại Sacombank có phần cải thiện, chỉ giảm nhẹ 1% so với đầu năm, ghi nhận 5.721 tỷ đồng. Trong đó, nợ nhóm 4 giảm mạnh nhất từ 958 tỷ đồng xuống còn 676 tỷ đồng. Tuy nhiên, nợ nhóm 3 tăng 103% lên mức 564 tỷ đồng. Kết quả, kéo tỷ lệ nợ xấu tại Sacombank từ 1,7% xuống còn 1,47%.

Trong bối cảnh nợ xấu và nợ cần chú ý tăng mạnh do ảnh hưởng của Covid-19, nhà băng đã mạnh tay trích lập dự phòng rủi ro tín dụng như tấm đệm chống đỡ.

Cụ thể, BIDV là ngân hàng có mức trích lập dự phòng rủi ro lớn nhất năm 2021 với 29.055 tỷ đồng, tương đương tăng gần 52,5% so với cùng kỳ.

Đứng thứ hai về mức trích lập dự phòng là Vietcombank với 25.976 tỷ đồng, tăng 35% so với cùng kỳ năm trước. Trong năm, ngân hàng đã trích lập đủ 100% dự phòng cụ thể của dư nợ cơ cấu theo Thông tư 03 - sớm trước 2 năm so với thời hạn quy định của NHNN. Tỷ lệ quỹ dự phòng bao nợ xấu nội bảng đạt mức cao nhất hệ thống ngân hàng với mức 424%.

Một "ông lớn" khác là VietinBank cũng đã tăng cường trích lập dự phòng trong năm vừa qua. Số dư dự phòng rủi ro cho vay của ngân hàng tăng gấp đôi với 25.795 tỷ đồng, giúp VietinBank đứng thứ 3 trong bảng xếp hạng.

Dự phòng rủi ro tại ACB năm 2021 cũng tăng 98% từ 2.950 tỷ đồng lên 5.862 tỷ đồng; Techcombank tăng 68% lên 3.736 tỷ đồng; VIB tăng 37% lên 2.400 tỷ đồng;...