Techcombank: Nợ xấu có giảm nhưng nợ cần chú ý lại tăng mạnh

6 tháng đầu năm 2021, Techcombank báo lãi tăng 71% so với cùng kỳ, nợ xấu giảm 14% nhưng nợ cần chú ý lại tăng 18%. Đáng chú ý, huy động - cho vay tại Techcombank đang mất cân đối, kéo tỷ lệ LDR (tỷ lệ Dư nợ tín dụng/Vốn huy động) vượt 100%.

Lãi khủng, nợ xấu giảm nhưng nợ cần chú ý lại tăng

Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank, HOSE: TCB) vừa công bố BCTC hợp nhất quý 2/2021 với lãi sau thuế tăng mạnh, nợ xấu giảm nhưng nhóm nợ cần chú ý lại tăng.

Cụ thể, quý 2/2021, thu nhập lãi thuần và lãi thuần từ dịch vụ tăng lần lượt 67% và 24%, đạt gần 6.585 tỷ đồng và hơn 1.457 tỷ đồng.

Ngoài ra, các nguồn thu ngoài lãi tăng mạnh như lãi từ mua bán chứng khoán đầu tư gấp 2,4 lần cùng kỳ, đạt gần 555 tỷ đồng; lãi từ hoạt động khác tăng 11% đạt gần 448 tỷ đồng; hoạt động kinh doanh ngoại hối lãi hơn 100 tỷ đồng trong khi cùng kỳ lỗ hơn 30 tỷ đồng.

Chi phí dự phòng rủi ro tín dụng quý 2/2021 được trích lập gần 598 tỷ đồng, tăng 36%. Do đó, Techcombank báo lãi trước và sau thuế tăng 66% so với cùng kỳ, đạt gần 6.018 tỷ đồng và gần 4.807 tỷ đồng.

Tính chung 6 tháng đầu năm, thu nhập lãi thuần tại Techcombank tăng 56% so với cùng kỳ, đạt 12.708 tỷ đồng. Hoạt động ngoài lãi tăng mạnh như lãi từ hoạt động dịch vụ đạt 2.782 tỷ đồng, tăng 31%; lãi từ mua bán chứng khoán đầu tư đạt 1.166 tỷ đồng, tăng 47%;...

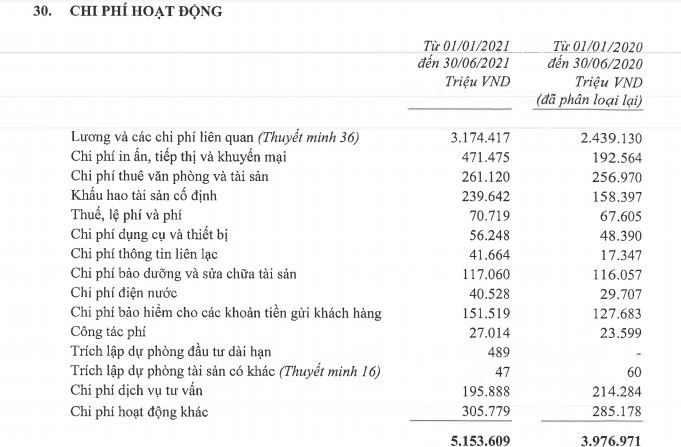

Trong 6 tháng đầu năm, chi phí hoạt động tại Techcombank tăng 30%, ghi nhận gần 5.154 tỷ đồng. Trong đó, chủ yếu tăng từ chi phí lương và các chi phí liên quan đạt hơn 3.174 tỷ đồng, tăng 30%; chi phí in ấn, tiếp thị khuyến mại tăng vọt 145%, đạt hơn 471 tỷ đồng; khấu hao tài sản cố định tăng 51%, lên mức gần 240 tỷ đồng. Đồng thời, chi phí dự phòng tại Techcombank cũng tăng 20% lên mức 1.211 tỷ đồng.

Như vậy, nếu so với kế hoạch 19.800 tỷ đồng được đặt ra cho cả năm 2021, Techcombank đã thực hiện được 58% chỉ tiêu sau nửa đầu năm.

Hoạt động tài chính tại Techcombank cũng ghi nhận kết quả tích cực liên quan đến nợ xấu.

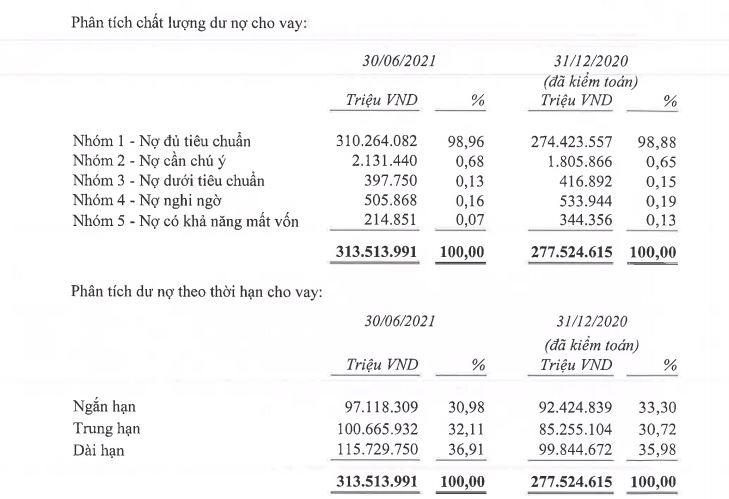

Cụ thể, tính đến 30/06/2021, tổng nợ xấu tại Techcombank giảm đến 14% so với đầu năm, chỉ còn hơn 1.118 tỷ đồng. Trong đó, nợ có khả năng mất vốn giảm 38% xuống còn gần 215 tỷ đồng; nợ dưới tiêu chuẩn và nợ nghi ngờ cùng giảm nhẹ 5%, xuống còn gần 398 tỷ đồng và gần 506 tỷ đồng. Do đó, tỷ lệ nợ xấu trên dư nợ vay giảm từ mức 0,47% hồi đầu năm xuống còn 0,36%.

Đáng chú ý, nợ cần chú ý tại Techcombank lại tăng 18% so với đầu năm, lên mức hơn 2.131 tỷ đồng.

Hơn nữa, khi nợ nhảy sang nhóm 2, ngân hàng sẽ không được hạch toán khoản lãi dự thu vào thu nhập kèm theo tín dụng tăng trưởng thấp hoặc không tăng trưởng.

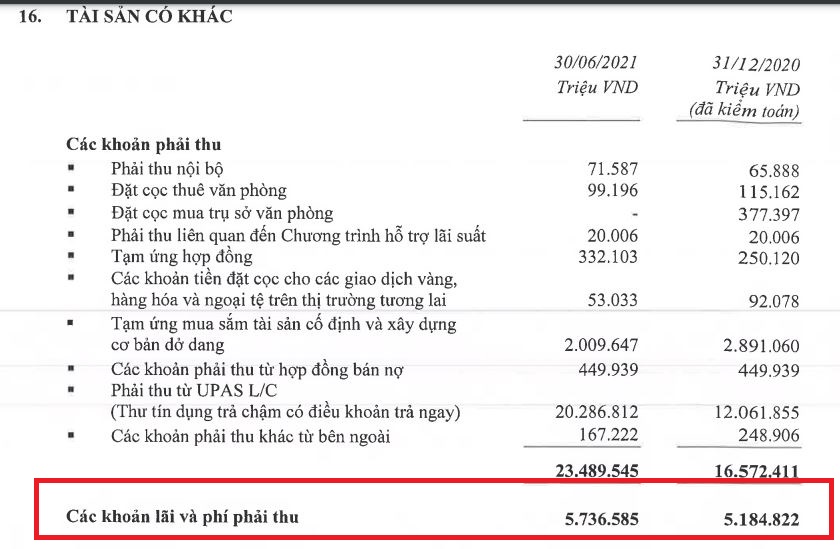

Cũng tại thời điểm cuối tháng 6/2021, lãi dự thu (nguồn lãi ảo) tại Techcombank tăng 11%, ghi nhận hơn 5.736 tỷ đồng.

Huy động - cho vay tại Techcombank đang mất cân đối?

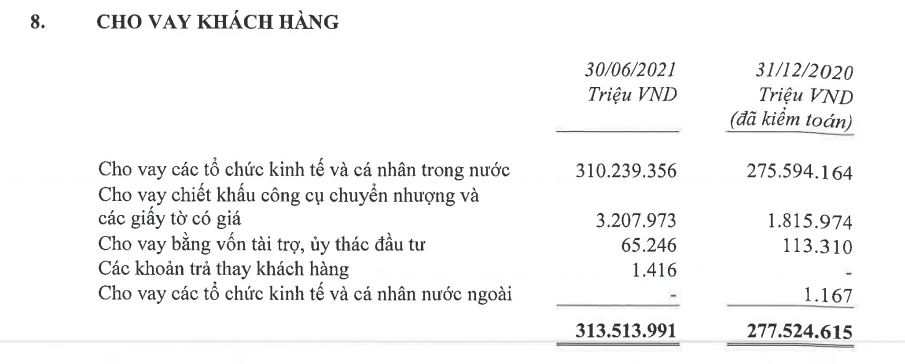

Cho vay khách hàng tăng chủ yếu từ khoản cho vay chiết khẩu công cụ chuyển nhượng và các giấy tờ có giá đạt 3.208 tỷ đồng, tương đương tăng 77% so với đầu năm và cho vay các tổ chức kinh tế, cá nhân trong nước tăng 13%, ở mức hơn 310.239 tỷ đồng.

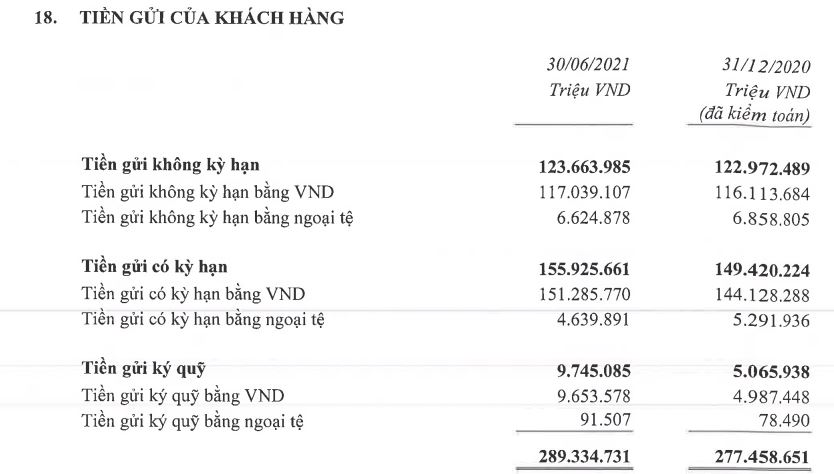

Tỷ lệ LDR càng cao thì khả năng sinh lời càng cao nhưng đồng thời tính thanh khoản của ngân hàng cũng giảm đi tương ứng, rủi ro thanh khoản tăng theo. Hiểu đơn giản, nếu tỷ lệ LDR của ngân hàng tiệm cận 100% hoặc lớn hơn 100% thì khả năng tự bảo vệ khỏi nguy cơ bị rút tiền gửi đột ngột kém.

Điều này cũng có nghĩa là, ngân hàng đang cho vay quá nhiều, vượt nguồn huy động đầu vào. Khi có vấn đề phát sinh, ngân hàng không có khả năng tự xoay xở sẽ phải vay mượn trên thị trường 2 (thị trường liên ngân hàng) với chi phí khá cao, trong khi lợi nhuận thu về có thể không đủ bù chi phí.

Ngân hàng Nhà nước hiện đang yêu cầu mức LDR tối đa của các ngân hàng thương mại là 85%. Tức, ngân hàng huy động được 100 đồng chỉ được cho vay 85 đồng, còn 15 đồng phải để dự trữ, làm “bộ đệm” thanh khoản. Và 15 đồng dự trữ này thường được ngân hàng mua tài sản có tính thanh khoản cao để dự trữ như trái phiếu chính phủ.

Như vậy, tỷ lệ LDR tại Techcombank tăng lên cho thấy “bộ đệm” thanh khoản tại nhà băng này đang chịu áp lực.