Tín dụng tăng, nợ xấu giảm nhưng MB có gần 125.806 tỷ đồng nghĩa vụ nợ tiềm ẩn

Tuy tín dụng tăng, tổng nợ xấu giảm nhẹ 2% đưa tỉ lệ nợ xấu xuống còn 0,95% tổng dư nợ, song chỉ tiêu ngoại bảng vẫn cho thấy, ngân hàng MB còn gần 125.806 tỷ đồng nghĩa vụ nợ tiềm ẩn, tăng 10% so với đầu năm, trong khi các nhóm nợ 2,3,4 có xu hướng tăng đáng kể.

9 tháng đầu năm 2021, Ngân hàng TMCP Quân đội (MB, HOSE: MBB) báo lãi trước thuế tăng 46% so với cùng kỳ, lên gần 11.885 tỷ đồng và lợi nhuận sau thuế hơn 9.519 tỷ đồng, tăng 44%. Dù lợi nhuận tăng trưởng ấn tượng song chất lượng tài sản, chất lượng tín dụng mới là yếu tố then chốt đối với mỗi nhà băng.

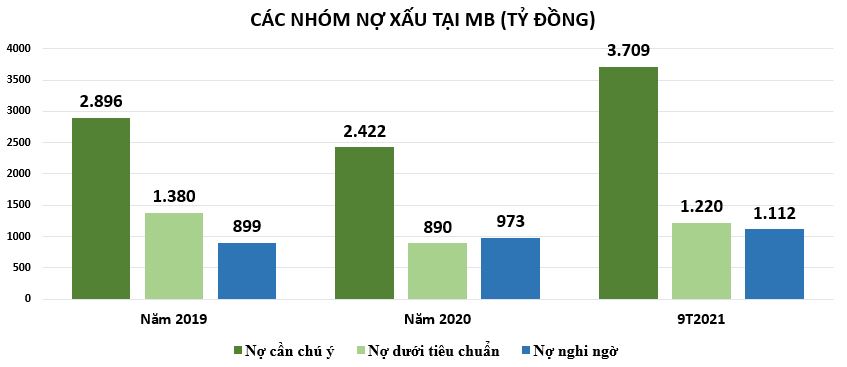

Tại ngày 30/09/2021, tổng nợ xấu tại MB cải thiện hơn so với đầu năm, giảm nhẹ 2%, chỉ còn 3.186 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ vay giảm từ mức 1,09% của đầu năm xuống còn 0,95%. Tuy nhiên, con số này cần được đánh giá cẩn trọng hơn, bởi xét về cơ cấu, nợ có khả năng mất vốn (nợ nhóm 5) của MB giảm 38% xuống còn hơn 853 tỷ đồng nhưng nợ dưới tiêu chuẩn (nợ nhóm 3) lại có xu hướng tăng đáng kể 37% so với đầu năm, lên hơn 1.220 tỷ đồng và nợ nghi ngờ (nợ nhóm 4) tăng 14% lên 1.112 tỷ đồng.

Không chỉ vậy, nợ quá hạn (nợ nhóm 2 - với khoản vay quá hạn 10-90 ngày) lại bất ngờ tăng vọt 53% so với đầu năm, ghi nhận hơn 3.709 tỷ đồng.

Có thể thấy, nợ nhóm 2, nhóm 3 tăng mạnh lên rất có thể xuất phát từ việc các khách hàng của MB gặp khó khăn do dịch Covid-19 đã bắt đầu tăng lên.

Tính đến 30/9, tổng tài sản của ngân hàng đạt 555.595 tỷ đồng, tăng 12,2% so với đầu năm. Cho vay khách hàng tăng gần 13% lên hơn 336.426 tỷ đồng.

Về dự phòng rủi ro cho vay khách hàng, tại thời điểm 30/9/2021, MB có trích lập 7.418 tỷ đồng, tăng 70,4% so với đầu năm. Trong đó, đáng chú ý dự phòng cụ thể bất ngờ tăng vọt 130%, đạt gần 5.064 tỷ đồng. Con số này chứng tỏ MB đã trích lập dự phòng rủi ro cụ thế rất mạnh.

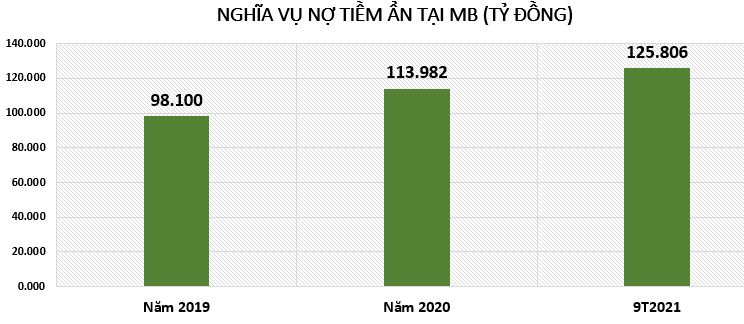

Việc tăng tổng tài sản, tăng dư nợ tín dụng của MB vẫn chưa thực sự hiệu quả cao và tiềm ẩn nhiều rủi ro khi các nhóm nợ xấu đang có xu hướng tăng đáng kể. Điển hình là các khoản nợ tiềm ẩn tại MB nằm ngoài bảng cân đối kế toán ghi nhận gần 125.806 tỷ đồng, tăng 10% so với đầu năm. Trong đó, cam kết trong nghiệp vụ L/C tăng 41%, bảo lãnh vay vốn tăng nhẹ 2%,...

Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng... Tuy chỉ nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong bối cảnh dịch Covid-19 bùng phát kéo dài hơn 2 năm qua doanh nghiệp khó khăn sẽ có thể trở thành các khoản nợ tiềm ẩn nhiều rủi ro.

Nhìn tổng thể từ báo cáo tài chính hợp nhất quý 2/2021 có thể thấy, 9 tháng đầu năm, lợi nhuận tại MB tăng trưởng mạnh, song lãi dự thu cũng tăng 26% từ 3.782 tỷ đồng lên 4.750 tỷ đồng.

Theo nguyên tắc kế toán, lãi dự thu là khoản lãi ngân hàng dự kiến thu được trong tương lai từ các tài sản sinh lãi, bao gồm cho vay khách hàng. Ngân hàng chưa thu được tiền thật từ khoản này, tuy nhiên khoản này vẫn được ghi nhận vào báo cáo thu nhập của ngân hàng và từ đó tạo ra lợi nhuận.

Trong báo cáo phân tích ngành ngân hàng, chuyên gia của Công ty Chứng khoán Yuanta Việt Nam (YSVN) nêu quan điểm thận trọng về vấn đề này. Theo đó, lãi dự thu cao có thể bóp méo lợi nhuận.