Tin ngân hàng nổi bật tuần qua: Kiến nghị cấp phép nhóm Big4 cho vay mua nhà ở xã hội

Những tin ngân hàng gây chú ý tuần qua như: OCB và NamABank báo lãi quý 2/2022 giảm; kiến nghị cấp phép Vietcombank, VietinBank, BIDV, Agribank cho vay mua NOXH; tỷ lệ dự phòng...

Thêm ngân hàng báo lãi quý 2/2022 giảm

Một trong những tin ngân hàng gây chú ý tuần qua là việc NamABank và OCB ngậm ngùi báo lãi giảm.

Cụ thể, tại báo cáo tài chính hợp nhất quý 2/2022 của NamABank (UPCoM: NAB) cho thấy, thu nhập lãi thuần đạt 1.241,7 tỷ đồng, tăng gần 4% so với cùng kỳ năm 2021. Lãi thuần từ hoạt động dịch vụ ghi nhận 84,7 tỷ đồng, tăng 52%. Hoạt động kinh doanh ngoại hối báo lãi 24 tỷ đồng, tăng 120%.

Hoạt động mua bán chứng khoán kinh doanh lỗ 5,4 tỷ đồng, cùng kỳ không ghi nhận kết quả. Mảng mua bán chứng khoán đầu tư lãi 4,3 tỷ, tăng 53,6% so với cùng kỳ. Hoạt động khác lãi gần 4 tỷ đồng.

Chi phí hoạt động trong quý 2 ghi nhận 630 tỷ đồng, tăng 32% so với cùng kỳ năm trước. Chi phí dự phòng rủi ro tín dụng tăng hơn 12% lên gần 200 tỷ đồng. Kết quả, lợi nhuận trước thuế quý 2 đạt 525,6 tỷ đồng, giảm 14% so với cùng kỳ.

Lũy kế 6 tháng đầu năm, ngân hàng Nam A Bank lãi trước thuế 1.171 tỷ đồng, tăng 9% so với cùng kỳ, hoàn thành 52% kế hoạch năm.

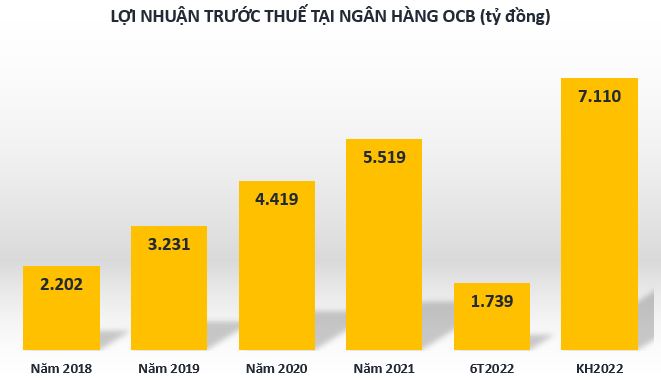

Tương tự, quý 2/2022, ngân hàng Phương Đông (OCB) ghi nhận thu nhập lãi thuần đạt 1.701 tỷ đồng, tăng 18,7% so với cùng kỳ năm 2021. Hoạt động dịch vụ lãi 231 tỷ đồng, tăng hơn 3%. Hoạt động khác báo lãi 192,5 tỷ đồng, tăng 34%.

Ở chiều ngược lại, hoạt động kinh doanh ngoại hối lãi 8 tỷ đồng, giảm 64% so với quý II/2021. Mảng mua bán chứng khoán kinh doanh và chứng khoán đầu tư đầu đều ghi nhận lỗ, lần lượt 51,4 tỷ đồng và 257,9 tỷ đồng, trong khi cùng kỳ hai mảng kinh doanh này lãi lần lượt 43 tỷ đồng và 330 tỷ đồng.

Chi phí hoạt động ở mức 775,8 tỷ đồng, tăng 27% so với cùng kỳ. Chi phí dự phòng rủi ro tín dụng giảm 37%, xuống còn 126,6 tỷ đồng. Kết quả, lợi nhuận trước thuế quý II đạt 903 tỷ đồng, giảm gần 35%.

Lũy kế 6 tháng đầu năm, ngân hàng báo lãi trước thuế đạt 1.739 tỷ đồng, giảm 34,6% so với cùng kỳ, thực hiện 25% kế hoạch năm.

Trước đó, một số ngân hàng cũng báo giảm lãi quý 2/2022 như BacABank, VietABank, MSB...

Loạt ‘ông lớn’ ngân hàng rao bán tài sản để thu hồi nợ

Tin ngân hàng nổi bật tuần qua là việc các nhà băng rầm rọ ráo bán các tài sản có giá trị lớn để thu hồi nợ xấu.

Cụ thể, Công ty TNHH Quản lý nợ và Khai thác tài sản ngân hàng MB (MBAMC), công ty trực thuộc MB (HoSE: MBB) thông báo lựa chọn tổ chức đấu giá 5 bất động sản tại tỉnh Đồng Nai với tổng diện tích gần 2.000 m2. Cả 5 tài sản đấu giá đều là quyền sử dụng đất và tài sản gắn liền với đất tại xã Vĩnh Thanh, huyện Nhơn Trạch.

Trong 5 bất động sản, tài sản có diện tích lớn nhất là lô đất rộng 757 m2, trong đó 490 m2 là đất ở tại nông thôn, phần đất còn lại là đất trồng cây lâu năm, lô đất trồng cây có thời hạn sử dụng đến ngày 15/10/2043. Giá khởi điểm MBAMC đưa ra cho lô đất này là 5,5 tỷ đồng.

Tài sản thứ hai là lô đất rộng 607 m2, trong đó 104 m2 là đất ở nông thôn, đất trồng cây lâu năm 503 m2, ngoài ra thửa đất còn có 25 m2 thuộc hành lang an toàn đường điện 110KV. Giá khởi điểm cho lô đất này là 4,3 tỷ đồng. Ba tài sản còn lại đều là đất ở nông thôn lâu dài có diện tích lần lượt 212 m2, 194 m2 và 192 m2, tương ứng với giá khởi điểm 1,8 tỷ đồng, 2 tỷ đồng và 1,9 tỷ đồng.

MBAMC cho biết các tài sản đấu giá trên là tài sản thế chấp của nhiều doanh nghiệp và các khách hàng cá nhân tại MB chi nhánh Khánh Hòa.

Ngân hàng Vietcombank (HoSE: VCB) chi nhánh Kỳ Đồng thông báo lựa chọn tổ chức đấu giá tài sản bảo đảm của Công ty TNHH Sản xuất thương mại dịch vụ Yên Khánh (nay là CTCP Tập đoàn Yên Khánh).

Tài sản sắp được đấu giá là quyền sử dụng lô đất rộng 5.073 m2 tại phường Đông Thành, thành phố Ninh Bình, tỉnh Ninh Bình. Ngân hàng cho biết đây là lô đất thương mại dịch vụ có thời hạn sử dụng đến hết ngày 25/4/2058. Giá khởi điểm của tài sản đấu giá trên là 150,9 tỷ đồng, chưa bao gồm nợ thuế phí, thuế VAT.

Ngân hàng VietinBank (HoSE: CTG) thông báo bán/chuyển nhượng toàn bộ khoản nợ (gốc, lãi, phí...) của CTCP Đầu tư và khai thác khoáng sản Việt Nam tại VietinBank tại chi nhánh Đông Anh. Tài sản đảm bảo cho khoản nợ này là 23 quyền sử dụng đất tại nhiều quận, huyện tại Hà Nội.

Tổng dư nợ của CTCP Đầu tư và Khai thác khoáng sản Việt Nam tính đến ngày 22/7 là 186,1 tỷ đồng, trong đó nợ gốc 60,3 tỷ đồng, phần còn lại là lãi, lãi phạt.

Ngoài ra, VietinBank cũng có một thông báo khác về việc bán hoặc chuyển nhượng toàn bộ khoản nợ của một doanh nghiệp khoáng sản khác là CTCP Thương mại và đầu tư khoáng sản Trung Ngọc. Tài sản thế chấp cho khoản nợ này là 14 quyền sử dụng đất tại Hà Nội.

Tổng dư nợ của CTCP Thương mại và đầu tư khoáng sản Trung Ngọc tại VietinBank chi nhánh Đông Anh tính đến ngày 22/7 là 144,9 tỷ đồng. Trong đó, nợ gốc 40,4 tỷ đồng, còn lại hơn 104 tỷ đồng là lãi và lãi phạt.

Mới đây, ngân hàng BIDV (HoSE: BID) chi nhánh Đại La vừa có thông báo lựa chọn tổ chức đấu giá tài sản là khoản nợ của CTCP Đầu tư và bán lẻ BT (BT Group).

Khoản nợ của BT Group được đảm bảo bằng hàng chục bất động sản tại trung tâm Hà Nội cùng các tài sản khác như xe ô tô, hàng tồn kho, đất cụm công nghiệp.

Tỷ lệ dự phòng bao nợ xấu của Vietcombank cao nhất hệ thống

Hệ thống ngân hàng Việt Nam có thêm kỷ lục về tỷ lệ trích lập dự phòng bao nợ xấu, lên tới 514% tại Vietcombank là một trong những tin ngân hàng gây chú ý tuần qua.

Xu hướng gia tăng tỷ lệ trích lập dự phòng bao nợ xấu thể hiện rõ trong hệ thống ngân hàng thương mại (NHTM) Việt Nam 5 năm trở lại đây. Tuy chưa nhiều NHTM nâng cao tỷ lệ này trên 100%, nhưng thị trường cũng đã quen với một số thành viên đạt từ 150-170%, thậm chí trên 200% và cá biệt trên 300%.

Kỳ cập nhật kết quả kinh doanh 6 tháng đầu năm nay, tại hội nghị sơ kết vừa qua, Ngân hàng Ngoại thương Việt Nam (Vietcombank) cho biết tỷ lệ dự phòng bao phủ nợ xấu đến cuối quý 2/2022 đã lên tới 514% - kỷ lục mới của toàn hệ thống.

Vietcombank cũng chính là NHTM đầu tiên tạo hiện tượng có tỷ lệ này cao vượt trội từ 5 năm trước. Khi đó, “ông lớn” này đã lần lượt tất toán toàn bộ nợ xấu bán sang Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) sớm trước thời hạn, cũng như là thành viên đầu tiên áp Basel II. Theo đó, việc nâng tỷ lệ bao phủ nợ xấu là bước đi tiếp theo.

Về tỷ lệ này, hiểu đơn giản là có 1 đồng nợ xấu thì như tỷ lệ mới cập nhật ở trên Vietcombank có tới 5,14 đồng dự phòng, không những đủ để dùng xóa sạch nợ xấu mà còn dư lượng lớn.

Kiến nghị cấp phép Vietcombank, VietinBank, BIDV, Agribank cho vay mua NOXH

Trong văn bản góp ý gửi đến Hội nghị trực tuyến thúc đẩy phát triển nhà ở xã hội cho công nhân, người thu nhập thấp mới đây, Hiệp hội Bất động sản TP HCM (HoREA) cho biết, việc phát triển nhà ở xã hội giai đoạn 2011 - 2020 cả nước đạt 41% kế hoạch. Riêng TP HCM giai đoạn 2016 - 2020 xây dựng được 15.000 căn, đạt 75% kế hoạch. Nhưng kết quả này chưa đáp ứng được nhu cầu nhà ở xã hội và nhà lưu trú công nhân.

Do đó, Hiệp hội này kiến nghị cần sửa Luật Nhà ở quy định quy hoạch khu vực riêng để phát triển nhà ở xã hội và “nhà ở giá phù hợp với thu nhập” của người có thu nhập trung bình, thu nhập thấp. Ngoài ra, cần bổ sung chính sách ưu đãi để phát triển nhà ở giá phù hợp thu nhập của người có thu nhập trung bình, thu nhập thấp đô thị với mức ưu đãi về tiền sử dụng đất, thuế, tín dụng bằng khoảng phân nửa (1/2) mức ưu đãi dành cho nhà ở xã hội.

HoREA cũng đề nghị Chính phủ chỉ đạo đẩy nhanh gói 15.000 tỷ đồng, trước hết là hỗ trợ hai tháng tiền thuê nhà cho công nhân lao động. Tuy nhiên một phần của gói hỗ trợ 15.000 tỷ đồng có thể sẽ bị “ế” do thiếu dự án nhà ở xã hội dẫn đến thiếu sản phẩm nhà ở xã hội. Vì vậy, Hiệp hội đề nghị bổ sung đối tượng chủ nhà trọ cũng được vay ưu đãi để đầu tư xây dựng, cải tạo nâng cấp nhà trọ, phòng trọ cho công nhân lao động thuê.

Đặc biệt, HoREA kiến nghị Ngân hàng Nhà nước xem xét sửa đổi Thông tư 20/2021/TT-NHNN để cho phép Vietcombank, VietinBank, BIDV, Agribank được cho cá nhân, hộ gia đình vay mua, thuê mua nhà ở xã hội.

Bởi theo quy định tại Thông tư 20/2021/TT-NHNN thì cá nhân, hộ gia đình chỉ được vay tại Ngân hàng Chính sách xã hội để mua, thuê mua nhà ở xã hội, nhưng lại phải gửi tiết kiệm nhà ở xã hội trong 12 tháng mới đủ điều kiện vay ưu đãi nhà ở xã hội. Còn 4 ngân hàng Vietcombank, VietinBank, BIDV, Agribank chỉ được phép cho cá nhân, hộ gia đình vay ưu đãi với lãi suất 4,8%/tháng để xây nhà, sửa chữa nhà. Quy định này chỉ phù hợp với Luật Nhà ở 2014 nhưng không phù hợp và trái với quy định của Nghị định 100/2015/NĐ-CP phát triển quản lý nhà ở xã hội.

Một số tin ngân hàng đáng chú ý khác

OCB triển khai chính sách rút trước hạn một phần tiền gửi

Cụ thể, tại ngân hàng OCB, chính sách này được áp dụng đối với các sản phẩm tiết kiệm truyền thống, tiền gửi có kỳ hạn dành cho cá nhân. Đáng chú ý, ngân hàng không chỉ hỗ trợ khách hàng rút tiền gốc một phần cho các khoản tiền gửi kể từ ngày 01/8 mà còn áp dụng toàn bộ cho các khoản tiền gửi trước ngày 01/8. Thủ tục tham gia các sản phẩm tiền gửi có tính năng rút một phần vốn cũng rất đơn giản và dễ dàng thực hiện.

Tuy nhiên, với quy định mới này thì phần vốn rút trước hạn sẽ được áp dụng mức lãi suất không kỳ hạn tại thời điểm rút. Phần số dư còn lại sẽ tiếp tục được hưởng lãi suất như đã cam kết tại thời điểm gửi tiền.

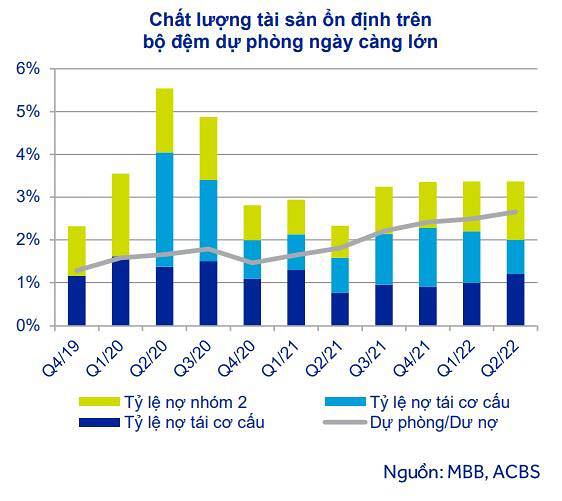

Công ty chứng khoán dự báo tăng trưởng tín dụng của MB

Theo báo cáo cập nhật Ngân hàng TMCP Quân đội (MB), Chứng khoán ACB (ACBS) dự báo rằng việc nhận chuyển giao OceanBank có thể sẽ giúp MB được cấp hạn mữc tín dụng cao hơn trung bình ngành từ 1,5-2 lần trong 3-5 năm tới.

Nhưng cùng với đó, chi phí dự phòng của ngân hàng có thể sẽ phải duy trì ở mức cao, chiếm khoảng 1,6% dư nợ tín dụng mỗi năm trong thời gian tái cơ cấu.

Năm 2022, tăng trưởng tín dụng của ngân hàng MB dự báo đạt 22%, cao hơn so với kế hoạch tăng trưởng tín dụng toàn ngành là 14%. Lãi suất cho vay được kỳ vọng cũng sẽ tăng theo lãi suất huy động.

Năm 2022, ACBS dự phóng lợi nhuận trước thuế năm 2022 của ngân hàng đạt 22.607 tỷ đồng, tăng trưởng 36,8% so với năm trước và cao hơn 11,2% so với mục tiêu của ban lãnh đạo.

Ông Nguyễn Thanh Tùng được chỉ định làm Chủ tịch Ngân hàng Đông Á

Ngân hàng Nhà nước Việt Nam (NHNN) công bố Quyết định số 1289/QĐ-NHNN ngày 27/7/2022 về việc chỉ định ông Nguyễn Thanh Tùng, thành viên HĐQT kiêm Tổng Giám đốc Ngân hàng TMCP Đông Á, giữ chức vụ Chủ tịch HĐQT Ngân hàng TMCP Đông Á.

Ông Nguyễn Thanh Tùng được chỉ định vào vị trí Chủ tịch Ngân hàng Đông Á thay ông Võ Minh Tuấn, người vừa được NHNN bổ nhiệm giữ chức vụ Giám đốc NHNN Chi nhánh TP HCM.

Trước khi làm Ủy viên HĐQT kiêm Tổng Giám đốc Ngân hàng Đông Á, ông Tùng làm Phó Tổng giám đốc Ngân hàng Đông Á, Giám đốc Ngân hàng TMCP Công thương Việt Nam (VietinBank) chi nhánh TP HCM.