Vận tải và Xếp dỡ Hải An lần đầu tiên hành trái phiếu

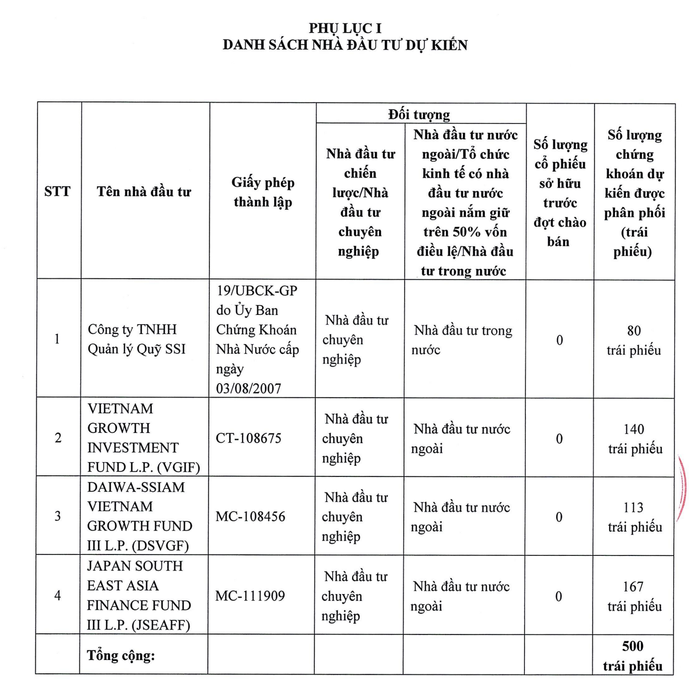

Ngày 28/09/2023, Hội đồng quản trị Công ty cổ phần Vận tải và xếp dỡ Hải An đã thông qua phương án phát hành lô 500 trái phiếu với tổng giá trị 500 tỷ đồng, dự kiến phát hành trong quý 4/2023, kỳ hạn 5 năm kể từ ngày phát hành.

HAH thông qua phương án phát hành trái phiếu nhằm mục đích thanh toán tiền đóng tàu HCY – 266 cho Huanghai Shipbuilding Co. Ltd và thanh toán chi phí giám sát, chi phí trang bị ban đầu cho tàu, dự kiến 501,840 tỷ đồng. Lãi suất cố định trong suốt kỳ hạn trái phiếu là 6%/năm.

Đây là loại trái phiếu chuyển đổi, giá chuyển đổi 27,300 đồng/cp, có thể được điều chỉnh, không kèm chứng quyền, có tài sản bảo đảm, phát hành tại thị trường trong nước cho nhà đầu tư chứng khoán chuyên nghiệp. Trái phiếu bị hạn chế chuyển nhượng tối thiểu một năm kể từ ngày hoàn thành đợt chào bán, trừ trường hợp đặc biệt.

Tài sản đảm bảo lô trái phiếu là tàu HAIAN BELL, trọng tải 16,435 tấn, năm đóng tàu 2003, thuộc sở hữu của Công ty TNHH vận tải Container Hải An (Công ty con của HAH). Ngoài ra, HAH cam kết sẽ thay thế tài sản là tàu HCY-266 ngay sau khi tàu đủ điều kiện đăng ký giao dịch đảm bảo theo quy định.

Theo BCTC, vốn chủ sở hữu HAH đạt 3.058 tỷ đồng, tổng nợ vay hơn 1.171 tỷ đồng. Nếu phát hành thành công lô trái phiếu riêng lẻ này, tổng nợ vay của HAH sẽ đạt mức 1.671 tỷ đồng. Trong khi đó, doanh thu 8 tháng đầu năm 2023 của HAH đạt 1.946 tỷ đồng tương đương 66% kế hoạch năm, lợi nhuận sau thuế đạt 288 tỷ đồng, tương đương 58% lợi nhuận kế hoạch năm. 30/06/2023.