3 tháng đầu năm, nhóm ngân hàng phát hành trái phiếu ra sao?

Sau một năm bùng nổ dữ dội, 3 tháng đầu năm 2022, nhóm ngân hàng vẫn phát hành trái phiếu song không dồn dập như trước.

Theo báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong năm 2021, nhóm ngân hàng thương mại (NHTM) dẫn đầu về giá trị phát hành trên thị trường trái phiếu doanh nghiệp (TPDN) với tổng khối lượng phát hành 223.010 tỷ đồng, có 55.300 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 25%), 73% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

Một số ngân hàng có khối lượng phát hành đáng chú ý trong năm qua như VPBank phát hành 17.030 tỷ đồng, SHB với 13.350 tỷ đồng. Riêng tháng 12/2021 là thời điểm phát hành nhiều nhất với tổng giá trị 46.926 tỷ đồng (chiếm trên 1/5 tổng khối lượng phát hành của cả năm 2021).

Bước sang những tháng đầu năm 2022, các ngân hàng cũng phát hành trái phiếu song không dồn dập như trước.

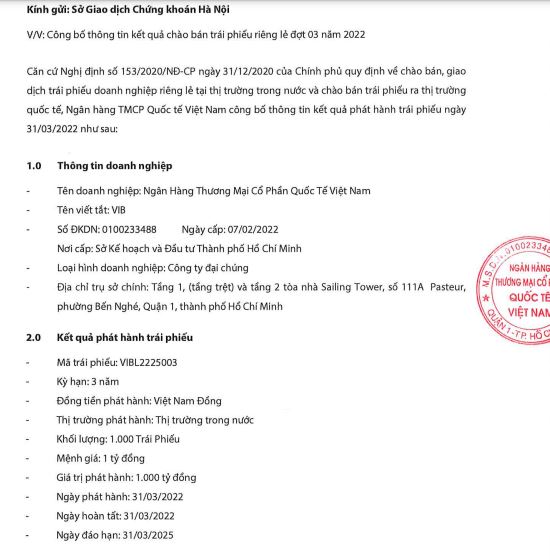

Từng là nhà băng có khối lượng phát hành trái phiếu cao thứ nhì trong tháng 12/2021, kể từ đầu năm 2022 đến nay, ngân hàng VIB cũng đang dồn dập phát hành trái phiếu với khối lượng khủng.

Cụ thể, mới đây, VIB thông báo kết quả chào bán thành công lô trái phiếu đợt 3 năm 2022 trị giá 1.000 tỷ đồng với kỳ hạn 3 năm. Ngày hoàn tất là 31/3/2022 và ngày đáo hạn là 31/3/2025.

Như vậy, chỉ trong 1 ngày, VIB đã huy động thành công 2.948 tỷ đồng qua kênh trái phiếu nhưng lại không có bất cứ thông tin gì về lãi suất, mục đích sử dụng vốn, nhà đầu tư mua trái phiếu, tài sản đảm bảo và đơn vị đứng ra thu xếp các đợt phát hành trái phiếu.

Trong năm 2021, VIB hoàn tất phát hành trái phiếu khoảng 14 lần với tổng số tiền huy động được qua kênh trái phiếu hơn 17.000 tỷ đồng.

Đây đều là loại trái phiếu không chuyển đổi, không tài sản đảm bảo, không kèm chứng quyền. Các lô trái phiếu này cũng được mua bởi một công ty chứng khoán trong nước hay các tổ chức khác. Tuy nhiên VIB không nêu cụ thể nên không rõ nhà đầu tư chỉ là một hay nhiều công ty chứng khoán khác nhau.

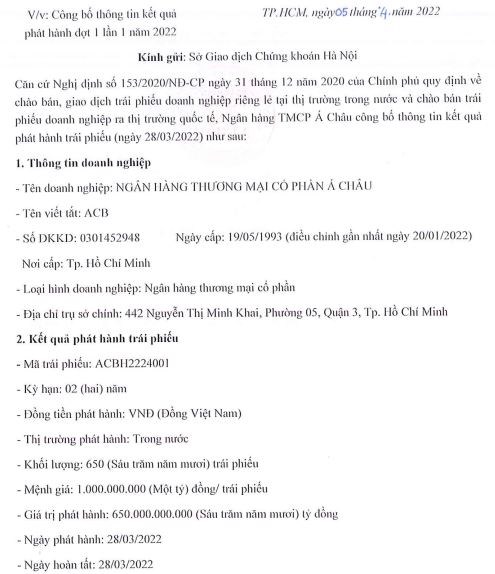

Tương tự, ngày 28/3/2022 ngân hàng ACB cũng đã hoàn tất phát hành 650 tỷ đồng trái phiếu kỳ hạn 2 năm với mệnh giá 1 tỷ đồng/trái phiếu, khối lượng trái phiếu là 650. Ngày đáo hạn lô trái phiếu vào 28/3/2024.

Trong ngày 9/2, Ngân hàng TMCP Việt Nam Thương Tín cũng đã hoàn tất phát hành trái phiếu với giá trị 300 tỷ đồng kỳ hạn 7 năm.

Thống kê từ người viết, từ đầu năm đến nay, chỉ có 4 ngân hàng công bố thông tin kết quả phát hành trái phiếu gồm ngân hàng VIB, ACB, Việt Nam Thương Tín và ngân hàng Bản Việt.

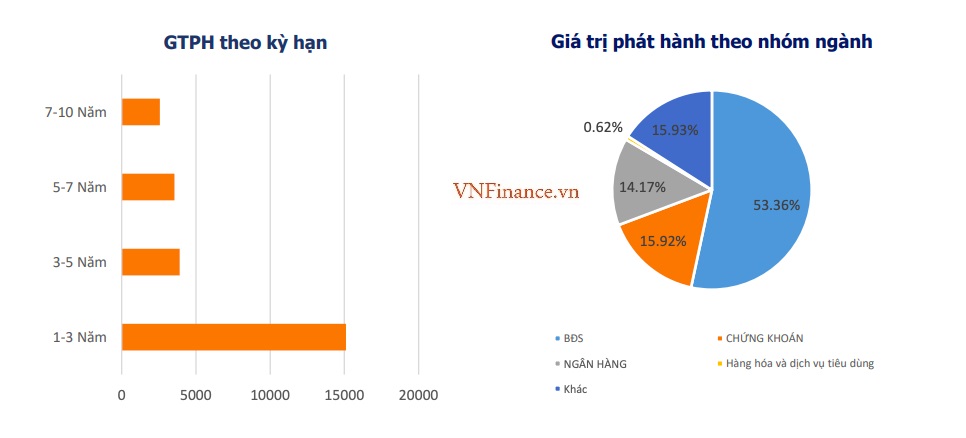

Trong năm 2022, nhóm bất động sản hiện dẫn đầu về giá trị phát hành với tổng khối lượng phát hành đạt 15.520 tỷ đồng, chiếm 56,04%. Kỳ hạn từ 1 đến 3 năm chiếm phần lớn giá trị phát hành trong nhóm với 9.313 tỷ đồng, tương đương 60%.

Nhóm xây dựng đứng ở vị trí thứ hai với 7.930 tỷ đồng, chiếm 28,6% tổng giá trị phát hành. CTCP Đầu Tư Xây Dựng Tường Khải và CTCP Xây Dựng Minh Trường Phú là hai doanh nghiệp đáng chú ý nhất trong nhóm xây dựng với khối lượng phát hành lần lượt là 2.990 tỷ đồng và 2.950 tỷ đồng.

Đáng chú ý, nhiều thay đổi về quy định pháp lý trong năm 2022 có thể tác động mạnh đến thị trường nhưng trái phiếu doanh nghiệp vẫn đang tăng trưởng mạnh. Đáng lo nhất là loại trái phiếu “nhiều không”, gồm không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, không đánh giá tín nhiệm đang được nhiều doanh nghiệp sử dụng để huy động vốn.