Bất động sản công nghiệp 2023: Nhiều thách thức dần xuất hiện

Các yếu tố tích cực hỗ trợ với ngành bất động sản khu công nghiệp đang mờ nhạt, tới từ các thách thức dần xuất hiện. Phân khúc này sẽ chứng kiến sự khan hiếm nguồn cung mới trong năm 2023 khi thủ tục phê duyệt bị trì hoãn do vướng mắc về thủ tục pháp lý. Ngoài ra, khả năng cạnh tranh của Việt Nam trong thu hút vốn FDI đang dần suy yếu so với các quốc gia khác trong khu vực.

Báo cáo ngành bất động sản công nghiệp của Công ty Cổ phần Chứng khoán VNDirect mới đây cho biết, trong năm 2022, tổng diện tích đất khu công nghiệp tại thị trường miền Nam tăng 9,2% so với cùng kỳ lên 41.950ha, trong đó 66,6% là diện tích cho thuê, khoảng 27.950ha (tăng 8,2% so với cùng kỳ).

Trong khi đó, thị trường miền Bắc chứng kiến nguồn cung mới tăng mạnh trong quý IV4/22, khoảng 590ha diện tích cho thuê (đa phần đến từ khu vực ngoại ô), giúp cho diện tích cho thuê tăng 7,9% so với cùng kỳ lên 11.923ha. Tổng diện tích năm 2022 tăng 8,1% so với cùng kỳ đạt 16.915ha, trong khi tỷ lệ lấp đầy giảm 1 điểm % so với quý trước và 0,2 điểm % so với cùng kỳ xuống còn 79%.

Mặc dù vậy, nhóm nghiên cứu của VNDirect nhận thấy miền Nam và miền Bắc đều được hưởng lợi từ xu hướng tăng giá thuê, với mức tăng lần lượt 10,5% và 7,5% so với cùng kỳ.

Nguồn cung mới giảm do quá trình phê duyệt bị hoãn

Đánh giá về triển vọng giai đoạn 2023-2024, VNDirect nhận thấy các yếu tố tích cực hỗ trợ với ngành bất động sản khu công nghiệp đang mờ nhạt và những thách thức dần xuất hiện.

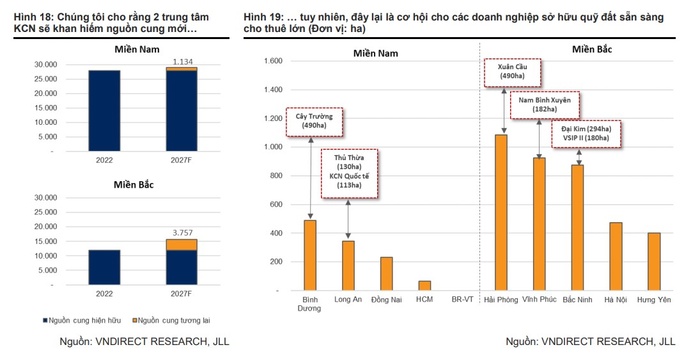

Đầu tiên, nhóm nghiên cứu của VNDirect cho rằng thị trường bất động sản khu công nghiệp sẽ chứng kiến sự khan hiếm nguồn cung mới trong năm 2023 khi thủ tục phê duyệt bị trì hoãn do những vướng mắc về thủ tục pháp lý.

Cụ thể, kể từ quý I/2022, không có thêm bất kỳ đề xuất mới thành lập khu công nghiệp nào ở cả miền Nam và miền Bắc. Ngoài ra, có rất ít khu công nghiệp mới được đưa vào quy hoạch tổng thể phát triển khu công nghiệp quốc gia.

Theo VNDirect, điều này xuất phát từ thực trạng việc quy hoạch phát triển khu công nghiệp còn dàn trải, chủ yếu do địa phương quyết định. Hơn nữa, việc thay đổi lãnh đạo cấp cao của nhiều địa phương trong năm qua đã làm chậm quy trình phê duyệt của nhiều dự án. Điều này gây ra tình trạng giải phóng mặt bằng chậm hơn dự kiến và chồng chéo về quy hoạch hoặc hạ tầng bên ngoài khu công nghiệp.

“Thị trường bất động sản khu công nghiệp sẽ đối mặt với tình trạng khan hiếm nguồn cung mới từ nay cho đến cuối năm 2023”, báo cáo của VNDirect nhấn mạnh.

Với thị trường miền Nam, sau khi bùng nổ nguồn cung trong nửa đầu năm 2022 đã không có nguồn cung mới nào được đưa vào hoạt động trong nửa sau năm 2022.

Thị trường miền Nam sẽ trải qua giai đoạn khó khăn để triển khai dự án mới trong năm 2023. Sau đó, nguồn cung mới cho giai đoạn 2024-2027 cũng khá hạn chế (khoảng 1.134ha, cao hơn 76% so với báo cáo trước).

Còn thị trường miền Bắc, VNDirect nhận thấy các tỉnh miền Bắc bắt đầu phát triển khu công nghiệp muộn hơn miền Nam nên quỹ đất hiện hữu tại một số tỉnh vẫn còn khá dồi dào với mức giá cho thuê hợp lý.

Mặc dù có nhiều dự án đang chờ được phê duyệt, nhưng tình trạng thiếu nguồn cung mới tại thị trường miền Bắc sẽ kéo dài ít nhất cho tới hết năm 2023. Sau đó khoảng 3.757ha đất khu công nghiệp được kỳ vọng sẽ đưa vào hoạt động trong giai đoạn 2024-2026, với nguồn cung lớn nhất đến từ Hải Phòng, Vĩnh Phúc và Bắc Ninh.

Gia tăng áp lực cạnh tranh thu hút FDI

Thách thức thứ hai mà nhóm nghiên cứu VNDirect nhận thấy là khả năng cạnh tranh của Việt Nam trong thu hút vốn FDI đang dần suy yếu so với các quốc gia khác trong khu vực.

Báo cáo mới đây của Bộ Kế hoạch và Đầu tư cho hay, vốn FDI thực hiện trong tháng 2/2023 tăng 12,1% so với cùng kỳ lên 1,2 tỷ USD. Trong 2 tháng đầu năm 2023, vốn FDI thực hiện giảm 4,9% so với cùng kỳ xuống còn 2,6 tỷ USD. Vốn FDI đăng ký giảm 51,4% so với cùng kỳ trong tháng 2, khiến tổng vốn FDI đăng ký kể từ đầu năm chỉ đạt 3,1 tỷ USD ( giảm 38% so với cùng kỳ).

Dòng vốn FDI vào Việt Nam suy yếu trong 2 tháng đầu năm 2023 do các kế hoạch đầu tư mới và mở rộng sản xuất bị ảnh hưởng trong bối cảnh kinh tế toàn cầu gặp nhiều bất ổn, bao gồm: tăng trưởng toàn cầu chậm lại, lạm phát cao đè nặng lên chi tiêu của người tiêu dùng và thanh khoản thị trường tài chính thắt chặt do FED tăng lãi suất.

Hơn nữa, việc Indonesia ban hành Luật Omnibus trong năm 2020 đã mang đến nhiều cơ hội đầu tư và hoạt động cho các công ty nước ngoài vào quốc gia này. Kể từ đó, dòng vốn FDI vào Indonesia tăng trưởng tích cực 10% so với cùng kỳ trong năm 2021 và 44% so với cùng kỳ trong năm 2022, tăng lên đến 45,6 tỷ USD.

Việt Nam và Indonesia là hai quốc gia nhận được nhiều vốn FDI nhất. Nếu như Việt Nam đang chuyển mình thành trung tâm sản xuất thiết bị điện tử thì Indonesia lại hướng đến phát triển chuỗi cung ứng xe điện.

“Chúng tôi nhận thấy sự phát triển của ngành xe điện và bán dẫn sẽ định hình bối cảnh đầu tư tại ASEAN. Những sự thay đổi lớn trong hai ngành này bao gồm thu hút nhiều loại hình nhà đầu tư mới, gia tăng thêm các phân khúc mới trong chuỗi giá trị, mở rộng công suất và tham gia nhiều hơn vào mạng lưới sản xuất khu vực”, báo cáo của VNDirect đánh giá.

Ngoài ra, do tiềm năng về thu hút vốn đầu tư FDI của hai ngành này trong các năm tới tiếp tục tăng cao, các nước trong khu vực đã tích cực đẩy mạnh hút ốn FDI cho sản xuất xe điện, bao gồm cả sản xuất pin, đồng thời khuyến khích người tiêu dùng sử dụng xe điện. Tuy nhiên, Việt Nam đang chậm hơn so với các nước khác trong xu hướng này, khiến cho Việt Nam có thể bị giảm sức hấp dẫn trong việc thu hút dòng vốn FDI.